库存观市

[库存看市场]库存顺利消化,钢价震荡提升

2023年06月17日06:11 来源:西本资讯

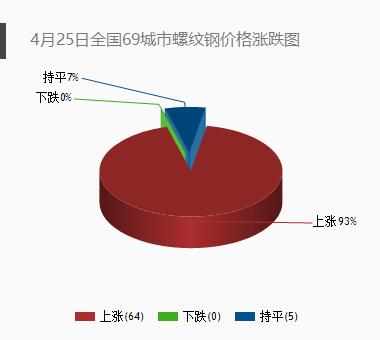

本周(6月12日—6月16日),西本钢材指数收在4060元/吨,周环比上涨70元。西本资讯监测的数据显示,截止6月16日,全国69个主要市场25mm规格三级螺纹钢平均价格为3995元/吨,周环比上涨48元/吨;高线HPB300φ6.5mm为4192元/吨,周环比上涨49元/吨。

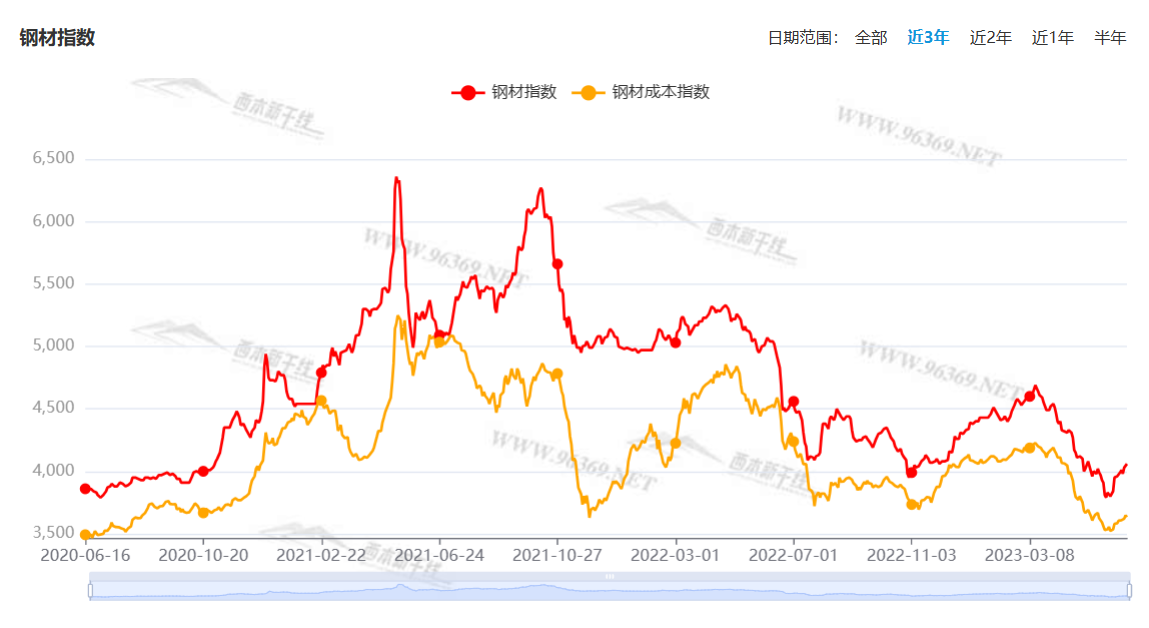

本期,全国各地市场建筑钢材价格震荡上移:其中,北方需求放缓,涨幅收窄;南方期货拉动,整体上移。本周西本钢材指数上涨,成本指数跟涨,后者涨幅较小,显示长流程钢厂利润空间继续提升;本周螺纹钢期货主力合约继续拔高,对现货市场有引领作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约上涨:铁矿继续拉升,焦炭稳步跟涨,热卷和螺纹双双上行。其中,热卷2310合约周五夜盘收在3905元,较上周五3807元/吨上涨98元;螺纹钢2310合约周五夜盘收在3814元/吨,较上周五3694元/吨上涨120元;从全周走势情况看,原料端的铁矿冲向高位,成材端的热卷和螺纹有所突破。

回首本期,消息面多空交织,原料价格趋强,螺纹现货波动上行,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

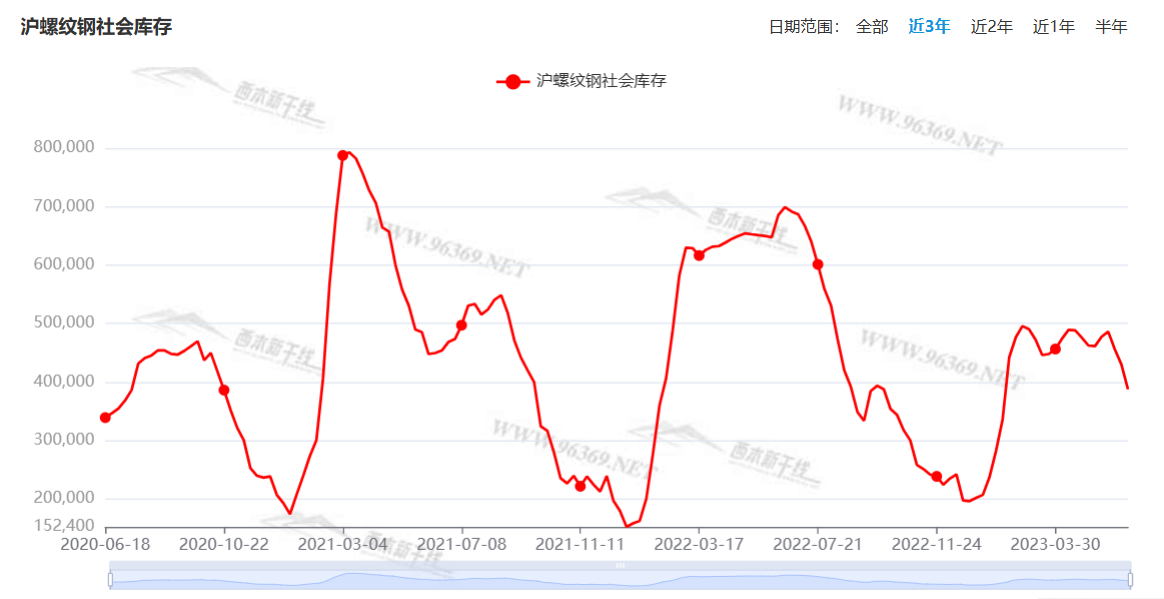

据西本资讯监测库存数据:截至6月16日,沪市螺纹钢库存总量为38.75万吨,较上周减少4.27万吨,降幅为9.93%(见下图);目前库存量较上年同期(6月16日的69.91万吨)减少31.16万吨,减幅为44.57%。本周沪市螺纹钢库存继续回落,主要原因是到货资源偏少。

本期,西本资讯监测的沪市线螺周终端采购量为1.48万吨,较上周增加6.47%(见下图);本周终端采购量环比回升,显示高考之后,终端需求有所恢复。

本期西本钢材指数波动上行,市场价格震荡提高:周一,上行受阻;周二,跌后回升;周三,整体向上;周四,震荡趋高;周五,继续上行。当下上海市场现状是:社会库存环比下降,刚性需求小幅波动,期货走势提振预期,现货价格稳步上移。目前市场行情处于“上推”状态,预计下周西本钢材指数偏强整理。

二、库存总结分析

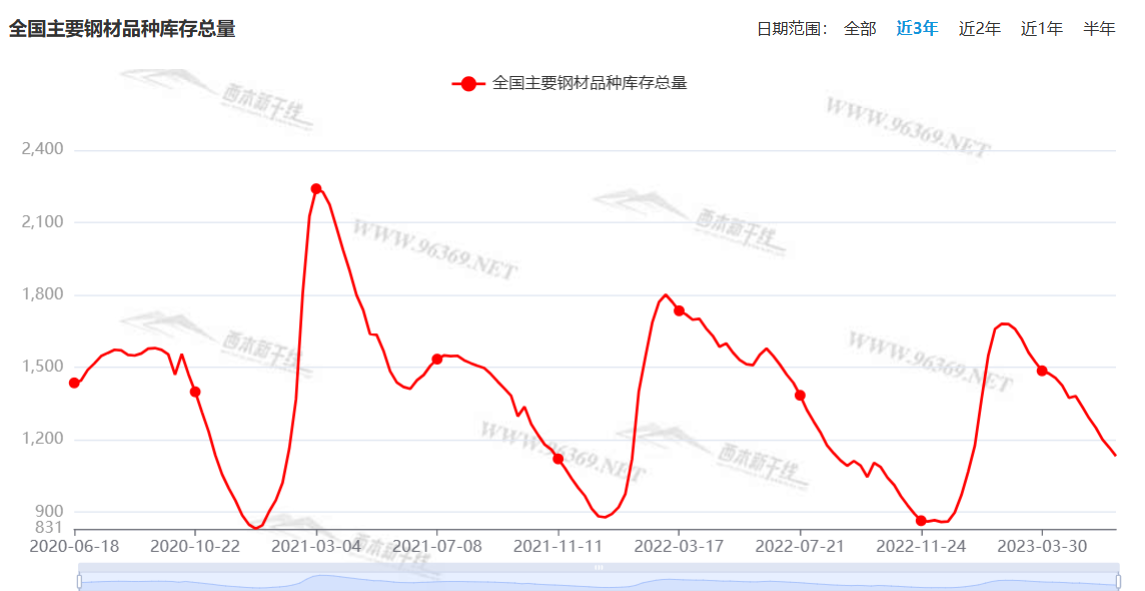

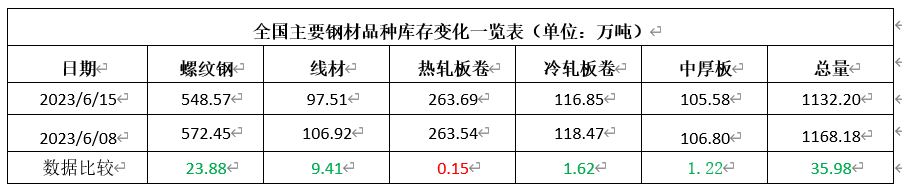

本期全国35个主要市场样本仓库钢材总库存量为1132.20万吨,较上周减少35.98万吨,减幅为3.08%。主要钢材品种中,螺纹钢库存量为548.57万吨,环比上周减少23.88万吨,减幅为4.17%;线盘总库存量为97.51万吨,环比上周减少9.41万吨,减幅为8.80%;热轧卷板库存量为263.69万吨,环比上周增加0.15万吨,增幅为0.06%;中厚板库存量为105.58吨,环比上周减少1.22万吨,减幅为1.14%;冷卷板库存量为116.85万吨,环比上周减少1.62万吨,减幅为1.37%。

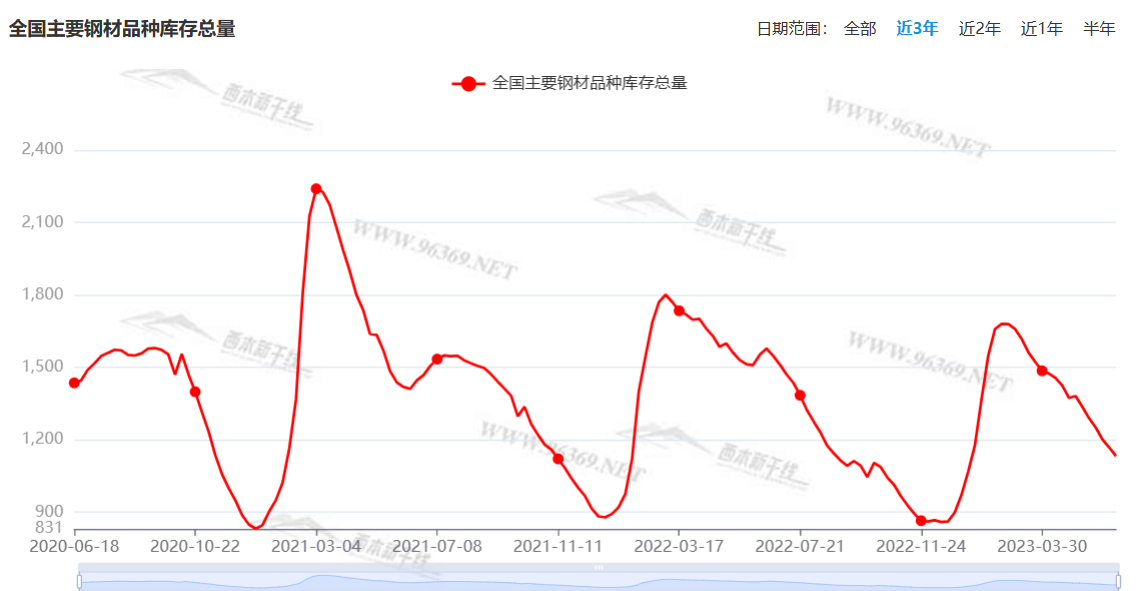

据西本资讯历史数据,当前库存总量较上年同期(2022年6月16日的1578.08吨)减少445.88万吨,减幅为28.25%。分品种看,本期除热轧板卷外,其它钢材品种库存下降。(见下图)

本周,华东区域建筑钢价格震荡走高,其中,山东和福建市场涨幅较小,截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3680元到3880元/吨不等,较上周上涨40-60元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

央行公开市场操作利率下降10个基点

人民银行13日开展公开市场7天期逆回购操作20亿元,中标利率为1.90%,下降10个基点。央行公开市场7天期逆回购操作中标利率下降10个基点,既反映了资金市场供求,也释放了加强逆周期调节和稳定市场预期的政策信号,是稳健货币政策精准有力的体现。

5月份人民币贷款增加1.36万亿元

央行:5月份人民币贷款增加1.36万亿元,同比少增5418亿元。分部门看,住户贷款增加3672亿元,其中,短期贷款增加1988亿元,中长期贷款增加1684亿元。5月份人民币存款增加1.46万亿元,同比少增1.58万亿元。其中,住户存款增加5364亿元,非金融企业存款减少1393亿元,财政性存款增加2369亿元,非银行业金融机构存款增加3221亿元。

5月社会融资规模增量为1.56万亿元

央行:初步统计,2023年5月社会融资规模增量为1.56万亿元,比上月多3312亿元,比上年同期少1.31万亿元。其中,对实体经济发放的人民币贷款增加1.22万亿元,同比少增6173亿元。初步统计,2023年5月末社会融资规模存量为361.42万亿元,同比增长9.5%。其中,对实体经济发放的人民币贷款余额为225.62万亿元,同比增长11.3%。

发改委:加强重要原材料和初级产品保供稳价

国家发展改革委等部门发布关于做好2023年降成本重点工作的通知,当中提及,要做好能源、重要原材料保供稳价工作,继续对煤炭进口实施零关税政策。夯实国内资源生产保障能力,加强重要能源、矿产资源国内勘探开发和增储上产,完善矿业权出让收益征管政策。加强原材料产需对接,推动产业链上下游衔接联动。加强市场监管,强化预期引导,促进大宗商品市场平稳运行。

6月上旬重点钢企粗钢日产提升

据中钢协数据,6月上旬,重点统计钢铁企业粗钢日产223.11万吨,环比增长6.48%,同口径相比去年同期下降2.52%,同口径相比前年同期下降4.46%;生铁日产200.36万吨,环比增长3.56%,同口径相比去年同期下降2.37%,同口径相比前年同期下降0.93%。6月上旬,重点统计钢铁企业钢材库存量1580.43万吨,比上一旬(即5月下旬)增加18.37万吨、增长1.18%;比上月同旬减少180.69万吨、下降10.26%;比去年底增加272.99万吨、增长20.88%;比去年同旬减少274.31万吨、下降14.79%;比前年同旬增加157.46万吨,增长11.07%。

国家发改委:严禁未经法定程序要求普遍停产停业

国家发展和改革委员会副秘书长袁达6月14日在国务院政策例行吹风会上表示,下一步,将规范涉企行政执法。深化推进综合监管改革,健全行政裁量权基准制度,防止“任性执法、类案不同罚、过度处罚”等。根据企业信用状况,采取差异化的监管措施。严禁未经法定程序要求普遍停产停业,杜绝“一刀切”“运动式”执法。全面实施跨部门联合“双随机、一公开”监管,进一步扩大多部门联合监管范围和频次,完善监管方式,推动监管信息共享互认,避免多头执法、重复检查。

5月全社会用电量同比增长7.4%

国家能源局发布了5月份全社会用电量等数据。统计数据显示,5月份,全社会用电量7222亿千瓦时,同比增长7.4%。分产业看,第一产业用电量103亿千瓦时,同比增长16.9%;第二产业用电量4958亿千瓦时,同比增长4.1%;第三产业用电量1285亿千瓦时,同比增长20.9%;城乡居民生活用电量876亿千瓦时,同比增长8.2%。

5月新房价格环比涨幅回落

5月份,一线城市新建商品住宅销售价格环比上涨0.1%,涨幅比上月回落0.3个百分点,其中北京、上海和广州环比分别上涨0.2%、0.3%和0.1%,深圳下降0.2%;二线城市新建商品住宅销售价格环比上涨0.2%,涨幅比上月回落0.2个百分点;三线城市新建商品住宅销售价格环比由上月上涨0.2%转为持平。从二手住宅看,5月份,一线城市二手住宅销售价格环比由上月上涨0.2%转为下降0.4%,其中,北京、上海、广州和深圳环比分别下降0.6%、0.8%、0.2%和0.1%;二、三线城市二手住宅销售价格环比由上月持平分别转为下降0.3%和0.2%。

1—5月份全国固定资产投资同比增长4.0%

1—5月份,全国固定资产投资(不含农户)188815亿元,同比增长4.0%。其中,民间固定资产投资101915亿元,同比下降0.1%。从环比看,5月份固定资产投资(不含农户)增长0.11%。

5月份规模以上工业增加值增长3.5%

5月份,规模以上工业增加值同比实际增长3.5%(增加值增速均为扣除价格因素的实际增长率)。从环比看,5月份,规模以上工业增加值比上月增长0.63%。1—5月份,规模以上工业增加值同比增长3.6%。

5月份工业生产者出厂价格同比下降4.6%

据国家统计局,2023年5月份,全国工业生产者出厂价格同比下降4.6%,环比下降0.9%;工业生产者购进价格同比下降5.3%,环比下降1.1%。1—5月平均,工业生产者出厂价格比去年同期下降2.6%,工业生产者购进价格下降2.3%。

1—5月全国房地产开发投资45701亿元

1—5月份,全国房地产开发投资45701亿元,同比下降7.2%;其中,住宅投资34809亿元,下降6.4%。1—5月份,商品房销售面积46440万平方米,同比下降0.9%,其中住宅销售面积增长2.3%。商品房销售额49787亿元,增长8.4%,其中住宅销售额增长11.9%。

1-5月份,房地产开发企业房屋施工面积同比下降6.2%

据国家统计局官网,1—5月份,房地产开发企业房屋施工面积779506万平方米,同比下降6.2%。其中,住宅施工面积548475万平方米,下降6.5%。房屋新开工面积39723万平方米,下降22.6%。其中,住宅新开工面积29010万平方米,下降22.7%。房屋竣工面积27826万平方米,增长19.6%。其中,住宅竣工面积20194万平方米,增长19.0%。

5月份我国粗钢产量9012万吨

1-5月我国粗钢、生铁和钢材产量分别为44463万吨、37474万吨和55706万吨,同比分别增长1.6%、增长3.2%和增长3.2%。其中5月份我国粗钢、生铁和钢材产量分别为9012万吨、7700万吨和11847万吨,同比分别下降7.3%、下降4.8%和下降1.3%。5月份粗钢、生铁和钢材日均产量分别为290.71万吨、248.39万吨和382.16万吨,环比4月分别下降5.86%、下降4.27%和下降4.42%。

发改委:长远来看经济向好趋势依然稳固

国家发改委新闻发言人孟玮表示,长远来看,经济向好趋势依然稳固。尽管当前市场需求有所不足、内生动力有待增强,但这些压力和挑战不会改变我国经济长期向好的大势。随着宏观经济政策效应持续显现,市场需求逐步恢复,供给结构不断调整,相信我国经济发展动能将持续增强、结构将持续向优、态势将持续向好。

国家发改委:将抓紧出台关于恢复和扩大消费的政策文件

国家发改委新闻发言人孟玮表示,重点要在6方面发力。一是抓紧制定出台恢复和扩大消费的政策,持续改善消费环境,释放服务消费潜力。二是加快实施“十四五”规划102项重大工程。三是加快建设以实体经济为支撑的现代化产业体系,着力突破短板领域,做大做强优势领域。四是扎实推动重点领域改革,更大力度吸引和利用外资,稳住外贸外资基本盘。五是强化就业优先导向,扩大高校毕业生等就业渠道,多渠道增加城乡居民收入。六是抓好粮食生产和重要农产品供应保障,做好迎峰度夏电力供应保障。

国常会:研究推动经济持续回升向好的一批政策措施

李强主持召开国务院常务会议,研究推动经济持续回升向好的一批政策措施。会议指出,当前我国经济运行整体回升向好,随着前期政策措施的出台实施,市场需求逐步恢复,生产供给持续增加,物价就业总体平稳,高质量发展稳步推进。同时,外部环境更趋复杂严峻,全球贸易投资放缓等,直接影响我国经济恢复进程。会议强调,具备条件的政策措施要及时出台、抓紧实施,同时加强政策措施的储备,最大限度发挥政策综合效应。

本周,宏观面消息多空呼应,利好主要体现在:1、货币政策更加宽松,央行降息提前启动;2、经济向好趋势稳固,高层表态继续扶持;3、5月金融数据出笼,贷款和社融规模环比改善;4、市场需求有所不足,扶持政策即将推出;5、发改委规范涉企行政执法,5月全社会用电量同比增长。利空主要体现在:1、5月金融数据环比改善,但同比仍有下降;2、固定资产投资增速下降,民间投资增速为负;3、5月工业增加值小幅增长,出厂价格同比下降;4、房地产开发投资同比下降,房屋施工面积仍在下滑;5、新房价格环比涨幅回落,一二线城市未能幸免。

从行业面看,据国家统计局数据,5月份我国粗钢、生铁和钢材产量同比和环比均有下降,显示亏损倒逼钢厂减产的效果呈现。不过,这样的势头并未持续,据中钢协数据,5月上旬重点企业粗钢日均产量终结连续两旬的下滑,环比大幅增长;同期企业库存累积较慢,表明随着钢价修复性上移,厂家的产销形势阶段性回暖。另外,在发改委“保供稳价”的政策定调下,资本市场的炒作或难持久,预计后期钢价走势仍将回归供需主导的格局。

回首本周,期螺震荡向上,市场情绪回暖,现货总体回升,需求没有放量。从价格走势看,全国各地表现相似:在北方,钢厂托举,市场爬升;在南方,期货引领,价格拔高;南北市场价格接近,资源大多就地消化。总体来看,原料价格偏强,供应变化不大;现货逐步提涨,刚需依然平缓。

期货拉动,厂商协同,成本托举,价格趋高,这是本周市场的主要特色;接下来,预计终端需求保持现状,投机需求相对谨慎,期货市场区间起落,现货价格试探提升。可以看到,当前市场行情处于“爬坡”阶段:原料难跌,供应平缓;现货拉高,需求制约。

对于上海地区而言,市场现状是:库存压力不大,需求释放不足,进货成本上移。当前的利好因素是:原料偏强,钢厂托举,到货不多。利空因素主要有:投机不热,下游谨慎,需求不旺。笔者以为,本周钢价震荡上移,主因是宏观预期的推动,次因是资本市场的提振,成交并没有实质性的提升,预计下周市场延续试探走势,需要关注的是:原料的涨跌,期货的起落,需求的冷暖。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-01[库存看市场]库存整体回升,钢价区间起伏

· 2023-06-10[库存看市场]库存继续下降,钢价底部回升

· 2023-06-03[库存看市场]库存延续下降,钢价低位反弹

· 2023-05-27[库存看市场]库存降速趋缓,钢价低位修整

· 2023-05-20[库存看市场]需求处于弱势,钢价低位震荡

· 2023-05-13[库存看市场]供应有所减少,钢价低位反复

· 2023-04-29[库存看市场]厂商携手降库,钢价无力托举

· 2023-04-22[库存看市场]供应有望压减,钢价不改低迷