每周预警

10月20日西本钢材价格指数走势预警报告

2023年10月20日15:32 来源:西本资讯

本期观点:投机谨慎 震荡整理

时间:2023-10-23—2023-10-27

预警色标:蓝色

●市场回顾:期货盘面震荡徘徊,现货报价涨后企稳;

●成本分析:焦炭市场持稳运行,进口矿价高位整理;

●供需分析:铁水产量处于高位,螺纹热卷均现降库;

●宏观分析:制造投资小幅增长,地产数据持续走弱。

●综合观点:本周期螺盘面反复震荡,钢企亏损面进一步加剧,多数区域建材钢企集体调涨极差,下游终端按需采购,投机情绪相对谨慎,多地建材钢价稳中见涨。下周国内钢市如何演绎?具体情况来看,供应端:高炉开工率82.34%,周环比增加0.14%,铁水达产量处于高位。需求端:房地产投资延续下滑,制造业增速小幅扩张,挖掘机产量同比下降。政策端:多地官宣取消土拍限价,LRP中长期利率不变,特殊再融资债券的省市扩增。综合来看,地缘局势带动资本避险,原料成本相对坚挺,钢企盈利率不足二成,整体投机情绪谨慎,基于此,我们对下周市场行情持中性评价——蓝色预警,具体来说,西本钢材指数下周将在4030-4130元区间运行。

一、行情回顾

1、西本钢材指数

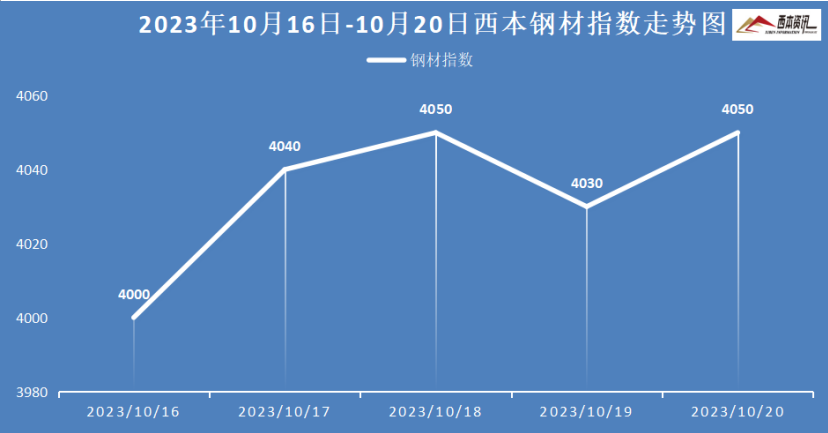

本周国内建筑钢价格震荡上涨,截至10月20日,西本指数报在4050,较上周五上涨50。

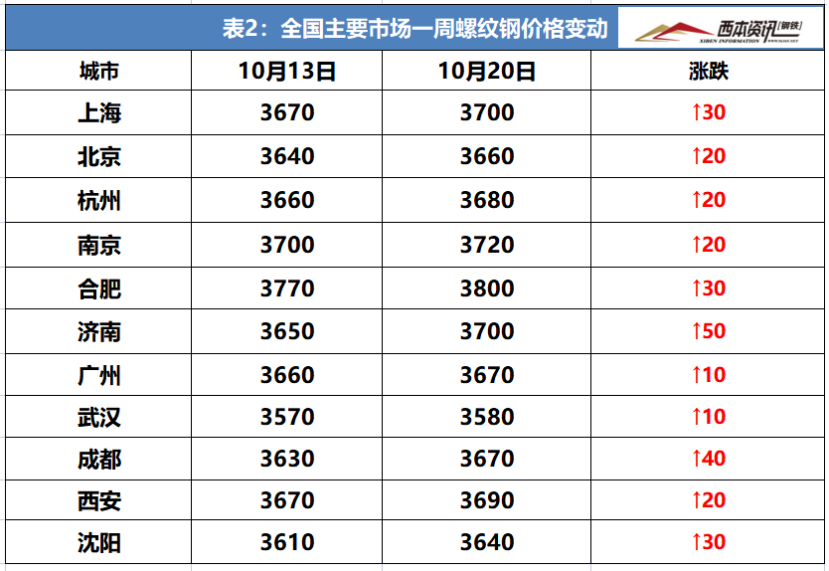

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情先涨后跌,上半周,受盘面上涨影响,终端采购增加,中间商采购积极,周边钢企价格调涨,市场报价下幅探涨。下半周,期螺合约上下震荡,市场成交偏弱,钢市报价小幅见跌。截止发稿,市场螺纹主要库存28.16万吨,周环比下降3.05万吨。预计,下周上海建材行情震荡调整为主。

杭州市场:本周杭州建材行情涨后企稳,周初,受期螺盘面上涨,周边钢企相继上调,现货成交好转,市场信心增强,市场报价小幅上涨。周中至周末,多空博弈盘面震荡,成交相对偏弱,钢价相对平稳。另外,10月下旬,杭州地区永钢螺纹3折(中旬3.5折),中天螺纹7折(中旬6.5折),沙钢螺纹3折。预计,下周杭州建材行情窄幅震荡为主。

北京市场:本周北京市场现货价格震荡偏强,周环比上涨20元/吨。周初,受期货盘面上涨,周边钢企价格上调,市场出货尚可,现货报价小幅上调。周中至周末,期货盘面反复震荡,终端按需采购,现货报价横盘整理。库存方面,市场主要库存33万吨,周环比下降2.5万吨。基于,库存压力不大,市场对预期偏弱,预计,下周北京建材市场延续震荡整理运行。

二、成本分析

1、本周钢厂调价

2、原材料

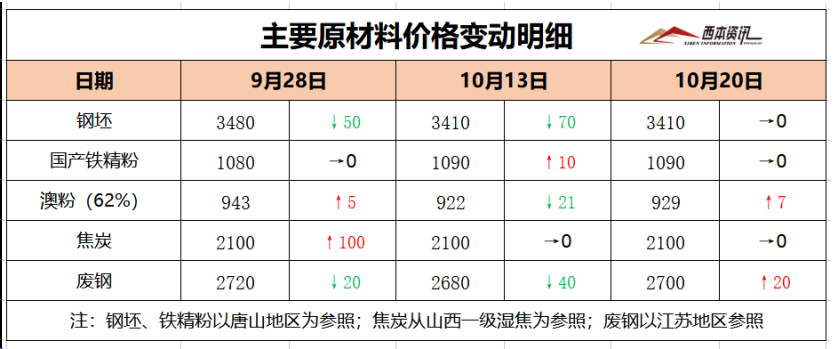

本周国内主要原料稳中略涨,其中,进口矿价震荡微涨,钢坯市场震荡盘整,国产矿报价坚挺,焦炭市场持稳运行,废钢行情张跌互现,分品种来看:

钢坯市场:本周国内钢坯价格窄幅震荡盘整,截止发稿,唐山普方坯含税价报3410元/吨,环比上周五持平。上半周,部分调坯型钢厂落实生产调控,轧钢采购需求减少,坯料厂商报价小幅下跌。下半周,调坯轧钢厂18日18时解除限产,低价坯出货较好,主要仓储止增下降,坯料报价小幅回涨。基于,钢坯库存处于高位,下游钢企难有盈利,预计,下周国内钢坯行情窄幅震荡为主。

焦煤市场:本周国内焦煤市场整体偏弱,部分高价煤回落50-150元/吨。前期停产煤矿继续复工,供应有所提升。同时,下游焦炭第三轮提涨暂未落实,市场信心受挫。焦企基本按需采购,主产地煤矿出货放缓,高价煤种承压加大,安泽、长治、太原等区域低硫优质主焦煤下调100-150元/吨。考虑,煤矿库存压力不大,但下游采购放缓,预计下周国内焦煤市场偏弱整理运行。

焦炭市场:本周国内焦炭市场持稳运行,第三轮提涨仍未落实。当前钢企亏损明显,焦炭刚需减弱,厂内库存合理,采购积极性减弱,焦炭第三轮提涨受挫。同时,原料煤价格高位松动,入炉成本下移,即时成本依旧高位,焦企提产积极性不足,当前维持供需双弱局面。考虑,焦炭供需面逐步宽松,钢企亏损明显等,预计,下周国内焦炭市场延续平稳为主。

废钢市场:本周国内废钢市场涨跌互现,整体弱稳运行。受钢企亏损严重,废钢采购基本按需采购为主。其中,华东地区废钢到货较好,主导钢企沙钢收废价下调30元/吨,带动本地区废钢价格走低10-30元/吨。华北地区废钢跌势趋缓,价格相对平稳。东北废钢资源偏紧,价格上涨20-30元/吨。考虑,钢企亏损刚需减弱,但废钢供应相对偏紧等,预计,下周废钢市场维持震荡整理运行。

铁矿市场:本周进口矿价格震荡微涨,截止发稿,青岛港61.5%PB粉报价929元/吨,环比上涨7元/吨;港口方面,主要港口矿石库存11043万吨,环比增加196万吨。部分国产矿资源偏紧,选厂不急于走货,挺价心态较强;进口矿报价随行就市,钢企补库需求谨慎,成交品种有PB粉、卡粉、纽曼块、混合粉等。基于,港口库存增加,钢企亏损面扩大,预计,下周进口矿行情高位整理为主。

三、供给和需求分析

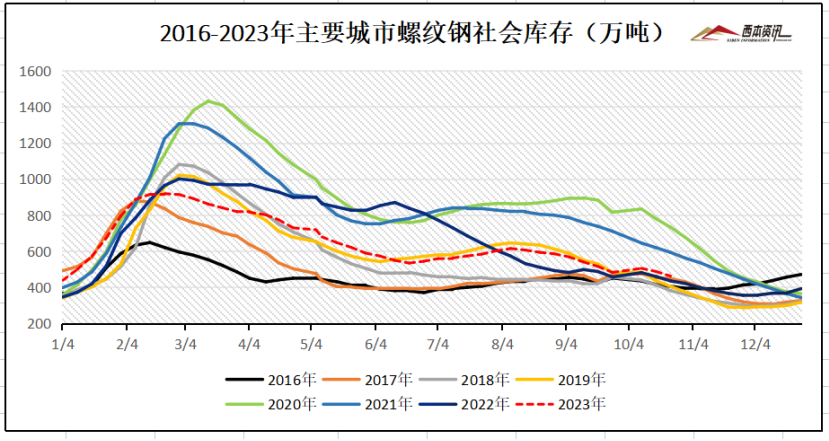

社会库存来看,全国主要样本城市螺纹钢累计库存461.52万吨,周环比下降25.69万吨;线材累计库存67.85万吨,周环比下降6.57万吨;五大钢材品种累计库存1080.78万吨,周环比下降39.45万吨。

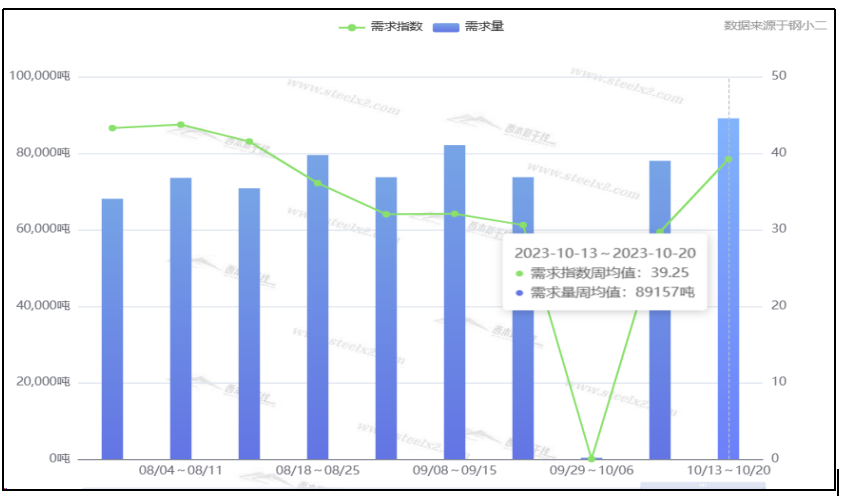

终端需求来看,据钢小二平台周均值数据显示,10月20日全国工程需求量周均值为89157吨,环比周均值上涨14.25%。其中上海周均值29827吨,环比周均值增加;广州4496吨,环比周均值增加;杭州3958吨,环比周均值下降。工程需求PMI为39,需求较差。

四、宏观信息

1、前三季度GDP同比增长5.2%

10月18日,国家统计局发布2023年前三季度国民经济运行情况。初步核算,前三季度国内生产总值913027亿元,按不变价格计算,同比增长5.2%。分季度看,一季度国内生产总值同比增长4.5%,二季度增长6.3%,三季度增长4.9%。从环比看,三季度国内生产总值增长1.3%。

2、前三季度全国房地产开发投资87269亿元

国家统计局数据显示,1-9月份,全国房地产开发投资87269亿元,同比下降9.1%;其中,住宅投资66279亿元,下降8.4%。1-9月份,商品房销售面积84806万平方米,同比下降7.5%,其中住宅销售面积下降6.3%。商品房销售额89070亿元,下降4.6%,其中住宅销售额下降3.2%。1-9月份,房地产开发企业到位资金98067亿元,同比下降13.5%。

3、前三季度月中国挖掘机产量降近三成

国家统计局最新数据显示,2023年9月,我国挖掘机产量14886台,同比下降35.5%。2023年1-9月,我国挖掘机累计产量177938台,同比下降23.5%,降幅较1-8月扩大1.4个百分点。

4、前三季度全国铁路完成固定资产投资5089亿元

从中国国家铁路集团有限公司获悉,前三季度,国铁集团科学有序推进铁路建设,充分发挥铁路投资对全社会投资的有效带动作用,全国铁路完成固定资产投资5089亿元、同比增长7.1%,投产铁路新线1402公里,其中高铁1276公里,为推动经济持续回升向好提供了有力支撑。

5、拟发行特殊再融资债券的省市增至20个

截止10月19日,江苏、吉林两地披露了拟发行特殊再融资债券文件。这意味着,目前全国已有20个地区披露了拟发行特殊再融资债券文件,披露金额达9104.8058亿元。吉林也成为了继内蒙古、云南、天津之后,近期第四个两次披露特殊再融资债券文件的地区,拟发行的特殊再融资债券金额合计达690.23亿元。

综合观点

本周期螺盘面反复震荡,钢企亏损面进一步加剧,多数区域建材钢企集体调涨极差,下游终端按需采购,投机情绪相对谨慎,多地建材钢价稳中见涨。下周国内钢市如何演绎?具体情况来看,供应端:高炉开工率82.34%,周环比增加0.14%,铁水达产量处于高位。需求端:房地产投资延续下滑,制造业增速小幅扩张,挖掘机产量同比下降。政策端:多地官宣取消土拍限价,LRP中长期利率不变,特殊再融资债券的省市扩增。综合来看,地缘局势带动资本避险,原料成本相对坚挺,钢企盈利率不足二成,整体投机情绪谨慎,基于此,我们对下周市场行情持中性评价——蓝色预警,具体来说,西本钢材指数下周将在4030-4130元区间运行。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-10-1310月13日西本钢材价格指数走势预警报告

· 2023-09-229月22日西本钢材价格指数走势预警报告

· 2023-09-159月15日西本钢材价格指数走势预警报告

· 2023-09-089月8日西本钢材价格指数走势预警报告

· 2023-08-258月25日西本钢材价格指数走势预警

· 2023-08-188月18日西本钢材价格指数走势预警报告

· 2023-08-118月11日西本钢材价格指数走势预警报告

· 2023-08-048月4日西本钢材价格指数走势预警报告

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

上海建筑钢市日记(等待信号)

2

【4月28日建筑钢市晚报】稳中微调

3

【4月28日建筑钢市前瞻】稳中整理

4

4月28日《人民日报》涉及财经的主要内容

5

4月28日钢厂调价信息汇总

6

央行公开市场净投放20亿元

7

4月28日玉田金州调价信息

8

首钢长钢兼并重组长治钢铁产能

9

4月上中旬重点监测煤炭企业产量10635万吨