库存观市

[库存看市场]库存环比下降,钢价低位反复

2023年10月14日07:08 来源:西本资讯

本周(10月7日—10月13日),西本钢材指数收在4000元/吨,环比节前下跌90元。西本资讯监测的数据显示,截止10月12日,全国69个主要市场25mm规格三级螺纹钢平均价格为3932元/吨,周环比下跌31元/吨;高线HPB300φ6.5mm为4132元/吨,周环比下跌35元/吨。

本期,全国各地市场建筑钢材价格走势偏弱:其中,北方跌幅较小,钢厂跟跌;南方信心受挫,跌后徘徊。本周西本钢材指数下行,成本指数偏强,显示长流程钢厂利润空间再次收窄;本周螺纹钢期货主力合约震荡下移,对现货市场有抑制效应。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约多数走弱:铁矿跌后回涨,焦炭震荡收低,热卷波动向下,螺纹重心下移。其中,热卷2401合约周五夜盘收在3717元,较节前3795元/吨下跌78元;螺纹钢2401合约周五夜盘收在3606元/吨,较节前3690元/吨下跌84元;从全周走势情况看,原料端强弱分化,成材端整体偏软。

回首本期,消息面缺少暖意,原料价格依然偏强,螺纹现货一度下探,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至10月12日,沪市螺纹钢库存总量为31.21万吨,较上周减少0.43万吨,减幅为1.36%(见下图);目前库存量较上年同期(10月13日的34.37万吨)减少3.16万吨,减幅为9.19%。本周沪市螺纹钢库存环比小幅下降,主要原因是贸易商减少入库,加快出货。

本期,西本资讯监测的沪市线螺周终端采购量为1.92万吨,较上周增加52.38%(见下图)。本周终端采购量环比大增,主要原因是本周有6个工作日,而节前一周只有4个工作日;如果换算到单日,变化并不明显。

本期西本钢材指数回调,市场价格走低:周六,小幅试探;周日,稳中偏弱;周一,盘中下调;周二,继续走弱;周三,低位整理;周四,盘中求稳;周五,主流盘整。当下上海市场现状是:社会库存小降,刚性需求徘徊;商家亏损加剧,交易缺少活力。目前市场行情处于“混沌”状态,预计下周西本钢材指数区间起伏。

二、库存总结分析

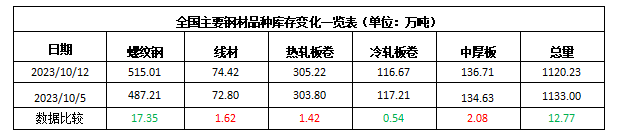

本期全国35个主要市场样本仓库钢材总库存量为1120.23万吨,较上周减少12.77万吨,减幅为1.13%。主要钢材品种中,螺纹钢库存量为487.21万吨,环比上周减少17.35万吨,减幅为3.44%;线盘总库存量为74.42万吨,环比上周增加1.62万吨,增幅为2.23%;热轧卷板库存量为305.22万吨,环比上周增加1.42万吨,增幅为0.47%;中厚板库存量为136.71吨,环比上周增加2.08万吨,增幅为1.54%;冷卷板库存量为116.67万吨,环比上周减少0.54万吨,减幅为0.46%。

据西本资讯历史数据,当前库存总量较上年同期(2022年10月13日的1086.62吨)增加33.61万吨,增幅为3.09%,环比增幅继续回落。分品种看,本期五大钢材品种库存中,螺纹钢和冷轧板卷库存下降,其它品种库存略有回升。(见下图)

本周,华东区域建筑钢价格普遍下跌,其中,山东和江西市场跌幅较小,截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3530元到3770元/吨不等,周环比下跌50-80元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

中国9月官方制造业PMI为50.2

9月份,制造业采购经理指数(PMI)为50.2%,比上月上升0.5个百分点,重返扩张区间。从企业规模看,大型企业PMI为51.6%,比上月上升0.8个百分点,继续高于临界点;中型企业PMI为49.6%,与上月持平,低于临界点;小型企业PMI为48.0%,比上月上升0.3个百分点,低于临界点。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数、新订单指数和供应商配送时间指数高于临界点,原材料库存指数、从业人员指数低于临界点。

2023年9月钢铁PMI显示:供需两端偏紧运行

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2023年9月份为45.8%,环比上升0.6个百分点,显示钢铁行业虽低位有所趋稳,但仍处于偏紧格局,旺季成色有所不足。分项指数变化显示,市场需求略有改善,但程度有限;钢企生产整体继续下滑,供需两端整体偏紧运行。原材料价格加快上涨,钢材价格震荡运行。

9月中国百城新房价格环比转涨

中指研究院1日发布的数据显示,2023年9月,中国100个城市新建住宅平均价格为每平方米16184元(人民币,下同),环比由跌转涨,涨幅为0.05%。自今年5月份开始,百城新房价格环比“四连跌”的态势结束。多数城市房价环比上涨或持平。9月份,100个城市中,44个城市新房价格环比上涨,30个城市环比下跌,26个城市持平。当月,西安、杭州、合肥等二线城市新房价格环比涨幅相对较高。

百强房企今年前9个月拿地总额同比下降17.9%

9月,50家代表企业拿地总额环比下降24.0%,同比下降57.5%。1-9月,百强房企拿地总额同比下降17.9%,降幅扩大7.4个百分点。其中,国央企拿地金额占比超六成。从新增货值来看,保利发展、华润置地、中海地产占据榜单前三位。另外,前三季度300城住宅用地供求均缩量三成,新政后重点城市土拍升温尚不明显。业内人士认为,四季度房企投资将继续保持谨慎,退出三四线城市、聚焦一二线城市已成当下共识。从全国来看,在销售尚未持续、实质性转暖下,预计全国土地市场整体仍低温运行。

今年新增专项债发行接近尾声

今年前三季度,新增专项债已发行34492.9亿元,按照全年3.8万亿元的新增专项债限额计算,发行进度已超过90%。同时,已有陕西、青岛等多地宣布完成今年专项债发行任务。专家认为,专项债快发快用有助于带动扩大有效投资,促进形成更多实物工作量。

中钢协:预计短期内钢材出口将有所下降

进入“金九银十”,国内钢铁需求呈现季节性回升,同时在宏观调控政策影响下,国内钢铁供应环比或呈现下降趋势,四季度国内钢铁供需形势将有所改善。近期国内钢材价格相对平稳,海外钢材价格呈现回落趋势,海内外价差有所收窄,钢厂降价出口意愿不强,出口报价相对坚挺,企业反映近期出口接单量下降。预计短期内钢材出口将有所下降,进口保持低位。

金融监管总局发文支持恢复和扩大消费

金融监管总局日前向各地监管局、各类金融机构下发了《关于金融支持恢复和扩大消费的通知》,要求深化对金融本质和规律的认识,引导各类金融机构深耕消费金融细分市场,开发多元消费场景,提升零售服务质量,满足居民合理消费信贷需求,通过差异化的金融服务更好地为实体经济服务。《通知》涵盖七方面共19条,包括:加大重点领域支持力度、支持扩大汽车消费、加大新型消费和服务消费金融支持、降低消费金融成本、强化保险保障服务、切实保护消费者合法权益。

水利部:第三季度全国完成水利建设投资8601亿元

据水利部消息,10月10日,水利部党组书记、部长李国英主持召开部务会议。会议指出,第三季度,全国落实水利建设投资10750亿元,完成水利建设投资8601亿元,均创历史同期最高纪录。

规模逾3800亿元 特殊再融资债密集发行

据中国证券报记者初步统计,内蒙古、吉林、天津、辽宁等地已发行和计划发行的特殊再融资债规模达3850亿元。专家认为,多地公布拟发行特殊再融资债,预计后续相关地区将加快跟进。特殊再融资债发行可能主要集中在10月至11月,全年发行总额在1万亿元左右。

中汽协:9月汽车产销分别完成285万辆和285.8万辆

中国汽车工业协会的数据显示,9月当月,汽车产销延续增长态势,产销量均创历史同期新高。9月份,汽车产销分别完成285万辆和285.8万辆,环比均增长10.7%,同比分别增长6.6%和9.5%。1至9月份,汽车产销分别完成2107.5万辆和2106.9万辆,同比分别增长7.3%和8.2%。

9月份挖掘机销量同比下降32.6%

据中国工程机械工业协会统计数据显示,2023年9月份,挖掘机主要制造企业销售各类挖掘机14283台,同比下降32.6%,其中国内6263台,同比下降40.5%;出口8020台,同比下降24.8%。2023年1-9月,共销售挖掘机148812台,同比下降25.7%;其中国内68075台,同比下降43.3%;出口80737台,同比增长0.54%。

中钢协:10月上旬重点钢企粗钢日产208.30万吨

2023年10月上旬,重点统计钢铁企业粗钢日产208.30万吨,环比增长0.81%,同口径相比去年同期下降1.17%,同口径相比前年同期增长11.20%;生铁日产192.50万吨,环比增长1.84%,同口径相比去年同期增长0.70%,同口径相比前年同期增长15.21%。10月上旬,重点统计钢铁企业钢材库存量1636.11万吨,比上一旬增加111.42万吨、增长7.31%;比上月同旬增加55.77万吨、增长3.53%;比去年底增加328.67万吨、增长25.14%;比去年同旬增加4.42万吨、增长0.27%。

2023年9月份工业生产者出厂价格同比下降2.5%

2023年9月份,全国工业生产者出厂价格同比下降2.5%,环比上涨0.4%;工业生产者购进价格同比下降3.6%,环比上涨0.6%。1—9月平均,工业生产者出厂价格比上年同期下降3.1%,工业生产者购进价格下降3.6%。

以美元计价 中国9月出口同比下降6.2%

以美元计价,中国9月进口同比下降6.2%,出口同比下降6.2%,贸易顺差777.1亿美元。以人民币计价,中国9月进口同比下降0.8%,出口同比下降0.6%,贸易顺差5587.4亿元。

9月中国出口钢材806.3万吨

海关总署10月13日数据显示,2023年9月中国出口钢材806.3万吨,较上月减少21.9万吨,环比下降2.6%;1-9月累计出口钢材6681.8万吨,同比增长31.8%。9月中国进口钢材64.0万吨,环比持平;1-9月累计进口钢材569.8万吨,同比下降31.7%。9月中国进口铁矿砂及其精矿10118.4万吨,较上月减少523.1万吨,环比下降4.9%;1-9月累计进口铁矿砂及其精矿87665.1万吨,同比增长6.7%。9月中国进口煤及褐煤4214.0万吨,较上月减少219.3万吨,环比下降4.9%;1-9月累计进口煤及褐煤34765.2万吨,同比增长73.1%。

本期,宏观面冷暖交替,主要体现在:1、9月制造业PMI重返扩张,大小企业表现分化;2、金融监管总局发出通知,支持恢复和扩大消费;3、9月CPI同比继续下降,但环比小幅回涨;4、9月进出口规模创年内单月新高,但较去年同期仍有下降;5、新增专项债发行接近尾声,前三季水利建设投资创新高;6、化解地方政府债务风险,特殊再融资债密集发行;7、汽车产销延续增长态势,9月产销数据较好;8、挖掘机销售形势严峻,9月内外销同比均降;9、9月百城新房价格环比转涨,前9月百强房企拿地总额下降。

总体来看,节后宏观数据略有改善,但政策推进效应逐步减弱,而宏观数据与微观感受存在较大差异,在这样的现状下,改善预期和提振信心仍面临较大阻力。

从行业面看,据中物联钢铁专委会的数据,9月国内钢铁PMI环比小幅回升,但依旧处于荣枯线以下;分项指标中,生产指数和新出口订单指数回落,新订单指数、产成品库存指数和原材料库存指数回升,显示钢企出口和库存消化有所放缓。另据中钢协数据,10月上旬重点钢企粗钢日均产量环比回升,这是粗钢日产连续两旬减少后再次增长,显示钢厂主动压产动力不足;与此同时,企业库存大幅回升,并且超过9月同期水平,表明库存去化节奏降速。出口方面,海关最新数据显示,9月中国钢材出口保持高位,但较今年的峰值呈现回落趋势。

总体来看,虽然亏损抑制了产能释放,但钢厂出口接单量下降增加了国内市场压力,在房地产行业元气大伤的现阶段,需求季节性趋弱难以逆转,预计建筑钢价还将围绕边际成本弱势波动。

回首本周,期螺低位震荡,现货波动走弱,原料价格抗跌,需求表现一般。从行情走势看,全国各地表现相似:在北方,市场小幅回落,钢厂意图托举;在南方,期货打压士气,厂商出货为主;南北市场跌幅不同,现有价差不利于资源跨区域流动。总体来看,生产成本较高,钢厂亏损更大;需求力度不足,“银十”开局不利。

期货较弱,现货受挫,情绪不稳,信心不振,这是本周市场的主要特色。接下来,预计终端需求维持现状,投机需求保持谨慎,期货市场区间起落,现货价格窄幅波动。可以看到,当前市场行情处于“纠结”阶段:推涨缺动力,大跌也犹豫。

对于上海地区而言,市场现状是:库存环比下降,需求总体平缓,商家举步维艰。当前的利好因素是:钢厂强势,库存不大;利空因素主要有:心态不稳,需求受限。笔者以为,节后钢价再次走弱,主要是因为节后成交回暖的预期落空,而资本市场起到推波助澜作用。预计下周市场区间起伏,需要关注的是:原料的涨跌,供应的多少,期货的高低。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-09-23[库存看市场]库存保持下降,钢价区间起落

· 2023-09-16[库存看市场]库存继续下降,钢价震荡小涨

· 2023-09-09[库存看市场]库存小幅下降,钢价推高回调

· 2023-09-02[库存看市场]库存降幅收窄,钢价波动上移

· 2023-08-26[库存看市场]库存小幅下降,钢价区间上下

· 2023-08-19[库存看市场]库存由升转降,钢价区间试探

· 2023-08-12[库存看市场]库存小幅增加,钢价低位震荡

· 2023-08-05[库存看市场]库存持续回升,需求抑制钢价

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

上海建筑钢市日记(等待信号)

2

【4月28日建筑钢市晚报】稳中微调

3

【4月28日建筑钢市前瞻】稳中整理

4

4月28日《人民日报》涉及财经的主要内容

5

4月28日钢厂调价信息汇总

6

央行公开市场净投放20亿元

7

4月28日玉田金州调价信息

8

首钢长钢兼并重组长治钢铁产能

9

4月上中旬重点监测煤炭企业产量10635万吨