西本要闻

3月21日产经要闻早餐

2023年03月21日05:58 来源:西本资讯

国际动态

1、中国央行:2022年境内外币支付系统业务量保持增长

中国央行发布2022年支付体系运行总体情况报告。报告显示,2022年,境内外币支付系统共处理业务475.43万笔,处理业务金额2.53万亿美元(折合人民币约为17.15万亿元16),同比分别增长14.17%和13.10%。日均处理业务1.91万笔,金额101.67亿美元(折合人民币约为688.92亿元)。

2、欧元区1月贸易逆差环比有所收窄

20日公布的数据显示,欧元区1月商品贸易逆差收窄,进出口双双下降。经季节性调整后,1月货物贸易逆差为113亿欧元(约合121亿美元)。数据显示,欧元区1月出口环比下降1.1%,进口环比下降1.8%。然而,欧元区1月的贸易逆差同比略有扩大,反映出进口能源的成本较上年同期有所上升。

3、瑞银集团与瑞士信贷银行将获得瑞士政府和央行约2800亿美元支持

最新曝光的瑞银集团与瑞士信贷银行的合并文件显示,这两家公司将获得瑞士政府和央行约2600亿瑞士法郎(2800亿美元)的支持,这相当于瑞士国内生产总值(GDP)的三分之一。瑞士政府和央行将提供三笔流动性补充:这三笔流动性资金中的第一笔是瑞信从瑞士央行获得的500亿瑞士法郎的紧急流动性援助贷款。除此之外,瑞士央行还向合并后的银行提供高达1000亿瑞士法郎的紧急流动性援助贷款,而瑞士政府则将提供担保,帮助瑞信从公共流动性支持获得1000亿瑞士法郎的资金。

4、交易员仍勉强维持对美联储周三加息25个基点的预期

在美联储的政策会议之前,交易员们仍认为,美联储更有可能上调利率,而不是维持利率不变。银行业的动荡导致交易员们对强劲的经济数据将鼓励美联储将其基准利率提高50个基点的押注进行了调整。据CME美联储观察,交易员目前认为美联储加息25个基点的概率略低于五分之三,而在周三会议结束时,美联储维持利率在4.5-4.75%区间不变的可能性略高于五分之二。

5、德国央行:德国经济活动可能会在本季度再次下滑

德国央行周一发布月度报告表示:“德国经济活动可能会在本季度再次下滑。不过,降幅可能会小于2022年最后一个季度。”德国央行进一步指出,将能源价格剔除后,预计3月份整体通胀将下降,但核心通胀的可持续性较为特殊,到年中甚至可能略有上涨。

6、机构:英国央行利率或已接近峰值

凯投宏观首席英国经济学家Paul Dales在一次网络研讨会上表示,英国央行是否会在周四提高利率是一个悬而未决的问题,因为利率已经“非常接近”可能的峰值水平。他表示,在美联储、英国央行和瑞士央行等本周将开会的央行中,英国央行最有可能不加息。总的来说,他预计英国央行“差不多”会选择将利率从目前的4.0%提高。将于周三公布的2月通胀数据可能是英国央行利率决定的一个关键因素。根据Refinitiv的数据,目前市场对英国央行加息的预期为12.5个基点。

7、“美联储传声筒”:美联储在加息问题上面临艰难决定

“美联储传声筒”Nick Timiraos撰文称,在当前的情形下,美联储面临是否加息的艰难决定,美联储官员们必须在通胀担忧与对银行业动荡溢出效应的新担忧之间取得平衡。Timiraos认为,美联储是否继续加息25个基点的决定可能部分取决于市场如何消化瑞银收购瑞信的消息,以及美国和其他经济体采取的平息市场对银行业担忧的举措是否奏效。而在2018年至2022年期间曾担任美联储副主席的克拉里达表示,建议美联储继续进行25个基点的加息。如果美联储暂停加息,市场可能会讨论,是不是他们“隐瞒了”一些市场不知道的真相。

8、瑞信千亿债券价值清零,引发市场担忧

瑞银以30亿瑞士法郎收购深陷困境的瑞信,目前看还未让全球金融市场紧张的情绪得以安抚。一个重要原因在于此次收购中,瑞信价值约160亿瑞郎(约合人民币1190亿元)的额外一级资本(Additional Tier 1,简称AT1)债券被完全减记清零,变得“一文不值”。这一决定打击了投资者信心,市场担忧瑞信AT1债券被完全减记会严重挫伤市场对此类资本补充工具的投资兴趣,由于欧洲的银行发行AT1补充资本的情况较为普遍,AT1债券的减记可能会“吓到其他银行的这类证券持有人”。多位受访人士表示,瑞信AT1债券被完全减记虽可能符合债券合同条款,但决定实施这一操作无疑会对市场预期产生较大冲击。

9、美国联邦储蓄保险公司宣布硅谷过渡银行及私人银行竞购截止时间

美国联邦储蓄保险公司发表声明,宣布延长硅谷过渡银行的竞购窗口期,竞购截止时间设置为美东时间3月24日20时。声明表示,联邦储蓄保险公司和竞标者需要更多时间来探索所有选项,以便最大限度地提高其价值并实现最佳结果。此外,联邦储蓄保险公司将硅谷私人银行的竞购截止时间设为美东时间3月22日20时。

10、韩国商会:今年韩国对日本出口有望增加3.5万亿韩元

韩国最大民间经济团体大韩商工会议所(KCCI)周日表示,如果韩国对日本的出口结构恢复到2019年贸易争端爆发前的2017-2018年阶段,今年韩国对日本的出口将有望增加3.5万亿韩元(26.9亿美元)。

11、韩国2月汽车出口额飙升47%

韩国产业通商资源部周一公布的数据显示,2月汽车出口总额达到55.9亿美元,同比增长47.1%,打破了去年12月创下的54.2亿美元的前纪录。出口量增长34.8%,至222934辆。环保汽车的强劲需求带动了整体汽车销售。2月份环保汽车出口额为20.2亿美元,同比增长83.4%。出口量也达到了历史最高水平62861辆,同比增长61.1%。

12、美股周一收高

美股周一收高。在瑞士政府策划瑞银强制收购瑞士信贷后,投资者对银行业危机的缓解抱有希望。道指涨382.60点,涨幅为1.20%,报32244.58点;纳指涨45.02点,涨幅为0.39%,报11675.54点;标普500指数涨34.93点,涨幅为0.89%,报3951.57点。

13、WTI原油期货周一反弹收高1.3%

美国WTI原油期货周一尾盘反弹并收高1.3%,收于每桶67.64美元。由于对银行业危机的担忧影响,隔夜时段的WTI原油期货一度下跌至每桶64.12美元,创15个月来的最低盘中价格,并在周一纽约商品交易所交易时段的大部分时间内维持跌幅。

14、黄金期货价格收高0.5%

纽约黄金期货价格周一收高,并创约11个月来的最高水平。由于对银行业危机的担忧日益加剧,作为避险投资对象的黄金价格得到提振。纽约商品交易所4月交割的黄金期货价格上涨9.30美元,涨幅为0.5%,收于每盎司1982.80美元,创4月18日以来的最高收盘价。

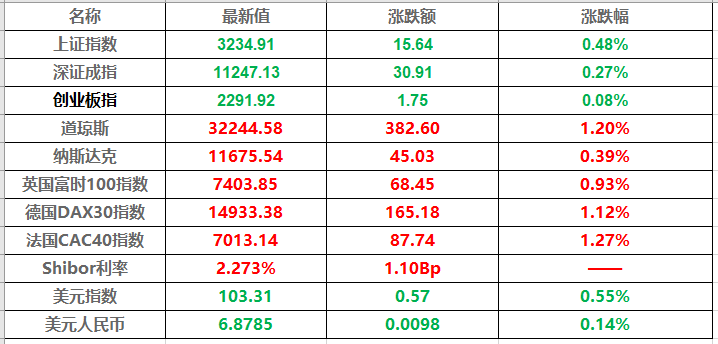

15、股市及外汇行情一览表

国内财经

1、中国1年期和5年期LPR均维持不变

中国央行将一年期和五年期贷款市场报价利率(LPR)分别维持在3.65%和4.30%不变,符合预期。

2、财政部:推动稳住宏观经济大盘

财政部发布2022年中国财政政策执行情况报告。其中提到,2022年全年新增减税降费和退税缓税缓费超4.2万亿元,其中增值税留抵退税约2.46万亿元,力度是近年来最大的。加快地方政府专项债券发行使用,依法盘活用好专项债务限额空间5000多亿元,带动扩大有效投资。

3、国家铁路局:2月铁路客流快速恢复

今年2月,全国铁路旅客发送量2.73亿人,同比增长43.3%,增速较1月份增加11.2个百分点;全国铁路旅客周转量1107.39亿人公里,同比增长44.7%。今年1-2月,全国铁路旅客发送量5.09亿人,同比增长37.9%;全国铁路旅客周转量2138.68亿人公里,同比增长46.5%。

4、国家铁路局:货运量增速由降转升

2月份,全国铁路货运发送量3.97亿吨,同比增长6.8%,较1月份增加7.7个百分点;全国铁路货运周转量2911.35亿吨公里,同比增长10.9%。今年1-2月,全国铁路货运发送量8.10亿吨,同比增长2.7%;全国铁路货运周转量5915.92亿吨公里,同比增长6.6%。另据统计,今年前两个月,全国铁路固定资产投资累计完成596亿元,较上年同期增加33亿元,同比增长5.9%。

5、海关总署:2022年海关税收入库2.28万亿元

海关总署署长俞建华介绍,2022年,全国海关依法科学监管,运用大数据、智能审图等高科技手段,提升口岸查验和征税效能,海关税收入库2.28万亿元。立案侦办走私犯罪案件4500多起、案值1200多亿元。支持企业享受各类税收优惠政策,共减税、退税2850亿元。有力维护了国门安全和营商环境。

6、全国已设立165个跨境电商综合试验区

海关总署副署长孙玉宁表示,跨境电商从无到有,“买全球”“卖全球”,跨境电商已经成为我国外贸发展的新动能,过去五年,从2018年进出口1万亿元人民币增长到2022年的2.11万亿元人民币。目前,在全国已经设立了165个跨境电商综合试验区,已经成为跨境电商发展的重要载体和平台,目前已经覆盖31个省市区。

7、海关总署回应集装箱空箱数量增加

海关总署署长俞建华20日在新闻发布会上表示,对于空箱的问题,我们也在关注。这里面有前一个时期新集装箱投放量过大、国内堆存成本较低、国外疫情缓解后空箱短期大量回流的原因,也有季节性规律作用。大量空箱在我国港口蓄势待发,某种程度上也反映了国际市场依然看好我们下一阶段的出口能力。从海关最新数据看,2月下旬以来,出口用箱量在持续增长。

8、地方债发行节奏加快,新增专项债占大头

稳增长目标下,为促进经济运行整体好转,地方债发行节奏进一步加快。近日,上海、江西、云南等多个地方政府债券发行结果集中披露,福建、贵州等多地的地方政府债券二季度发行计划也相继公开。截至3月中旬,已披露的3月地方债发行计划额度达7432亿元,新增专项债占绝大多数。

9、辽宁省1816个新项目集中开工

据大连发布消息,3月20日上午10时,2023年辽宁省一季度重点项目集中开工动员大会在主会场沈阳亿纬锂能储能与动力电池项目工程现场召开,全省其他各市及沈抚示范区设分会场以视频连线方式同步启幕。本次集中开工的新项目共1816个,总投资超4700亿元。

10、3月百城首套房贷利率继续下降

贝壳研究院统计数据显示,2023年3月百城首套主流利率平均为4.02%,环比下降2BP;二套房利率平均为4.91%,环比持平。与此同时,银行放款明显加速,3月银行平均放款周期为21天,较上月缩短7天,这是2019年以来最快的放款速度。

11、郑州2月份商品住宅销量环比增155%

据郑州市住房保障和房地产管理局公布,2月份,郑州全市商品房销售17690套(间),销售面积170.5万平方米,销售均价11247元/平方米;其中商品住宅销售12583套,销售面积135.71万平方米,销售均价12029元/平方米。郑州全市二手房共成交7121套(间),成交面积79.54万平方米,成交均价9472元/平方米;其中住宅二手房共成交6906套,成交面积72.37万平方米,成交均价9812元/平方米。经梳理发现,郑州2月份商品住宅销售量较1月份环比增长155.75%,销售均价环比上涨1.26%。

12、安徽亳州:第二次公积金贷款最低首付比例由50%降至30%

近日,亳州市人民政府办公室印发《关于进一步促进房地产市场平稳健康发展的若干政策的通知》,《通知》共计三大方面11条政策。其中提到调整住房公积金商品房贷款额度和比例。单身或夫妻双方只有一方正常缴存公积金的,购买商品住房时,最高贷款额度由33万元提高至45万元;夫妻双方均正常缴存公积金的,购买商品住房时,最高贷款额度由43万元提高至55万元。购买商品住房的,首次公积金贷款最低首付款比例为20%,第二次公积金贷款最低首付款比例由50%降至30%。同时,降低住房公积金二手房贷款首付款比例。申请公积金贷款购买二手房的,最低首付款比例调整为40%。

证券期货

1、沪指冲高回落跌0.48%

20日,大盘全天冲高回落,三大指数均小幅下跌,创业板指已连续10个交易日收跌。总体上个股跌多涨少,两市超3000只个股下跌。沪深两市今日成交额10575亿,较上个交易日放量844亿,为2月17日以来首次重回万亿水平。截至收盘,沪指跌0.48%,深成指跌0.27%,创业板指跌0.08%。北向资金全天净买入16.02亿元,其中沪股通净买入12.7亿元,深股通净买入3.32亿元。

2、两市融资余额减少12.17亿元

截至3月17日,上交所融资余额报7863.84亿元,较前一交易日减少7.79亿元;深交所融资余额报7065.06亿元,较前一交易日减少4.38亿元;两市合计14928.9亿元,较前一交易日减少12.17亿元。

3、科创板融资余额增加8.23亿元

截至3月17日,科创板两融余额合计942.66亿元,较上一交易日增加16.69亿元。其中,融资余额合计738.35亿元,较上一交易日增加8.23亿元;融券余额合计204.31亿元,较上一交易日增加8.46亿元。

4、逾百家上市公司拟定增募资超两千亿元

Wind数据显示,截至3月20日记者发稿,已有超过120家上市公司发布定增预案,预计募集资金总额超过2000亿元,同比大幅增长。增发实施方面,年内A股公司实际募资总额逾千亿元,同样超过去年同期。与此同时,机构参与定增的热情也大幅攀升。业内专家表示,今年以来我国经济整体实现良好复苏,加之政策端持续发力,结合全面注册制实施的大背景,定增市场不断升温。

5、公募基金公司借ETF产品布局央国企赛道

截至3月20日,全市场至少有69只央国企主题基金,管理规模合计超过330亿元。从收益率来看,今年以来该类产品有十分可观的浮盈。在这69只产品中,今年以来收益率超过10%的产品达到22只。

6、2月企业资产证券化业务新增备案规模环比减少17.10%

据中国证券投资基金业协会消息,2023年2月,企业资产证券化产品共备案确认84只,新增备案规模合计881.76亿元。2月新增备案规模环比减少17.10%,同比增长24.15%。截至2023年2月底,存续企业资产证券化产品2,234只,存续规模19,699.34亿元,存续规模较上月增长0.81%。

7、大商所:希望与山东省港口集团进一步深化在铁矿石等期货品种交割管理与服务等领域合作

大商所党委书记、理事长冉华一行赴山东省港口集团走访调研,与山东港口党委书记、董事长霍高原进行座谈,双方就大宗商品及运输等价格指数数据采集、期货交割、仓单登记与服务等领域合作事宜进行深入交流。冉华表示,山东港口是我国铁矿石等大宗干散货进口的主要港口,能够在提升我国大宗商品价格影响力过程中发挥重要作用。希望双方未来进一步深化在铁矿石等期货品种交割管理与服务、仓单登记中心及场外市场建设、大宗商品及运输等价格指数研发等领域的合作,共同构建期现联动生态。

8、上金所:近期影响市场运行的不确定性因素较多

上金所公告,近期影响市场运行的不确定性因素较多,市场风险明显加剧,价格波动显著增大。请各会员单位提高风险防范意识,做细做好风险应急预案,提示投资者做好风险防范工作,合理控制仓位,理性投资。

9、广东:加快广期所电力和碳排放权期货品种研究和上市

广东省人民政府办公厅印发广东省推动新型储能产业高质量发展指导意见的通知,其中提出,设立广东省新型储能产业天使投资基金,重点投向种子期、初创期、成长期科技型企业,建立早、中期创投和重大产业项目让利机制。用好政策性开发性金融工具、制造业中长期贷款等,支持新型储能项目建设。加快广州期货交易所电力和碳排放权期货品种研究和上市。探索推动金融机构建立储能设备厂商白名单及分级制度,推广优质安全产品。鼓励发展供应链金融,推动融资租赁支持储能项目设备采购。引导保险机构设立新型储能专属保险,开发产品质量责任险、产品质量保证险等险种。

1、2月中国出口船舶253艘

海关总署最新数据显示,我国2月出口船舶253艘,同比增长57.1%;1-2月累计出口602艘,同比增长28.9%。其中,液货船2月出口6艘,同比不变;1-2月累计出口12艘,同比下降29.4%;集装箱船2月出口7艘,同比增长75%;1-2月累计出口16艘,同比增长45.5%;散货船2月出口13艘,同比下降18.8%;1-2月累计出口35艘,同比下降35.2%。2月进口船舶216艘,同比增长49%;1-2月累计进口620艘,同比增长57.8%。

2、1-2月新疆钢铁产量同比增加

统计局数据显示,2023年1-2月,新疆粗钢产量为132.56万吨,同比增长12.9%;生铁产量122.43万吨,同比增长12.4%;钢材产量134.28万吨,同比增长3.0%。铁矿石原矿产量122.48万吨,同比下降49.4%。1-2月,新疆钢铁协会重点监测钢铁企业累计粗钢产量132.55万吨,同比增长9.83%;生铁产量121.8万吨,同比增长9.58%;钢材产量125.16万吨,同比增长6.1%。

3、宝钢股份实现中铝锌铝镁产品首单批量订货

近日,宝钢股份热镀锌产销研团队加大内外协同,一举拿下某世界知名品牌用户中铝锌铝镁产品首个批量订单,该BaoXM?材料的冲压加工、耐蚀性、外观等级均在较短时间内顺利通过用户日本总部的认证,标志着宝钢中铝锌铝镁产品正式进入兼具高表面质量、高耐蚀要求的家电用钢差异化市场,实现进口替代。

4、山钢日照公司完成冷轧镀锌产线极限挑战

日前,山钢日照公司完成冷轧镀锌产线极限挑战,首单780MPa级双相高强钢HC440/780DHD+Z(DH钢)成功下线交付。这一产品的交付,完善了增强成形性双相钢的产品体系,填补了省内产品空白。

5、高炉煤粉精准喷吹测控系统在鞍钢投用

近日,鞍钢股份有限公司鲅鱼圈钢铁分公司通过全套引进吸收再创新模式,进行工艺和软件创新升级,成功开发出国内首套高炉煤粉精准喷吹测控系统并在1号高炉投入使用。

6、晋钢铸业热试成功

3月17日,随着第一根铸管从崭新的离心机中被缓缓拔出,标志着晋钢铸业热试第一管一次性成功。晋钢铸业建设有6台全封闭中频炉,每台分别有1个24脉4500KW/300HZ-20T中频电源和2个钢壳感应电炉炉体,每个中频电源可同时保证两个炉体工作,即一个炉子升温另一个炉子保温,送电功率可根据需要任意分配。

7、国产50米钢轨首次出口欧洲

3月20日,6500吨国产50米钢轨在天津港(600717)大沽口港区装载完毕,随后即将启运前往欧洲,用于匈塞铁路塞尔维亚境内的建设。这批钢轨将用于匈塞铁路塞尔维亚境内诺维萨德至苏博蒂察段建设,这是国产50米钢轨首次出口欧洲市场。

8、本钢板材:筹划重大资产置换 拟置入矿业资产

本钢板材公告,公司拟将全部钢铁业务相关资产及负债与控股股东本溪钢铁矿业资产进行置换,资产置换涉及的具体资产范围尚需交易双方进一步确定。本次交易价格尚未确定,具体置换价格将根据经国有资产管理部门备案的拟置入资产和拟置出资产评估价值为基础确定。本次交易预计将构成重大资产重组。

9、三个月跌去五成 碳酸锂价格跌破30万元/吨

截至3月20日,电池级碳酸锂价格报价29.3万元/吨。继2月底电池级碳酸锂价格跌破40万元/吨的价位之后,过去仅三周时间,碳酸锂价格又再次跌破30万元/吨的关口。从碳酸锂的价格走势来看,呈现明显的“倒U”结构,并已经进入加速下跌。

10、中煤能源:2月商品煤销量2181万吨

中煤能源在港交所发布公告,2023年2月商品煤产量1060万吨,同比增加11.3%;商品煤销量2181万吨,同比增加7.5%。

11、加拿大对华钢管桩发起第二次双反日落复审立案调查

加拿大国际贸易法庭(CITT)和加拿大边境服务署(CBSA)分别发布公告,对原产于或进口自中国的钢管桩(Steel Piling Pipe)发起第二次反倾销和反补贴日落复审调查。加拿大边境服务署将不晚于8月10日前对本次日落复审调查作出终裁。

12、2023年2月份全球原铝产量为527.3万吨

国际铝业协会(IAI):2023年2月份全球原铝产量为527.3万吨,去年同期为513.5万吨,前一个月修正值为582.3万吨。2月原铝日均产量为18.83万吨,前一个月为18.78万吨。预计2月中国原铝产量为310.7万吨,前一个月修正值为342.8万吨。

13、能源成本飙升 德国艾拉炼铁厂申请破产

据Focus消息,由于原材料和能源成本的急剧上升,德国萨克森邦成立600多年的钢铁厂——艾拉炼铁厂(Eisenwerk Erla)不得不申请破产,目前公司财产和资产已启动破产程序。Eisenwerk Erla是德国最高效、最现代化的工件铸造厂之一。产品范围从采用高合金材料制成的具有复杂和核心密集结构的大型系列汽车铸件到机械工程部件。

14、几内亚于周六重新启动西芒杜基础设施运营

几内亚政府及其在西芒杜基础设施和矿山的合作伙伴重新启动了世界上最大的未开发铁矿石储备的建设工作。这个耗资150亿美元的项目,包括一条铁路和一个港口,在暂停运营近一年后,于周六重新启动。执政的军政府领导人Mamadi Doumbouya上校演讲中表示:“我的目标是让西芒杜项目成为几内亚经济发展的真正催化剂,并使该国成为世界铁矿石市场的主要参与者。”

15、2023年秘鲁预计将有74个采矿项目投入运营

秘鲁能源和矿产部(Minem)宣布,2023年将在17个部门开发74个采矿项目,总投资5.96亿美元。据政府机构称,74个项目中有30个最近已经开始运作,或即将进入这一阶段,因为它们已经获得了所有所需的许可证。这些项目投资1.34亿美元,占2023年采矿勘探项目投资组合的22.5%。与此同时,17个项目正处于勘探授权的评估阶段,总价值1.36亿美元,占投资组合的22.7%。

16、力勤OBI镍铁项目5号线顺利投产

近日,由中国恩菲承担工程设计和主体设备供货的力勤OBI镍铁项目5号线顺利投产并达产,这是该项目建成的第三条RKEF生产线,也是行业首创的第一条高架干燥窑RKEF生产线。5号线是继2022年10月的4号线、11月的3号线投产后,第三条顺利投产的生产线,从投产到达产仅用41天,目前各项指标良好。作为OBI镍项目重要组成部分,力勤OBI镍铁项目设计年产含镍8.7万吨镍铁合金。

17、波罗的海干散货运价指数上涨

波罗的海干散货运价指数周一小幅上涨,因较大的海岬型船运价指数反弹。波罗的海干散货运价指数上涨7点,或0.46%,至1542点。海岬型船运价指数上涨32点,或约1.7%,至1945点,为3月14日以来最大单日升幅。海岬型船日均获利上涨267美元,至16134美元。巴拿马型船运价指数下跌26点或1.5%,至1697点,扩大跌势至第三个交易日。巴拿马型船日均获利下滑239美元,至15270美元。超灵便型散货船运价指数上升11点,报1329点。灵便型船运价指数上涨9点,至703点。

18、LME期铜收涨118美元

LME期铜收涨118美元,报8698美元/吨。LME期铝收平,报2274美元/吨。LME期锌收跌10美元,报2886美元/吨。LME期铅收涨28美元,报2118美元/吨。LME期镍收跌567美元,报22797美元/吨。LME期锡收涨240美元,报22750美元/吨。

19、夜盘国内期货主力合约跌多涨少

铁矿、纸浆跌近2%,焦煤、焦炭、淀粉跌超1%;涨幅方面,PTA涨近1%。国际铜夜盘收涨1.03%,沪铜收涨0.75%,沪铝收平,沪锌收跌0.20%,沪铅收跌0.16%,沪镍收跌1.50%,沪锡收涨1.01%。不锈钢夜盘收跌0.35%。上期所原油期货2304合约夜盘收涨0.33%,报492.60元人民币/桶。沪金夜盘收涨0.60%,沪银收涨0.45%。

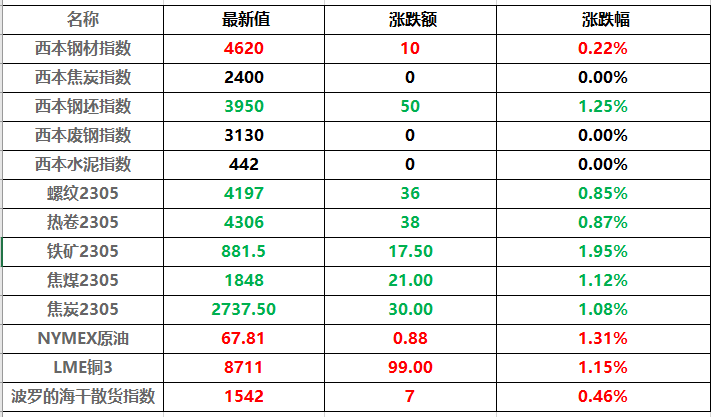

20、部分商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-02中钢协:5月钢铁产品进出口月报

· 2023-07-01我国上半年重大水利工程已开工24项

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行