西本要闻

8月11日新干线要闻早餐

2022年08月11日05:52 来源:西本资讯

国际动态

1、机构评美国7月CPI

美国7月季调后CPI月率 0%,预期0.20%,前值1.30%。美国7月未季调CPI年率 8.5%,预期8.70%,前值9.10%。7月份美国通胀明显放缓,给美国货币政策制定者和消费者带来了通胀已经见顶的希望。可以理解的是,CPI下降削弱了债券市场对美联储政策路径的看法。美联储9月议息会议上的加息指引向50个基点倾斜,而不是75个基点。同样值得注意的是,2023年最终利率预期目标从3.7%回落至3.5%以下。进一步来看,市场仍乐于看到明年下半年降息约60个基点。

2、美国通胀7月出现回落

美国通胀率在经过数月的增长后于7月回落,然而,年化通胀率仍高达8.5%,当前美联储宽松政策是否也会短暂喘息或是拐点还有待观察。为消除疫情和俄乌冲突的短期影响,媒体计算了移动三年内的平均年通胀率,得出的曲线在很长一段时间内都在2%左右波动,直到去年夏季开始出现上扬。数据显示,今年6月份的三年平均通胀率达到了5%,7月略降至4.9%,仍远超2%的目标。

3、日本7月企业物价指数同比上升8.6%

日本央行10日公布的7月国内企业物价指数(2020年平均为100)初值为114.5,较上年同期上升8.6%。该指数连续17个月同比上升。反映俄乌局势恶化等背景下的资源价格高涨以及日元贬值推升进口价格,升幅维持高位。从品种来看,石油和煤炭制品上升14.7%。钢铁上升27.2%。

4、美联储埃文斯:美联储将在今年剩下的时间里加息直到2023年

埃文斯表示,美联储将在2022年剩余时间里继续加息,行动将延续至2023年。乐观预测2023年核心CPI在2.5%左右。供需链问题继续使企业面临挑战。经济增长面临的其他风险包括俄乌冲突。世界各地的地缘政治风险也令人担忧。我们收紧货币政策的力度可能足以降低通胀并使失业率仅上升到4.25%。

5、葡萄牙7月CPI同比增长9.1%

当地时间8月10日,葡萄牙国家统计局的数据显示,2022年7月,葡萄牙消费者物价指数(CPI)同比增长9.1%,比上月高出0.4个百分点。这是1992年11月以来葡萄牙消费者物价指数增长的最高值。葡萄牙国家统计局强调,“食品和非酒精饮料”、“交通”和“住房、水、电、燃气和其他燃料”增长最多。

6、禁运俄煤生效 欧洲能源告急

继欧盟国家达成削减天然气用量协议之后,欧盟对俄罗斯的煤炭禁令也正式生效。但不管是煤炭还是天然气,欧洲国家并不具备自给自足的能力。“禁煤令”生效,或许会让欧洲大陆本就脆弱的能源市场雪上加霜,同时受供需面趋紧影响,用煤成本上涨也会进一步推高欧洲通胀水平。

7、俄罗斯已恢复过境乌克兰向匈牙利、斯洛伐克输油

据报道,在乌克兰确认收到匈牙利和斯洛伐克方面支付的过境运输费用后,俄罗斯10日已恢复从过境乌克兰的“友谊”输油管道南线向匈、斯两国输送石油。报道10日援引俄罗斯石油管道运输公司的消息说,俄方于当地时间16时(北京时间21时)恢复过境乌克兰向匈牙利、斯洛伐克输送石油。

8、英国政府据悉制定冬季应急计划 为明年1月潜在停电做准备

英国的家庭能源账单预计将在明年春季达到每年逾4400英镑的峰值,大臣们制定了“最坏情况”计划,以应对可能遭遇天然气短缺和停电的寒冬。据了解政府规划的知情人士透露,在政府最新的“最糟情景”下,即便启动了应急煤电厂,英国面临的电力缺口也会达到峰值需求的六分之一左右。他们表示,基于这种前景,气温低于平均水平以及来自挪威和法国的进口电力减少之下,英国明年1月可能会有4天需启动紧急措施来节约用气。

9、韩上半年二手车出口量减少超三成

有统计显示,今年韩国最大二手车出口港—仁川港的二手车出口量大幅减少。据仁川港口公司(IPA)消息,今年上半年仁川港的二手车出口量为15.729万辆,较去年(22.6195万辆)同期减少33.4%。今年6月出口量为1.9221万辆,较去年(3.5361万辆)同期减少45.6%,且随着时间的推移减幅呈扩大趋势。

10、今年上半年韩国对华半导体设备出口同比下降约52%

韩国海关8月9日公布,今年上半年韩国对华半导体设备出口总额为6.948亿美元,同比下降51.89%。随着对华半导体出口萎缩,韩国作为最大半导体设备出口国的地位正在动摇。韩国去年对中国的半导体设备出口额为22.58亿美元,比台湾地区(1.81 亿美元)、美国(1.1127 亿美元)和日本(1.332 亿美元)等其他国家高出 20 倍。

11、越南工贸部:越南每年将需要80亿至140亿美元资金用于电力投资

越南工贸部副部长Dang Hoang An周三表示,到2030年,越南每年将需要投资80亿至140亿美元用于新建发电厂并扩大电网。其中75%的资金将用于新建发电厂(可再生能源发电厂优先),25%用于电网扩建。越南是亚洲的制造业中心之一,需要每年将其发电装机容量增加约10%,以支撑快速增长的经济和人口。

12、明年美国石油产量仍将持创纪录水平

尽管美国石油产量在成本飙升和劳动力短缺影响下增速放缓,但预计在2023年仍将保持创纪录水平。据美国能源情报署(EIA)的数据显示,预计明年美国国内石油产量将以平均每日84万桶的速度增长,低于此前预测的每日86万桶。尽管美国政府将2023年石油产量预期略降至1270万桶/天,但明年石油产量仍将有望达到历史最高水平。

13、美股周三收涨

美国7月CPI环比涨幅降至8.5%低于预期,显示美国通胀可能见顶,降低了市场对美联储在9月会议上激进加息的预期。美联储埃文斯称美国通胀仍然高得让人难以接受。衡量市场恐慌程度的VIX指数跌破20点。道指涨535.10点,涨幅为1.63%,报33309.51点;纳指涨360.88点,涨幅为2.89%,报12854.80点;标普500指数涨87.77点,涨幅为2.13%,报4210.24点。

14、原油期货价格周三收高

原油期货价格周三收高,扭转了早间美国能源信息署公布能源库存数据后的跌幅。周三纽约商品交易所9月交割的西德州中质原油(WTI)期货价格收涨1.43美元,涨幅1.58%,报收于每桶91.93美元。在EIA公布能源产品库存报告后,周三早间WTI原油一度下跌2.3%,跌破每桶90美元关口。

15、黄金期货价格周三收高

在美国7月消费者价格指数(CPI)显示7月通胀涨幅放缓之后,美元与美国国债收益率走低,令黄金期货价格得到支撑。纽约商品交易所12月交割的黄金期货价格上涨1.40美元,涨幅为0.1%,收于每盎司1813.70美元。

16、股市及外汇行情一览表

国内财经

1、中国央行公布2022年第二季度中国货币政策执行报告

中国央行公布2022年第二季度中国货币政策执行报告:下一步加大稳健货币政策实施力度,发挥好货币政策工具的总量和结构双重功能,主动应对,提振信心,搞好跨周期调节,兼顾短期和长期、经济增长和物价稳定、内部均衡和外部均衡,坚持不搞“大水漫灌”,不超发货币,为实体经济提供更有力、更高质量的支持。

2、央行:截至7月底已上缴结存利润1万亿元

央行发布的2022年第二季度货币政策执行报告显示,人民银行综合运用降准、中期借贷便利、再贷款、再贴现和公开市场操作加大流动性投放力度,保持流动性合理充裕;加快上缴央行结存利润,截至7月底已上缴1万亿元,相当于全面降准近0.5个百分点的政策力度。

3、7月份PPI同比上涨4.2%

国家统计局:2022年7月份,全国工业生产者出厂价格同比上涨4.2%,环比下降1.3%;工业生产者购进价格同比上涨6.5%,环比下降0.9%。1—7月平均,工业生产者出厂价格比去年同期上涨7.2%,工业生产者购进价格上涨9.8%。工业生产者购进价格中,有色金属材料及电线类价格下降4.5%,黑色金属材料类价格下降3.7%,化工原料类价格下降1.1%,燃料动力类价格下降0.2%;农副产品类价格上涨2.0%。

4、7月份CPI同比上涨2.7%

国家统计局:2022年7月份,全国居民消费价格同比上涨2.7%。其中,城市上涨2.6%,农村上涨3.0%;食品价格上涨6.3%,非食品价格上涨1.9%;消费品价格上涨4.0%,服务价格上涨0.7%。1—7月平均,全国居民消费价格比上年同期上涨1.8%。7月份,全国居民消费价格环比上涨0.5%。其中,城市上涨0.4%,农村上涨0.5%;食品价格上涨3.0%,非食品价格下降0.1%;消费品价格上涨0.6%,服务价格上涨0.3%。

5、1月至7月我国水利基础设施建设加快推进

今年以来我国持续推进水利项目建设,努力扩大水利有效投资,水利建设取得新成效,南水北调中线引江补汉、淮河入海水道二期等标志性重大水利工程按期开工建设,截至7月底,新开工重大水利工程25项,在建水利项目达3.18万个,投资规模1.7万亿元;完成水利建设投资5675亿元,较去年同期增加71.4%;水利工程施工吸纳就业人数161万人,其中农民工123.3万人,为稳投资、促就业作出积极贡献。

6、长江水利委员会完成七省(自治区)水利工程建设现场督办

据水利部8月10日消息,近日,长江水利委员会根据水利部工作安排,组织开展了安徽、江西、湖北、湖南、四川、贵州、西藏等7省(自治区)重大水利工程和湖南、四川、西藏等3省(自治区)中小型水利工程建设现场督办,进一步落实水利部关于稳住经济大盘水利相关工作部署,全面加快水利工程建设,助推年度任务目标顺利完成。

7、挖机7月销量增速由负转正

中国工程机械工业协会消息,2022年7月销售各类挖掘机17939台,同比增长3.42%;其中国内9250台,同比下降24.9%;出口8689台,同比增长72.8%。2022年1-7月,共销售挖掘机161033台,同比下降33.2%;其中国内100374台,同比下降51.3%;出口60659台,同比增长72.3%。这是自去年5月以来,该挖掘机总销量增速首次实现同比正增长,其中国内销量降幅收窄,出口持续强劲,且出口量占总销量比重逐月提升,7月挖掘机出口量占比为48.44%。

8、7月份国内狭义乘用车市场销量同比增长20.4%

据中国汽车流通协会汽车市场研究分会(乘联会)最新零售销量数据统计,7月份国内狭义乘用车市场销量达181.8万辆,同比增长20.4%,环比下降6.5%;1-7月份累计销量1107.9万辆,同比下降3.5%。

9、7月汽车经销商库存系数为1.45

中国汽车流通协会8月10日发布2022年7月份“汽车经销商库存”调查结果。数据显示,7月份汽车经销商综合库存系数为1.45,环比上升6.6%,同比与去年持平,库存水平位于警戒线以下,处于合理范围内。

10、前7月湖北省外贸进出口总值突破3500亿元

记者10日从武汉海关获悉,2022年1—7月湖北省进出口总值达3505.7亿元,比去年同期增长21.7%。其中,7月份湖北省进出口总值594亿元,增长40.6%,创历史新高。今年1—7月,湖北省出口2362.7亿元,增长31.3%;进口1143亿元,增长5.8%。

11、川渝联合印发《共建长江上游航运中心实施方案》

据四川交通,重庆四川两地日前联合印发《共建长江上游航运中心实施方案》,提出2025年基本建成长江上游航运中心,拟共建48个重大项目、总投资991亿元。项目主要包括建设、整治和完善航道工程,建设港口及集疏运工程,建设航运支持保障系统等三方面内容。

12、上半年重庆完成水利固定资产投资120亿元

从重庆市水利局获悉,今年上半年,全市完成水利固定资产投资120亿元,同比增长13.5%,创历史新高。同时,有效带动社会投资30余亿元、吸纳劳动力25万人次,为确保全年完成水利固定资产投资212亿元的目标打下了坚实基础。

13、戴德梁行:上半年中国内地共录得750亿元房地产大宗交易

戴德梁行10日公布的数据显示,上半年中国内地共录得74宗、共计750亿元房地产大宗交易,同比分别下降31%、24%。其中上海为房地产大宗交易最活跃的城市,成交金额328亿元,北京录得99亿元成交,广州则以120.5亿元的成交金额创下近五年以来最高纪录。

14、连云港出台九条稳楼市措施

江苏省连云港市住建局日前出台九条稳楼市措施,内容包括调整住房公积金贷款额度及首套房认定标准等。其中提到,连云港将加强改善型住房商业贷款支持,对拥有一套住房并已结清相应购房贷款的家庭,为改善居住条件再次申请贷款购买普通商品住房的,银行业金融机构执行首套房贷款政策。

15、广东湛江:首次买普通住房的商业住房贷款首付比例降至20%

广东省湛江市发布《湛江市人民政府办公室关于印发湛江市金融支持受疫情影响企业纾困和经济稳增长若干措施的通知》,涉及促进房地产市场平稳健康发展金融服务等方面措施。文件提出,支持居民住房信贷需求。自2022年6月10日起,湛江辖区银行机构对居民家庭首次购买普通住房的商业性个人住房贷款,最低首付款比例由25%下调至20%,参考全省实际情况合理确定商业性个人住房贷款最低利率水平。

16、江西新余:中心城区购房实行财政补贴

江西省新余市发布《新余市促进房地产业良性循环和健康发展的若干措施》,明确实行购房财政补贴。凡在2022年8月8日至2023年2月8日期间,购买中心城区范围内(包括高新区、渝水区、仙女湖区、新宜吉合作示范区)新建商品住房且在2024年12月31日前缴清契税,由受益财政给予以下补贴:属首次购买的,给予200元/平方米补贴;属改善型的,给予100元/平方米补贴。

17、东莞7月楼市供需两旺

中原地产研究院公布的数据显示,7月,东莞商品住宅供求均处于年内最高位,新增供应41万平方米,环比上升16%,同比下降1%;成交方面,7月新建商品住宅成交44万平方米,环比增长79%,同比下降5%。

证券期货

1、两市绿盘震荡创指跌超1%

10日,大盘全天低开后震荡走低,创业板指领跌。总体上个股跌多涨少,两市超2400只个股下跌。沪深两市今日成交额9662亿,较上个交易日放量132亿。截止收盘,沪指跌0.54%,深成指跌0.87%,创业板指跌1.34%。北向资金全天单边净卖出62.36亿元,为连续3日净卖出,其中沪股通净卖出33.66亿元,深股通净卖出28.71亿元。

2、两市融资余额增加45.55亿元

截至8月9日,上交所融资余额报8169.62亿元,较前一交易日增加23.21亿元;深交所融资余额报7062.25亿元,较前一交易日增加22.34亿元;两市合计15231.87亿元,较前一交易日增加45.55亿元。

3、年内累计发行228只新股

以发行日期为基准,截至8月10日,今年以来共有228家公司首发募资,累计募资金额达3350.98亿元,单家公司平均募集资金14.76亿元。分区间来看,募资金额超10亿元的有106家,其中,募资金额超百亿元的有4家,募资金额5亿元至10亿元的有73家,募集资金在5亿元以下的有48家。

4、年内476家上市公司发布股权激励计划

太原重工、鞍重股份、华东医药3家公司8月10日发布股权激励计划。据数据统计,截至8月10日,年内476家上市公司发布了530单股权激励计划(股票和期权分开计算),其中444单已经实施,75单正在进行中,即519单实施完成或正在进行中。

1、6月重点统计钢铁企业钢材营销统计分析

据营销月报统计,2022年6月份,重点统计钢铁企业销售钢材6728.72万吨,比去年同期上升0.25%;钢材日销水平为224.29万吨,日销环比下降0.97%。其中,国内销售钢材6481.17万吨,比去年同期下降0.31%;直接出口钢材247.55万吨,环比下降6.73%,比去年同期上升17.43%。6月份,钢材产销率为99.42%,环比下降0.60个百分点,同比上升0.67个百分点。

2、最新一期环渤海动力煤价格环比持平

秦皇岛煤炭网10日发布的最新一期环渤海动力煤价格指数报收于731元/吨,环比持平,结束了连续2周下跌态势。秦皇岛煤炭网分析认为,本周期,沿海煤炭市场低迷态势延续,诸多因素交织作用下,煤炭供需宽松格局有所收敛,支撑环渤海动力煤价格止跌企稳。

3、昆钢新区2号高炉多项技术经济指标创纪录

7月份,安宁基地炼铁厂2号高炉多项技术经济指标取得新突破,完成焦比367kg/t,煤比148kg/t,燃料比515kg/t,一级品率完成97.27%,焦比、燃料比和一级品率均创开炉以来新纪录。在技术经济指标不断优化的同时,质量指标也不断提升,为下阶段工序持续提供优质的铁水和降本工作奠定坚实的基础。

4、内蒙古第一个钢铁行业CCUS全产业链示范工程开工建设

包钢(集团)超前部署国内最大、内蒙古自治区第一个钢铁行业CCUS全产业链示范工程,拟建成“一期50万吨+二期50万吨+三期100万吨”共200万吨的二氧化碳捕集与封存利用基地,建成具有“成果领先、技术先进、模式成熟、支撑发展”典型模式的钢铁行业CCUS碳中和循环经济示范项目。6月30日上午,包钢(集团)200万吨级CCUS一期50万吨示范项目开工建设。

5、攀钢供货西气东输四线天然气管道工程

前不久,装载着18个攀钢X80M钢卷的车皮,顺利驶出西昌钢钒生产成品仓库。这批产品是国家管网集团投资并承建的国家重大项目——“西气东输四线天然气管道工程(吐鲁番-中卫)”项目的用料。随着该批产品成功发货,攀钢成为6家保供钢厂中首家发货的供货商。

6、德龙钢铁入榜“世界500强”并发布企业社会责任报告

8月3日,《财富》杂志发布2022年“世界500强”企业榜单。上海德龙钢铁集团有限公司凭借2021年1957亿元的营收入榜500强,位列榜单第469位。8月8日,德龙钢铁集团在北京松美术馆举行了入榜世界500强暨企业社会责任报告发布会。在现场专家、嘉宾的见证下,财富杂志向德龙钢铁集团颁发了世界500强证书。

7、策克口岸进口煤炭超过100万吨

连日来,策克口岸实施集装箱吊装运输模式,中蒙双方货物在边境作业区进行交换倒装,实现了全程无接触,作业环节减少,转换效率大大提高,通关更加流畅、安全。据统计,自5月25日策克口岸正式恢复通关至今,进口煤炭超过100万吨,单日过货量已增至3.13万吨,为国际贸易持续繁荣提供了强大动力。

8、韩国三大船企前7月接单规模305.2亿美元

韩国产业通商资源部10日发布的数据显示,今年1月至7月韩国三大造船企业累计接单规模为305.2亿美元,已达成全年目标额的86.9%。今年前7月韩国三大船企订单总额同比增加2.2%。具体来看,韩国造船海洋为177.9亿美元,已达到目标值的102%;大宇造船海洋为64.3亿美元,完成目标值的72.3%;三星重工为63亿美元,占目标值的71.6%。同期,中型船企接单规模为24.65亿美元,同比增加33.2%。

9、“过渡期”结束 欧盟对俄罗斯煤炭禁运即将正式生效

据央视新闻,欧洲联盟就禁止进口俄罗斯煤炭设置的120天“过渡期”将于10日午夜期满结束,届时欧盟对俄煤炭禁运将正式生效。欧盟煤炭业界先前表示,禁运将导致用煤成本上涨、抬高本地区电价。

10、德国煤炭进口商:9月起煤炭进口或将大幅增加

随着德国电力生产商减少俄罗斯天然气用量并转向煤电,德国硬煤进口商协会VDKi预计将从9月份起大幅增加煤炭进口。 “预计从9月起,每月煤炭进口量将大幅增加。”VDKi进口商协会主席亚历山大·贝特(Alexander Bethe)表示。 贝特预计,今年德国可能会进口3200万吨或更多动力煤用于发电使用,而去年进口量为2700万吨。据悉,德国动力煤进口量占其煤炭进口总量的三分之二左右,其余为炼钢用炼焦煤。

11、住友金属将智利QB2铜项目成本预估上调60%

日本住友金属矿业公司和住友商事周一表示,他们已将智利克夫拉达布兰卡(Quebrada Blanca)二期(QB2)铜项目的建设成本预估从47亿美元提高到约75亿美元,这60%的增长是因为新冠肺炎疫情推迟了2019年开始的建设,并增加了应对疫情的费用。

12、印度政府可能会逐步取消钢铁出口关税

印度媒体Moneycontrol援引消息人士的话报道称,印度政府可能会分阶段撤销钢铁出口关税。其中,首先考虑取消的可能将是板材,钢筋等建筑钢材将维持原状。 为了抑制急剧上升的通货膨胀,5月21日印度宣布对八种钢铁产品征收15%的出口税,并于5月22日生效。

13、EIA:今年美国煤炭产量预计增3.6%

报告显示,2023年,美国煤炭产量预计将继续增加至6.01亿吨,同比微增0.4%,高于前一月预期值5.94亿短吨。 2023年,美国煤炭消费量预计将进一步下降至4.94亿短吨。其中,电力行业煤炭消费量预计降至4.5亿短吨,零售及其他行业煤炭消费量预计为2570万短吨。

14、俄罗斯钢铁生产和开采公司宣布准备出售其北美公司

俄罗斯最大钢铁生产和开采公司之一的耶弗拉兹集团(Evraz)10日发布公告称该集团准备出售其北美公司(EVRAZ North America, ENA)。公告称,出售根据英国金融制裁执行办公室(OFSI)颁发的一般许可进行,耶弗拉兹集团正就此事与OFSI联系。潜在的交易将需要监管部门和公司的批准,遵守适用的制裁立法,并获得包括OFSI在内的制裁监督机构的批准。

15、LME期铜收涨102美元

LME期铜收涨102美元,报8086美元/吨。LME期铝收跌1美元,报2490美元/吨。LME期锌收涨72美元,报3608美元/吨。LME期铅收涨8美元,报2174美元/吨。LME期镍收涨929美元,报22490美元/吨。LME期锡收涨115美元,报24541美元/吨。LME期钴收跌1990美元,报47455美元/吨。

16、BDI运价指数走高

波罗的海干散货运价指数周三上涨28点或1.8%,至1592点,因海岬型船需求连续三个交易日增加。海岬型船运价指数上涨112点,或7.4%,至1622点的一周高位。海岬型船日均获利增加934美元,至13455美元。巴拿马型船运价指数下跌6点或0.3%,至1932点,为三周多以来新低。巴拿马型船日均获利下降59美元,至17385美元。超灵便型散货船运价指数下跌22点,至1614点,为2月4日以来的最低水平。

17、夜盘收盘涨跌不一

螺纹期货夜盘收跌0.98%,热卷收跌0.74%;铁矿石期货收涨0.14%。焦炭夜盘收跌1.22%,焦煤收跌1.05%。国际铜夜盘收涨0.79%,沪铜收涨0.85%,沪铝收涨0.08%,沪锌收涨1.84%,沪铅收跌0.56%,沪镍收涨3.78%,沪锡收涨0.68%。不锈钢夜盘收涨0.23%。上期所原油期货2209合约夜盘收涨1%,报684.30元人民币/桶。沪金夜盘收跌0.54%,沪银收涨0.13%。

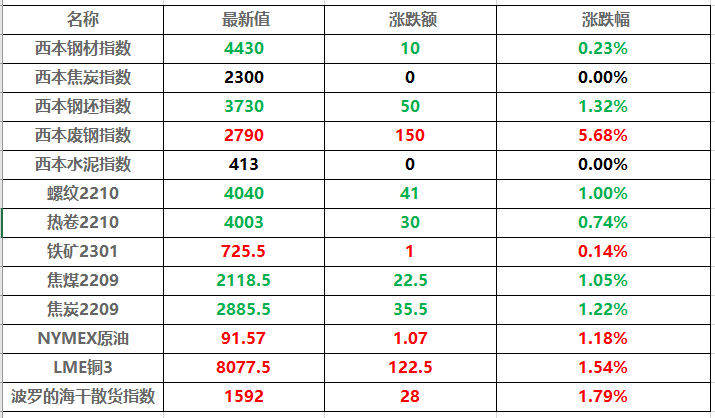

18、全球商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-02中钢协:5月钢铁产品进出口月报

· 2023-07-01我国上半年重大水利工程已开工24项

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行