西本要闻

[库存看市场]库存临近拐点,冬储拉低钢价

2022年01月01日07:36 来源:西本资讯

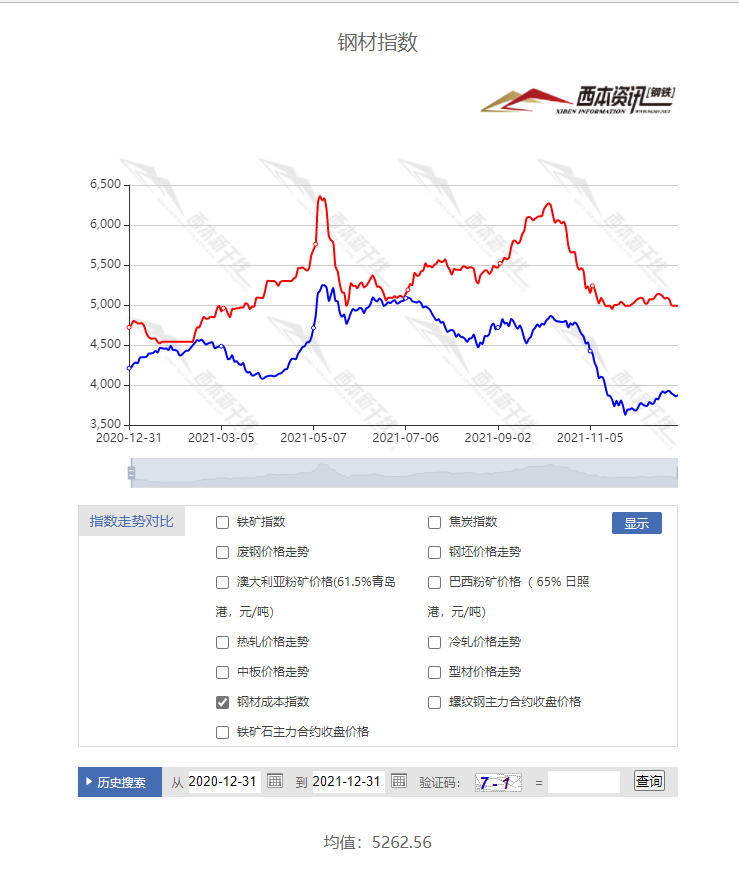

本周(12月27日—12月31日),西本钢材指数收在4990元/吨,周环比下跌100元。西本资讯监测的数据显示,截止12月31日,全国69个主要市场25mm规格三级螺纹钢平均价格为4856元/吨,周环比下跌127元/吨;高线HPB300φ6.5mm为5080元/吨,周环比下跌118元/吨。

本期,全国各地市场建筑钢材价格整体走弱:其中,东北、西北、华北需求萎缩,钢厂补跌;华东、华中、西南和华南市场成交有限,震荡收低。本周西本钢材指数下跌,成本指数小跌,表明钢厂及时利润继续收缩;本周螺纹钢期货震荡走低,对现货市场影响负面。

期货方面,本周黑色系主力合约整体回调:铁矿石小幅收低,焦炭高位回落,热卷回升受挫,螺纹再次走弱。其中,热卷2205合约周五收在4411元,较上周五夜盘下跌118元/吨;螺纹钢RB2205合约周五收在4315元/吨,较上周五夜盘下跌117元/吨;从全周走势情况看,原料端(铁矿石和焦炭)跌幅受限,成材端(热卷和螺纹)表现偏弱。

回首本期,消息面相对利好,原料价格微调,螺纹现货下行,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯库存监测数据显示:截至12月30日,沪市螺纹钢库存总量为15.24万吨,较上周减少2.73万吨,减幅为15.19%;目前库存量较上年同期(12月31日的17.42万吨)减少2.18万吨,减幅为12.51%。本周库存下降,主要原因是贸易商主动降库,且外地资源没有集中到货。

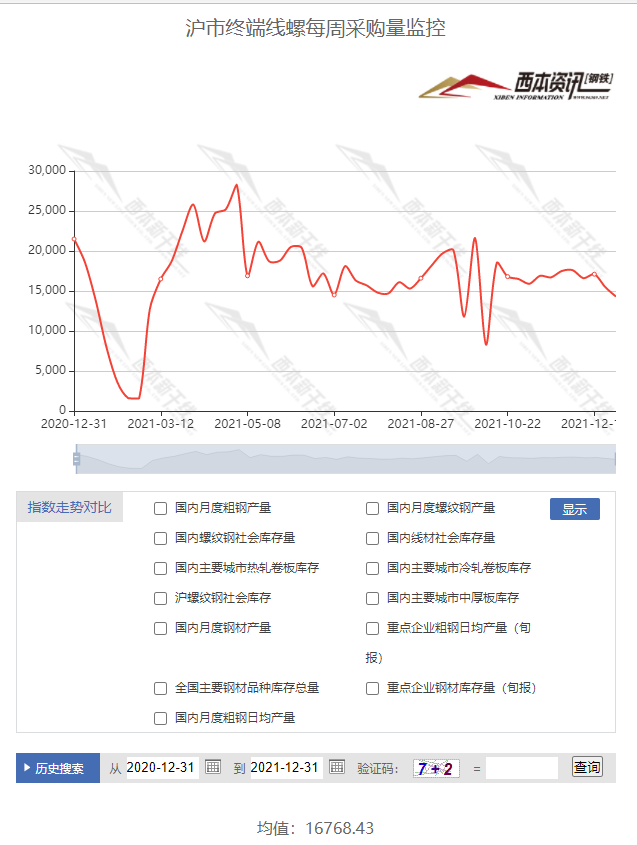

本期,西本资讯监测的沪市线螺周终端采购量为1.43万吨,环比上周减少7.74%;本周终端采购量环比继续减少,主要原因是工程提前收尾,终端需求减弱,加上资金回笼困难,贸易商消极送货。从历史数据看,本期终端采购量处于较低水平,预计后期还会维持颓势。

本期西本钢材指数震荡走低,市场价格跌后暂稳:周一,主动回落;周二,跌势加剧;周三,先跌后稳;周四,低位盘整;周五,回归平静。当下上海市场现状是:社会库存仍未增仓,终端需求继续减少;期货市场反复试探,商家预期相对悲观。目前市场行情处于“回调”状态,预计下周西本钢材指数易跌难涨。

二、库存总结分析

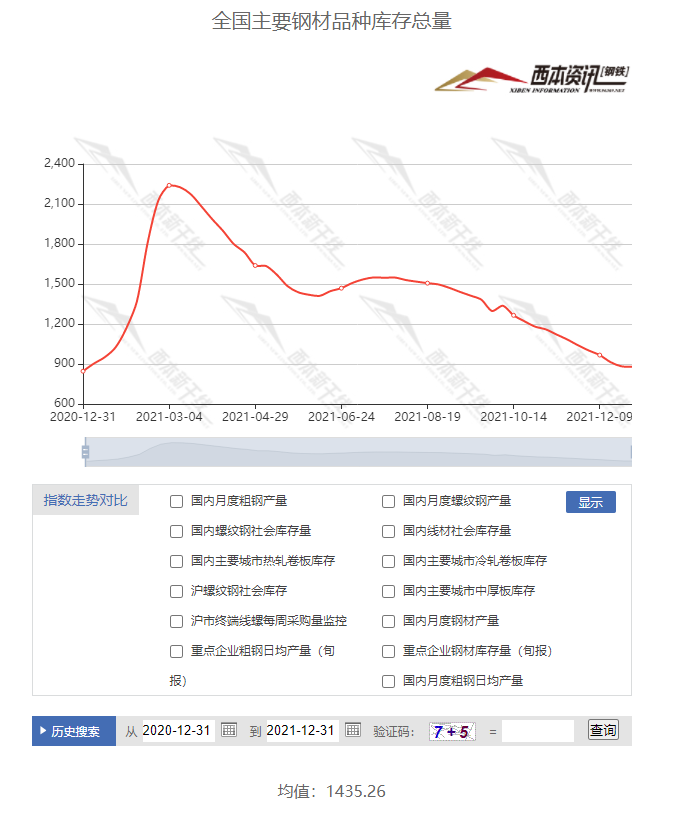

本期全国35个主要市场样本仓库钢材总库存量为878.72万吨,较上周减少4.20万吨,减幅为0.48%。主要钢材品种中,螺纹钢库存量为341.37万吨,环比上周减少3.35万吨,减幅为0.97%;线盘总库存量为98.12万吨,环比上周增加0.37万吨,增幅为0.38%;热轧卷板库存量为218.71万吨,环比上周减少4.76万吨,减幅为2.13%;冷轧卷板库存量为120.79万吨,环比上周减少0.75万吨,减幅为0.34%;中厚板库存量为99.73吨,环比上周增加4.29万吨,增幅为4.49%。

据西本资讯历史数据,当前库存总量较上年同期(2020年12月31日的845.93吨)增加32.79万吨,增幅为3.88%。分品种看,本期五大品种库存分化,螺纹、热卷、冷卷继续下降,线盘、中厚板库存增加。

本周,华东区域建筑钢价格整体走低,其中,除福建市场外,其它区域跌幅均超过百元。目前,安徽、江苏、上海、浙江市场价格接近,山东和江西市场价格最低。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流价格区间在4500-4730元/吨,环比上周五下跌100-150元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

中国人民银行货币政策委员会召开2021年第四季度例会

中国人民银行货币政策委员会2021年第四季度(总第95次)例会于12月24日在北京召开。会议指出,当前全球疫情仍在持续演变,外部环境更趋复杂严峻和不确定,国内经济发展面临需求收缩、供给冲击、预期转弱三重压力。要稳字当头、稳中求进,加大跨周期调节力度,与逆周期调节相结合,统筹做好今明两年宏观政策衔接,支持经济高质量发展。稳健的货币政策要灵活适度,增强前瞻性、精准性、自主性,发挥好货币政策工具的总量和结构双重功能,更加主动有为,加大对实体经济的支持力度,保持流动性合理充裕,增强信贷总量增长的稳定性,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定,增强经济发展韧性,稳定宏观经济大盘。

央行:稳妥实施好房地产金融审慎管理制度

2022年中国人民银行工作会议12月27日上午以视频形式召开。会议要求,2022年继续按照稳定大局、统筹协调、分类施策、精准拆弹的方针,稳妥有序做好重点机构风险处置化解工作,发挥存款保险制度和行业保障基金在风险处置中的作用。坚持规范与发展并重,依法加强对资本和平台企业监管,持续做好头部网络金融平台整改工作。稳妥实施好房地产金融审慎管理制度,更好满足购房者合理住房需求,促进房地产业良性循环和健康发展。

财政部:积极推出有利于经济稳定的政策 政策发力适当靠前

会议强调,财政部门要准确把握稳字当头、稳中求进的要求,落实好积极的财政政策,积极推出有利于经济稳定的政策,政策发力适当靠前。同时,加强财政政策与货币、就业等政策协调联动,注重跨周期和逆周期调控有机结合,提升政策整体效能。2022年积极的财政政策提升效能,更加注重精准、可持续,要重点把握好6个方面:一是实施更大力度减税降费,增强市场主体活力。二是保持适当支出强度,提高支出精准度。三是合理安排地方政府专项债券,保障重点项目建设。四是加大中央对地方转移支付,兜牢基层“三保”底线。五是坚持党政机关过紧日子,节俭办一切事业。六是严肃财经纪律,整饬财经秩序。

统计局:1—11月份全国规模以上工业企业利润同比增长38.0%

国家统计局披露,11月份,随着保供稳价、助企纾困政策效果持续显现,上游部分原材料价格快速上涨势头初步得到遏制,下游行业成本压力有所缓解,利润结构呈现改善特征。11月份,全国规模以上工业企业利润同比增长9.0%,增速较上月回落15.6个百分点,两年平均增长12.2%。1—11月份,规模以上工业企业利润同比增长38.0%,两年平均增长18.9%,增速继续保持较高水平。

2022年专项债拟发行已开启

截至12月26日,12个省市已披露2022年地方政府债券发行计划,一季度地方政府债券拟发行金额超6000亿元,其中新增专项债券发行金额约4500亿。后续还将有更多省份披露发行计划。另据多位地方财政、发改人士,目前监管部门已将专项债项目清单反馈至地方。监管部门最新提出四项要求(及时将专项债额度落实到具体项目、加快推进专项债项目前期工作、做好专项债券项目按周调度工作、加大专项债券项目建设推进力度),以推动明年一季度和上半年形成的实物工作量大幅增长。

多地公布专项债发行计划

近期多地披露2022年一季度地方政府债券发行计划。据不完全统计,明年一季度,浙江、河北、江西、江苏、山东(不含青岛)等12省市合计发行地方政府债券6411亿元,其中新增专项债4533亿元,占比达七成,为全国提前批专项债额度(1.46万亿)的 31%。而过去三年同期(一季度),全国新增专项债发行额分别为6660亿元、10829亿元和264亿元。

乘联会:12月总体狭义乘用车市场零售数据达161万辆

乘联会数据显示,12月第四周的总体狭义乘用车市场零售达到日均8.2万辆,同比增长6%,表现明显改善,相对今年11月同期增长26%。12月一至四周的总体零售数据达到161.1万辆,日均6.2万辆,同比下降5%,环比11月同期增长24%。

工信部:探索建立钢铁等行业错峰生产机制

工信部印发“十四五”原材料工业发展规划的通知。研究建立运用碳排放、污染物排放、能耗总量等手段遏制过剩产能扩张的约束机制。对达不到超低排放要求、竞争力弱的城市钢厂以及大气污染防治重点区域城市钢厂采取彻底关停、转型发展、就地改造、搬迁改造等方式,推动转型升级。实施水泥常态化错峰生产,探索建立钢铁等行业错峰生产机制。

工信部:到2025年粗钢、水泥等重点原材料大宗产品产能只减不增

发展目标包括:到2025年,粗钢、水泥等重点原材料大宗产品产能只减不增,产能利用率保持在合理水平。钢铁行业吨钢综合能耗降低2%,水泥产品单位熟料能耗水平降低3.7%,电解铝碳排放下降5%。研究建立运用碳排放、污染物排放、能耗总量等手段遏制过剩产能扩张的约束机制。实施水泥常态化错峰生产,探索建立钢铁等行业错峰生产机制。实施节能审查,严格控制石化化工、钢铁、建材等主要耗煤行业的燃料煤耗量。

中国12月制造业PMI为50.3

中国12月制造业PMI为50.3,较上月上升0.2个百分点,连续2个月上升;预期50,前值50.1。中国12月非制造业PMI 52.7,预期52,前值52.3。

统计局:部分大宗商品价格回落明显

国家统计局服务业调查中心高级统计师赵庆河解读2021年12月中国采购经理指数:随着一系列保供稳价和助企纾困等稳定经济发展政策力度加大,部分大宗商品价格回落明显,企业成本压力有所缓解,制造业景气水平连续两个月回升。

2021年12月份钢铁行业PMI为38.7%

中物联钢铁物流专业委员会调查、发布的2021年12月份钢铁行业PMI为38.7%,环比上升2.1个百分点。分项指标中,新订单指数为28.1%,较上月小幅回升2.2个百分点;新出口订单指数为36.3%,连续6个月低于40%;生产指数为35.9%,环比上升2.4个百分点,连续6个月保持在收缩区间;购进价格指数为48.5%,环比上升9.4个百分点;产成品库存指数31.8%,环比上升3.2%。

本周,宏观面消息偏暖意,主要表现在:1、央行召开货币会议,强调加大跨周期调节力度;2、落实积极的财政政策,政策发力适当靠前;3、下游行业成本压力缓解,工业利润结构呈现改善;4、多地公布专项债发行计划,明年专项债拟发行已开启;5、保供稳价效果显现,12月制造业PMI环比回升;6、满足购房者合理住房需求,实施好房地产金融审慎管理制度;7、供给端有所改善,乘用车零售环比向好。

从行业面看,政策方面的引导还将继续:工信部日前印发“十四五”原材料工业发展规划的通知,其中明确对达不到超低排放要求、竞争力弱的城市钢厂以及大气污染防治重点区域城市钢厂采取彻底关停、转型发展、就地改造、搬迁改造等方式,推动转型升级。探索建立钢铁等行业错峰生产机制,到2025年,粗钢等重点原材料大宗产品产能只减不增,产能利用率保持在合理水平。——由此不难看出,控制产能,压降产量仍是后期政策调控的重点,供应端无序增长的局面不会出现。另外,据中物联钢铁物流专业委员会调查、发布的2021年12月份钢铁行业PMI为38.7%,环比上升2.1个百分点,结束连续两个月的下滑态势;分项指标中,新订单指数、生产指数和产成品库存指数环比上涨,新出口订单指数环比下跌。——数据表明,12月份钢厂生产积极性回升,生产成本上行,但库存也有提升,显示短期供需矛盾有所积累。大行情看政策,小波动看供需,目前,政策面不支持钢价大幅起落,供需面难配合钢厂拉高预期。

回首本周,期货区间震荡,现货整体回调,钢厂被动跟跌,市场情绪降温。从行情走势看,全国各地都有回落:在北方,需求继续萎缩,钢厂纷纷补跌;在南方,成交逐步降温,价格继续下行;南北市场相互呼应,区域价差有所扩大。总体来看,北方钢厂让步,冬储价格走低;南方供需失衡,价格向下修复。本周黑色系期货回升受阻,现货市场整体走弱,原料价格相对平稳,终端需求表现不佳,商家预期不再乐观。

期货震荡,现货回落,供应回升,需求下降,这是本周市场的主要特色;接下来,预计终端需求强度下降,投机需求等待低价,资本市场波动收窄,现货价格易跌难涨。可以看到,当前钢价处于修正阶段:供给逐步提升,刚需处于低位,厂商压力加大,动态找寻平衡。

对于上海地区而言,市场行情整体趋弱:需求不多,价格下调;期货拉高,现货观望。当前的利好因素主要有:原料价格偏高,部分钢厂托举,资源补充平缓;利空因素主要是:资金回笼困难,需求强度减弱,库存有望增仓。笔者以为,本周钢价震荡下行,主因是需求呈现下滑,次因是贸易商预期悲观,而资本市场的走弱又推波助澜。预计下周上海市场震荡调整,期间需要关注的是:期货的变化,供应的多少,冬储的进度。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

· 2023-07-01证监会同意4家房企再融资项目

· 2023-06-30中天钢铁7月上旬建材价格调整信息

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

上海建筑钢市日记(等待信号)

2

【4月28日建筑钢市晚报】稳中微调

3

【4月28日建筑钢市前瞻】稳中整理

4

4月28日《人民日报》涉及财经的主要内容

5

4月28日钢厂调价信息汇总

6

央行公开市场净投放20亿元

7

4月28日玉田金州调价信息

8

首钢长钢兼并重组长治钢铁产能

9

4月上中旬重点监测煤炭企业产量10635万吨