西本要闻

2021年10月钢铁PMI显示: 供需两端继续下降 钢铁行业偏紧运行

2021年10月31日09:13 来源:西本资讯

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,10月份为38.3%,环比下降6.7个百分点,钢铁行业偏紧运行。分项指数显示,本月在压产政策和能耗双控的影响下,市场需求有所抑制,钢铁生产继续下降。原材料价格整体上行,钢厂成本有所上升。钢材价格则受多方面因素影响而连续下降,钢厂利润受到影响。预计11月份,钢材市场继续收紧,供需两端下降,成本或有所回落,价格可能先扬后抑。

图1 2018年以来钢铁行业PMI变化情况

10月份,钢材市场的焦点在于需求端,月内能耗双控和压产政策对市场需求有所抑制。月内国内钢材需求先扬后抑,整体偏弱运行,较上月有较大跌幅。需求走弱,一方面是能耗双控政策和能源价格上升对用钢大户的生产经营活动有所影响,如建筑业和制造业等,导致其用钢需求收缩;另一方面钢材由于产量受限,因此接单意愿不强。这两方面因素叠加,使得10月新订单指数较上月大幅下降10.8个百分点至28.2%,处于低位水平。据上海卓钢链了解,当前国内下游采购一般,终端供需两弱。从监测的沪市终端线螺采购数据来看,10月份终端日均采购量环比下降6.6%,成交表现不佳。此外,钢铁出口也继续保持下降趋势,一是由于国内产量有所下降,二是取消出口退税政策继续发力,三是国外钢企生产回升,缺口逐渐修复。10月新出口订单指数为38.7%,连续4个月低于40%。

图2 2018年以来钢铁新订单和新出口订单指数变化情况

在钢铁压产和能耗双控等政策影响下,钢厂生产也继续下降。月初多地出现限电限产问题,对生产影响较为明显,中旬能源紧张问题虽有所缓解,但能耗双控政策依然稳步推进,压产政策严格执行,加上冬季环保限产即将来临,企业对生产持有谨慎心态,10月份整体产量有一定下滑。生产指数为36.8%,环比下降9.2个百分点,连续第4个月保持在收缩区间,且为近20个月以来新低,显示生产存在趋势性放缓。据中钢协数据统计,截止10月中旬,重点统计钢铁企业累积日产粗钢188.25万吨,环比下降2.75%,同比下降13.45%;日产生铁166.83万吨,环比下降5.12%,同比下降13.20%;日产钢材183.80万吨,环比下降3.81%,同比下降12.40%。生产下降带动钢厂原材料采购活动下滑,采购量指数为37.0%,环比下降2.7个百分点,连续三个月位于40%以下。

图3 2018年以来钢铁生产指数变化情况

10月份,另一个引起市场高度关注的热点是原材料价格整体走强,钢厂成本有所上升。10月份以来,铁矿石价格结束了之前近3个月的连续下降态势,本月有所反弹。主要原因是矿石供给端受疫情影响,不稳定因素有所累积,进口铁矿石的“供给侧改革”预期也逐渐在市场升温。焦炭价格在10月份呈现冲高回落态势,上半月在环保限产导致煤炭供给紧张的情况下,焦炭价格在一直处于上涨趋势,之后在保供政策下煤炭炒作因素逐渐消退,生产力度加大,供给量有所回升,进而导致焦炭价格明显下降。整体来看,10月份企业炼钢成本继续上升,购进价格指数为60.0%,较上月上升8.4个百分点。

图4 2018年以来钢铁购进价格指数变化情况

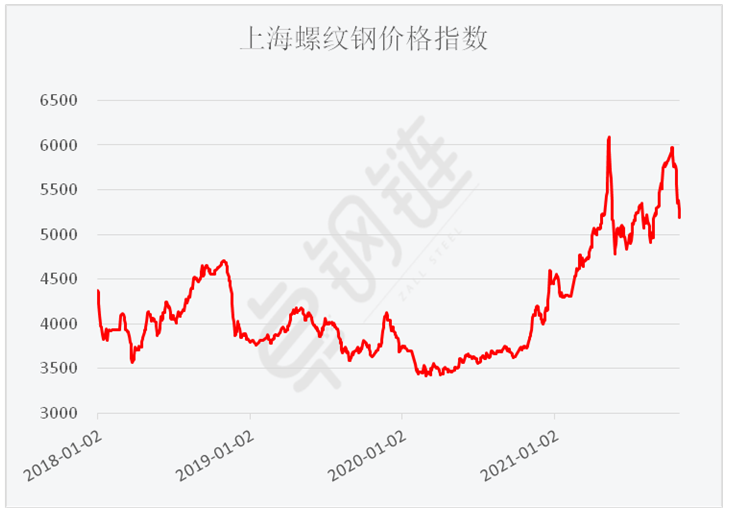

多重因素导致钢价下跌,钢企利润受到影响。10月份,钢材价格连续下行。主要原因有以下几点,一是在保供稳价政策下,煤炭等原材料价格下降,带动黑色金属价格下行;二是市场需求偏弱运行,对价格支撑减弱;三是月内国际大宗商品价格回落,带动国内钢材价格回调;四是企业调查显示,江苏和两广地区钢企复产,月内高炉开工率有所上升,产量预期有所释放。上海卓钢链数据显示,10月9日上海螺纹钢价格指数为5975元/吨,为当月最高点,之后一路下行,至10月28日达到月内最低点5185元/吨。在成本上升但钢价下降的情况下,企业利润受到一定影响。

图5 2018年以来上海螺纹钢价格指数变化情况

预计11月份,随着天气转冷,环保限产对钢铁生产的影响将有所扩大,加上限产的持续执行,市场供给将继续受限。11月,随着北方气温下降,污染物扩散较慢,环保限产预计严格执行,对钢厂生产形成抑制。而最后2个月也是完成全年钢铁产量同比不增目标的重点时期,在当前的政策背景下,预计后期钢厂生产或将进一步收缩。

钢材市场需求继续下降。从信贷数据来看,目前货币流动性有逐步收紧态势,加上部分资金难以有效向下游注入,进一步加剧了实体产业资金紧张局面。尤其是从钢铁产业链上中下游来看,今年资金紧张的情况更加明显,多数下游遭遇资金困局,这对商品市场的流动性形成较大抑制,对市场需求有一定影响。当前国内房地产行业表现不佳,对整个大宗商品行业支撑有所减弱,再加上整体行业预期偏弱,四季度钢材需求难有明显改善。此外,当前整体大宗商品价格仍处高位,同样抑制了中下游采购动力,短期内市场环境将难见改观。分地域来看,北方由于温度下降速度较快,市场需求进入11月后将有明显下降,而南方在11月上半月或仍有一定支撑。整体而言,11月份,市场需求上半月可能有所表现,但随着天气入冬,需求会加快放缓。企业对后市预期也较为谨慎,生产活动经营活动预期指数为46.1%,环比下降10.3个百分点,结束3个月的扩张区间走势。

企业成本有望再度下降,钢价或将先扬后抑。随着煤炭供应逐渐恢复,价格也逐渐回归理性,预计11月,铁矿石价格或随着国内需求下降再次进入下降通道,使得企业炼钢成本再度回调。在预期供给会受到严格限产影响的情况下,需求将会成为钢价变动的重要因素,在南方需求带动下,钢价前半月或有小幅上升,但后续天气转冷,南北方需求都会逐步减退,后半月价格或再度下降。(任何转载,必须与中国物流与采购联合会钢铁物流专业委员会取得联系,未经许可,任何单位或者个人不得转载本文)

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

· 2023-07-01证监会同意4家房企再融资项目

· 2023-06-30中天钢铁7月上旬建材价格调整信息

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行