西本要闻

2021年11月西本钢材价格指数走势预警报告

2021年10月29日15:28 来源:西本资讯

本期观点:震荡调整 重心下移

时间:2021-11-1—2021-11-30

关键词:需求 限产 成本 库存

本期导读:

●行情回顾:政策引导方向,价格大幅回调;

●供给分析:供给保持低位,库存延续下行;

●需求分析:旺季需求不佳,成交表现乏力;

●成本分析:原料高位回落,成本重心下移;

●宏观分析:宏观政策平稳,经济增速趋缓。

●综合观点:十月份,国内建筑钢市跌宕起伏:国庆长假之后,市场迎来“开门红”行情,价格全面攀高;不过,随着“一刀切”限电、限产政策被纠偏,局部供应紧缺现象得到缓解,叠加成交不及预期影响,市场价格高位回落;进入下旬后,在宏观政策引导下,大宗商品炒作降温,煤炭等原料价格下跌,黑色系期货整体走低,带动现货价格加速下行。因此,10月份国内建筑钢行情呈冲高回调走势,与我们上月预警“政策扰动,震荡加剧”的判断完全相符,但是下跌的幅度超出了我们的预计。进入11月后,行业基本面或有进一步修复趋势:首先,随着气温下滑,部分地区施工将受到影响,区域销量将有分化,需求强度整体或有下降;其次,北方进入“秋冬季限产期”,局部供给还会减弱,南方限电政策放松,区域供应会有增量,整体而言,全国市场供应量大概率平稳运行;再次,随着铁矿石、废钢等原料价格相继下跌,钢铁行业生产成本正在降低,一旦焦炭价格出现回落,成本支撑作用就会更加减弱。因此,在多重因素影响下,11月份国内建筑钢市很难呈现“反转”行情。另外,在年尾“冲刺”效应下,部分地区基建和房地产需求具有一定的韧性,一旦区域价格拉大,资源跨区域流动会加速,南北市场“高低均衡”现象会显现。综合来看,在没有突发因素干扰下,我们对11月份建筑钢市行情持以下判断:震荡调整,重心下移——预计11月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在5200-5600元/吨区间运行。

行情回顾:10月钢价大幅回落

一、 行情回顾篇

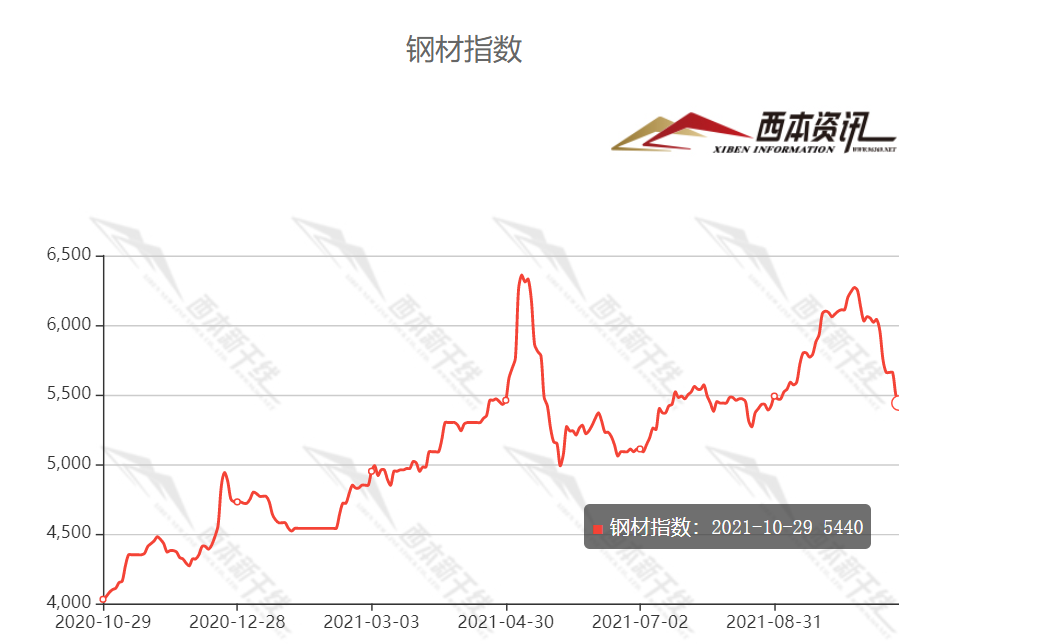

2021年10月份国内建筑钢价冲高回落,截止10月29日,西本钢材指数收在5440元,较上月末下跌670元。

回顾10月份,国内建筑钢价呈前高后低走势。节后,在限电限产消息刺激下,价格延续9月的上攻态势;然而,各地成交迟迟未见放量,旺季效应逐渐被证伪;随后,在“一刀切”纠偏政策引导下,部分地区钢厂恢复生产,资源紧缺情况得到缓解。供需两端此消彼长,国内建筑钢库存降幅逐步收窄,现货随即开启回调模式。进入下旬,在政策干预煤炭价格影响下,大宗商品炒作降温,黑色系期货大跌,引领现货价格加速走低,9月份的涨幅几乎被抹平。

国内建筑钢价在经历10月份的大幅下跌后,11月份市场能否出现反转行情?行业基本面将发生什么变化?带着诸多问题,一起来看11月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

西本资讯监测库存数据显示,截至10月28日,国内主要钢材品种库存总量为1180.14万吨,较9月末下降117.36万吨,降幅9%,较去年同期减少135.06万吨,降幅10.3%。其中螺纹、线材、热轧、冷轧、中板库存分别为561.81万吨、137.99万吨、252.17万吨、123.97万吨和104.2万吨。本月国内主要钢材品种,除冷轧库存出现上升外,其他品种皆有不同程度的下降,其中螺纹钢库存降幅最大。

据数据分析,10月份行业基本面出现变化,其中,限产、限电呈常态化后,供给端保持低位运行,但旺季需求并未如约而至,供需两端双双趋弱,抵消了减产带来的利好。考虑到进入11月后,随着气温降低,北方地区需求将继续下滑,而供给端不会出现“崩塌式”下降,因此,部分地区库存难以持续减少。

2、国内钢材供给现状分析

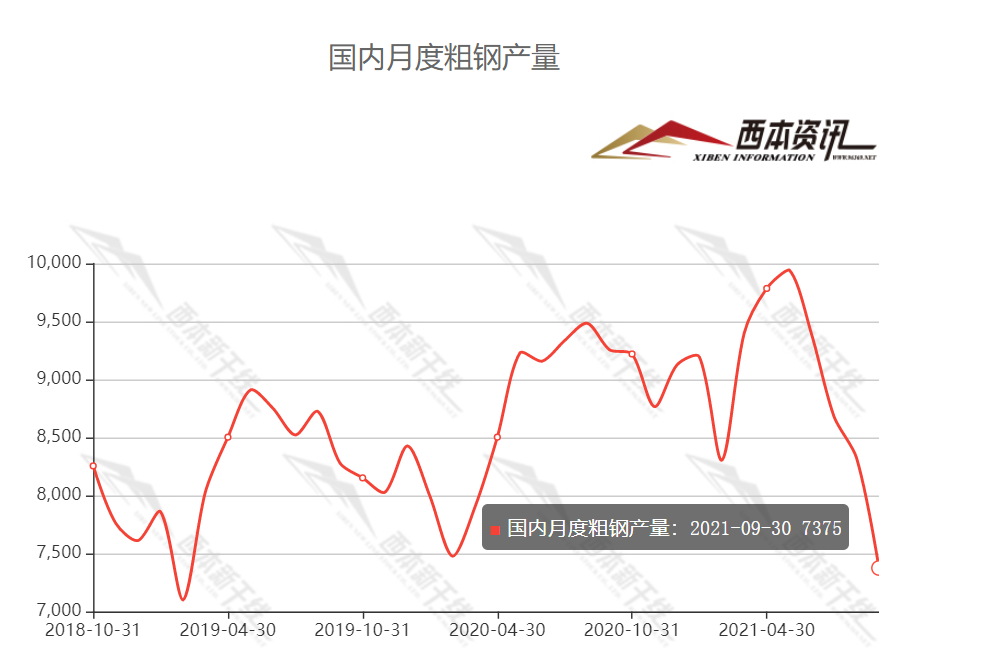

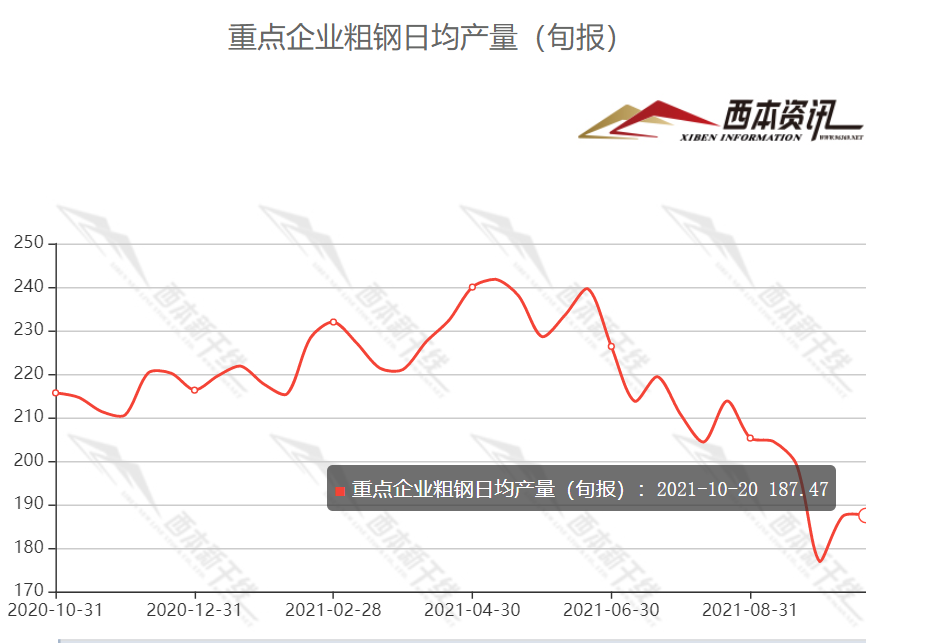

据中钢协最新数据显示,10月中旬重点钢企粗钢日产187.47万吨,环比增长0.08%、同比下降13.74%。据西本资讯数据,截至2021年9月份,国内月度粗钢产量已连续四个月大幅下滑。在全国范围的压减政策影响下,9月份,绝大多数省市粗钢产量同比下降,具体如下图:

3、国内钢材进出口现状分析

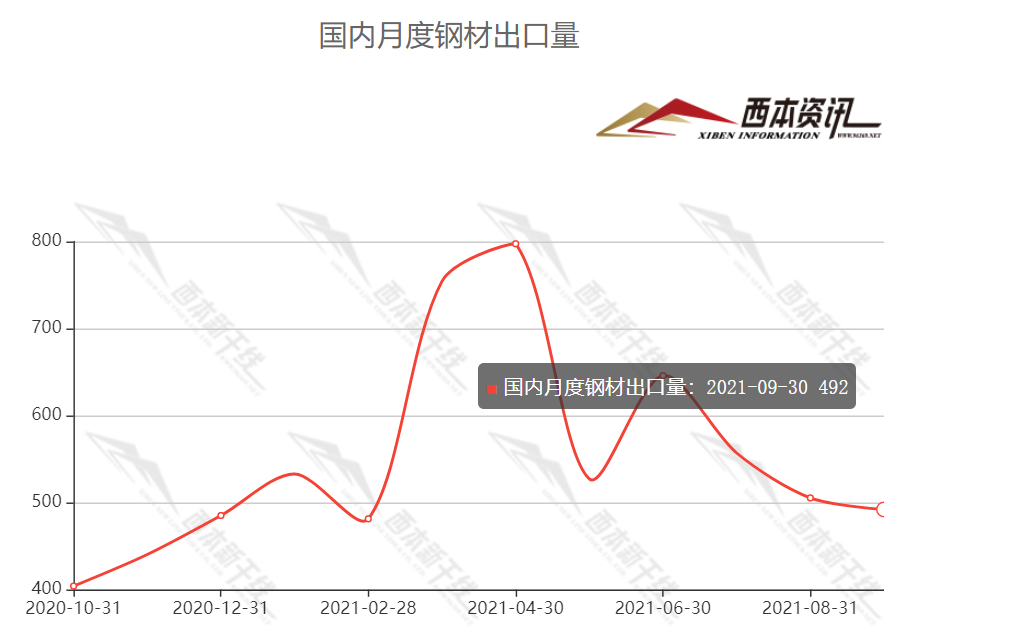

据海关总署数据显示,2021年9月,中国出口钢材492.0万吨,较上月减少13.3万吨,同比增长28.5%。1-9月,中国累计出口钢材5302.4万吨,同比增长31.3%。

9月,中国进口钢材125.6万吨,较上月增加19.3万吨,同比下降56.4%。1-9月,中国累计进口钢材1071.6万吨,同比下降28.9%。

4、下月建筑钢材供给预期

从目前形势看,10月份国内供给端维持低位,但环比大幅减少的可能性不大。随着限产“一刀切”被纠偏,局部地区粗钢产量小幅上升,电炉钢产量增加较为明显。不过,随着北方采暖季来临,该区域供给有望进一步被压缩,加之当前各地限产已经常态化,预计后期供给端很难出现全国性增长,因此我们预计11月份供应端仍将维持低位。

三、需求形势篇

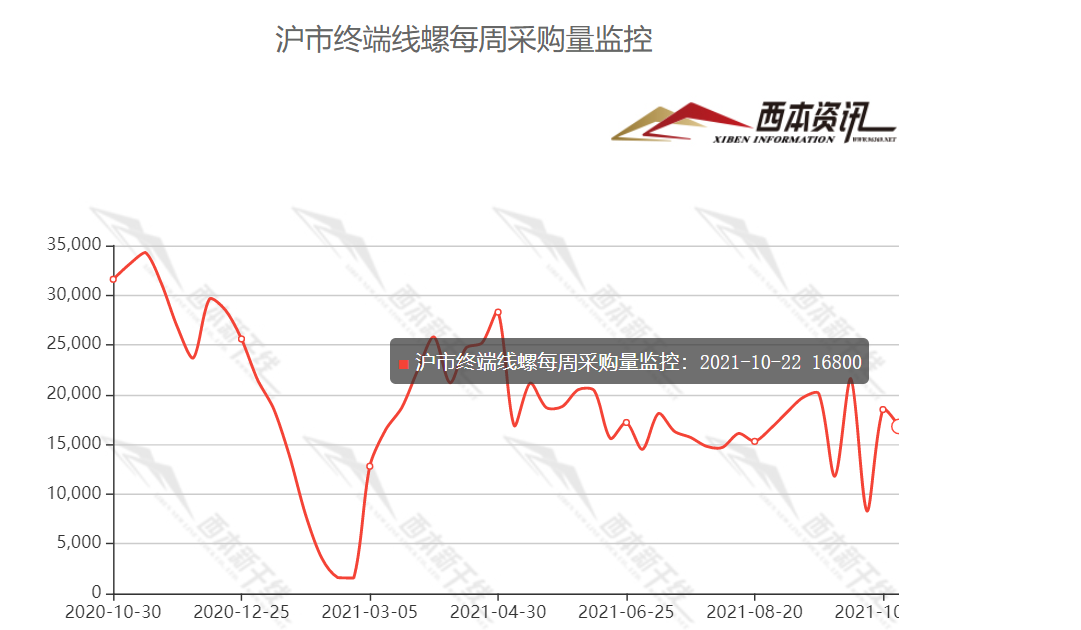

1、沪上建筑钢材销量走势分析

10月份是传统的施工旺季,但是,受政策面的干预,房地产核心数据不佳,传统旺季逐渐被“证伪”。进入11月后,北方陆续进入供暖期,局部地区需求端或进一步趋弱;不过,在年尾“冲刺”效应下,南方市场基建和房地产需求仍会保持一定的韧性,因此我们预计11月份需求端会有反复,不同地区也会有差异。

四、成本分析篇

1、原材料成本分析

10月份,钢铁原料价格涨跌平互现。根据西本资讯监测数据,截止10月29日,唐山地区普碳方坯出厂价格4900元/吨,较上月末价格下跌310元/吨;江苏地区废钢价格为3550元/吨,较上月末下跌100元/吨;山西地区二级焦炭价格为4000元/吨,与上月末价格持平;唐山地区65-66品味干基铁精粉价格为1040元/吨,较上月末上涨20元/吨。

本月,焦炭价格保持坚挺,铁矿石价格先扬后抑,废钢价格小幅回调,原料走势出现分化,成本重心小幅下移。

2、下月建筑钢材成本预期

随着限产、减产呈常态化,铁矿石需求难以回升,一旦秋冬采暖季错峰生产趋严,进口铁矿石价格还有下行空间;焦炭价格在宏观政策干预下,上行受阻,后期价格回调概率较大;废钢需求波动,不过资源偏紧,价格以窄幅震荡为主。综合来看,预计11月份国内建筑钢成本或震荡偏弱。

五、宏观信息篇

1、中钢协:1-9月主要用钢行业总体保持增长

1-9月,钢铁下游行业运行总体保持增长,增速继续下行,部分指标同比下降。9月下游主要行业呈下降趋势,其中房地产行业投资由增转降,施工、新开工、土地购置和销售面积均同比下降;基建投资继续下降,降幅有所收窄;机械行业各产品产量有增有减,机电产品出口增速回落;汽车产销量同比继续下降,环比有一定回升;船舶行业处于上升周期,新承接订单量连续大幅增长;家电行业三大白电产量均有下降,家电产品出口量同比小幅下降;集装箱行业保持快速增长,增速略有放缓。

2、9月规模以上工业企业利润7387.4亿元

国家统计局:9月规模以上工业企业利润 7387.4亿元,前值 6802.8亿元。1—9月份,全国规模以上工业企业实现利润总额63440.8亿元,同比增长44.7%,比2019年1—9月份增长41.2%,两年平均增长18.8%,电力、热力、燃气及水生产和供应业实现利润总额3447.5亿元,下降15.2%。

3、国家发展改革委研究建立规范的煤炭市场价格形成机制

前段时间,煤炭价格出现大幅上涨,社会各方面反映强烈。按照《价格法》及制止牟取暴利等相关法律法规规定,国家发展改革委正在研究建立规范的煤炭市场价格形成机制,引导煤炭价格长期稳定在合理区间。国家发展改革委正研究将煤炭纳入制止牟取暴利的商品范围,已组织开展煤炭行业成本效益调查。将统筹考虑煤炭行业合理成本、正常利润和市场变化,研究建立“基准价+上下浮动”的煤炭市场价格长效机制,并加强与燃煤发电市场化电价机制的衔接,同时完善配套措施、着力强化监管,对不严格执行市场价格机制的行为,将依法依规严厉查处。

六、国际市场篇

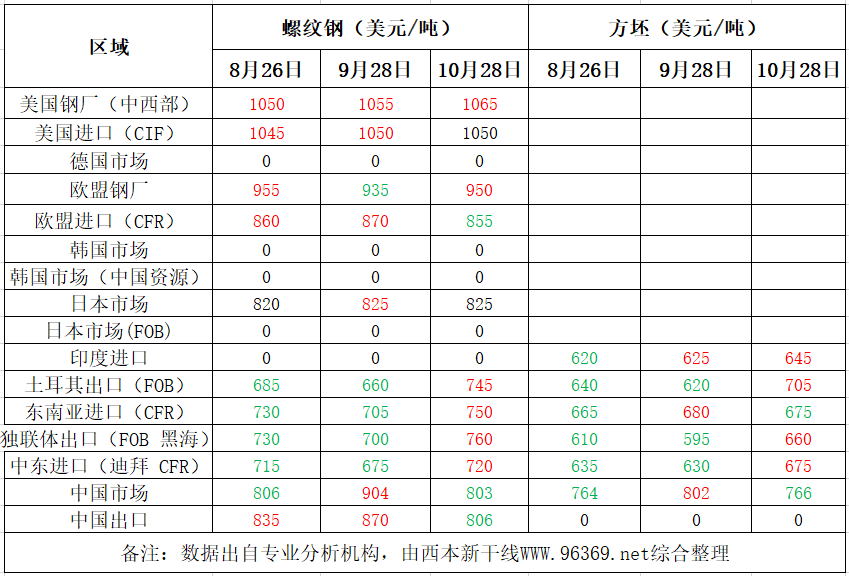

根据西本资讯统计的数据(如上表)显示,10月份国际螺纹钢涨跌平互现,中国建筑钢出口优势基本丧失。

据世界钢铁协会统计数据显示,2021年9月,全球64个纳入世界钢铁协会统计国家和地区的粗钢产量为1.444亿吨,同比下降8.9%。

具体来看,9月份,中国粗钢产量为7380万吨,同比下降21.2%;印度粗钢产量为950万吨,同比提高7.2%;日本粗钢产量为810万吨,同比提高25.6%;美国粗钢产量为730万吨,同比提高22.0%;俄罗斯粗钢预估产量为590万吨,同比下降2.2%;韩国粗钢产量为550万吨,同比下降5.0%;德国粗钢产量为330万吨,同比提高10.7%;土耳其粗钢产量为330万吨,同比提高2.4%;巴西粗钢产量为310万吨,同比提高15.3%;伊朗粗钢预估产量为130万吨,同比下降51.4%。

从数据看,9月份,中国、伊朗粗钢产量明显下降,俄罗斯、韩国小幅下降,其他主要产钢国粗钢产量则有不同比例的增长。

七、综合观点篇

十月份,国内建筑钢市跌宕起伏:国庆长假之后,市场迎来“开门红”行情,价格全面攀高;不过,随着“一刀切”限电、限产政策被纠偏,局部供应紧缺现象得到缓解,叠加成交不及预期影响,市场价格高位回落;进入下旬后,在宏观政策引导下,大宗商品炒作降温,煤炭等原料价格下跌,黑色系期货整体走低,带动现货价格加速下行。因此,10月份国内建筑钢行情呈冲高回调走势,与我们上月预警“政策扰动,震荡加剧”的判断完全相符,但是下跌的幅度超出了我们的预计。进入11月后,行业基本面或有进一步修复趋势:首先,随着气温下滑,部分地区施工将受到影响,区域销量将有分化,需求强度整体或有下降;其次,北方进入“秋冬季限产期”,局部供给还会减弱,南方限电政策放松,区域供应会有增量,整体而言,全国市场供应量大概率平稳运行;再次,随着铁矿石、废钢等原料价格相继下跌,钢铁行业生产成本正在降低,一旦焦炭价格出现回落,成本支撑作用就会更加减弱。因此,在多重因素影响下,11月份国内建筑钢市很难呈现“反转”行情。另外,在年尾“冲刺”效应下,部分地区基建和房地产需求具有一定的韧性,一旦区域价格拉大,资源跨区域流动会加速,南北市场“高低均衡”现象会显现。综合来看,在没有突发因素干扰下,我们对11月份建筑钢市行情持以下判断:震荡调整,重心下移——预计11月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在5200-5600元/吨区间运行。[文]西本新干线特邀评论员2021-10-29

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

· 2023-07-01证监会同意4家房企再融资项目

· 2023-06-30中天钢铁7月上旬建材价格调整信息

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行