西本要闻

2021年9月西本新干线钢材价格指数走势预警报告

2021年08月27日15:31 来源:西本资讯

本期观点:供需试探 波动运行

时间:2021-9-1—2021-9-30

关键词:需求 库存 成本 限产

本期导读:

●行情回顾:宏观政策扰动,价格震荡调整;

●供给分析:供给持续收缩,库存缓慢下降;

●需求分析:淡季效应显现,需求相对低位;

●成本分析:原料多数下跌,成本支撑下移;

●宏观分析:工业利润增幅收窄,稳增长仍需加码。

●综合观点:8月份,国内建筑钢材市场价格震荡运行:月初,受政策面“保供稳价”定调的影响,市场炒作情绪降温,黑色系商品集体下挫,现货价格开启回调走势;随后,多地限产政策逐步落实,供给端收缩给市场带来提振,现货价格一度止跌;中旬以后,宏观经济数据不及预期,多地疫情复发,叠加局部洪涝天气影响,需求迟迟未见起色,市场价格继续调整;进入下旬,恐慌情绪得到释放,黑色系商品一度反弹,现货价格有所回涨。整体来看,8月份国内建筑钢市延续供需两弱格局,价格震荡运行,与我们在7月份的预测基本吻合。进入九月份后,供需面可能会出现一些变化:在供应端,限产政策或有分化,后期继续加压的概率不大,因限电而导致的减产现象会减少,粗钢日均产量很难大幅下降;其次,在需求端,将迎来传统的施工旺季,随着地方政府债券发行的提速,“稳增长”的力度或有加强,终端需求环比应有回暖。另外,在原料端,焦炭经过连续七轮上调后,后期上行空间有限,进口铁矿石在高位回落之后,继续下跌的空间会缩小,我们预计9月份原料价格的起伏将收窄。在出口端,随着关税政策的调整,国内钢材很难继续大量出口,一定程度上能够对冲限产带来的负面影响。考虑到目前社会库存绝对值处于高位,中间需求“蓄水池”作用有限,而政策面对价格大涨也有制约,我们对于9月份市场持相对中性判断:如果需求能够整体转好,国内建筑钢价有望震荡回升;一旦需求被证伪,成本支撑趋弱,市场价格还有调整余地。具体走势判断为“供需试探,波动运行”——预计9月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在5200-5800元/吨区间运行。

行情回顾:8月钢价震荡下探

一、 行情回顾篇

2021年8月份国内建筑钢价震荡下行,截止8月27日,西本钢材指数收在5390元,较上月末下跌180元。

回顾8月份,在不利天气影响下,叠加疫情复发等因素,国内终端需求相对低迷;与此同时,多地限产政策逐步落实,供给端也有一定收缩;市场供需两弱格局维系,价格涨跌更多的是受到宏观面消息的影响。总体来看,8月份,需求端的低迷对冲了供应端的缩减,加上政策“保供稳价”的定调,市场炒作情绪有所降温。

国内建筑钢价在经历8月份的震荡调整后,9月份市场是否能进入上升通道?行业基本面将发生什么变化?带着诸多问题,一起来看9月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

西本资讯监测库存数据显示,截至8月27日,国内主要钢材品种库存总量为1496.88万吨,较7月末下降51.26万吨,降幅3.3%,较去年同期减少61.12万吨,降幅3.9%。其中螺纹、线材、热轧、冷轧、中板库存分别为799.09万吨、161.57万吨、293.19万吨、118.23万吨和124.8万吨。本月国内五大钢材品种库存皆有一定程度的下降,其中螺纹钢库存降幅最大。

据数据分析,8月份,各地限产政策落实不一,供给端并未出现紧缺,而受淡季因素影响,需求端恢复缓慢,成交环比7月增长有限。因此,国内建筑钢库存尚未大幅下降。考虑到进入9月后,需求端表现有望好转,预计库存去化将会提速。

2、国内钢材供给现状分析

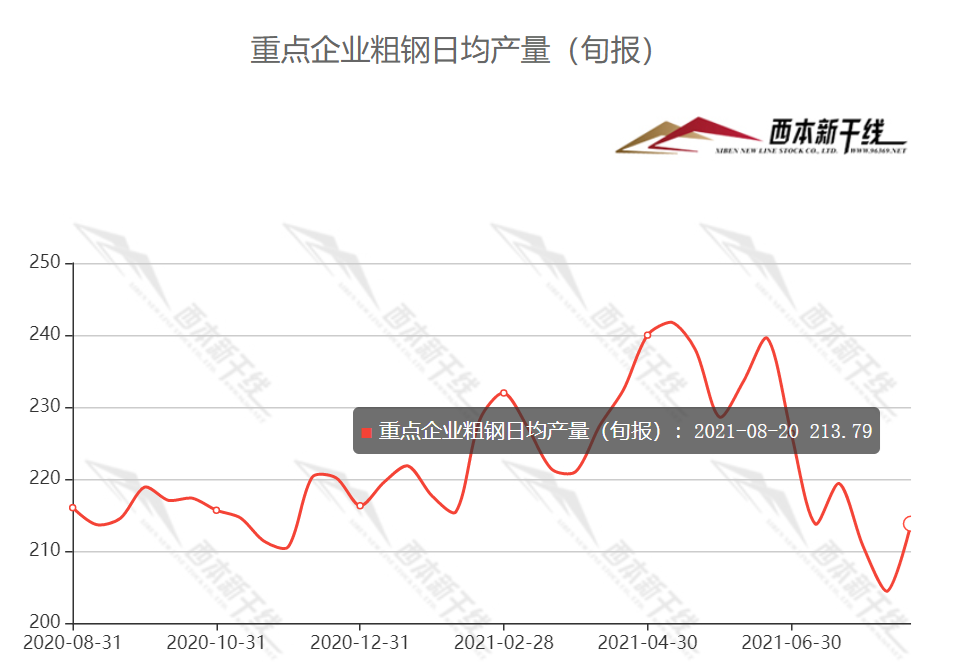

据中钢协最新数据显示,8月中旬,重点钢企粗钢日均产量213.79万吨,环比增长4.60%、同比下降1.07%;钢材库存量1493.42万吨,比上一旬增加31.22万吨,增长2.13%。据西本资讯数据,重点钢企粗钢日均粗钢产量终结了此前连续两旬减少的局面。

3、国内钢材进出口现状分析

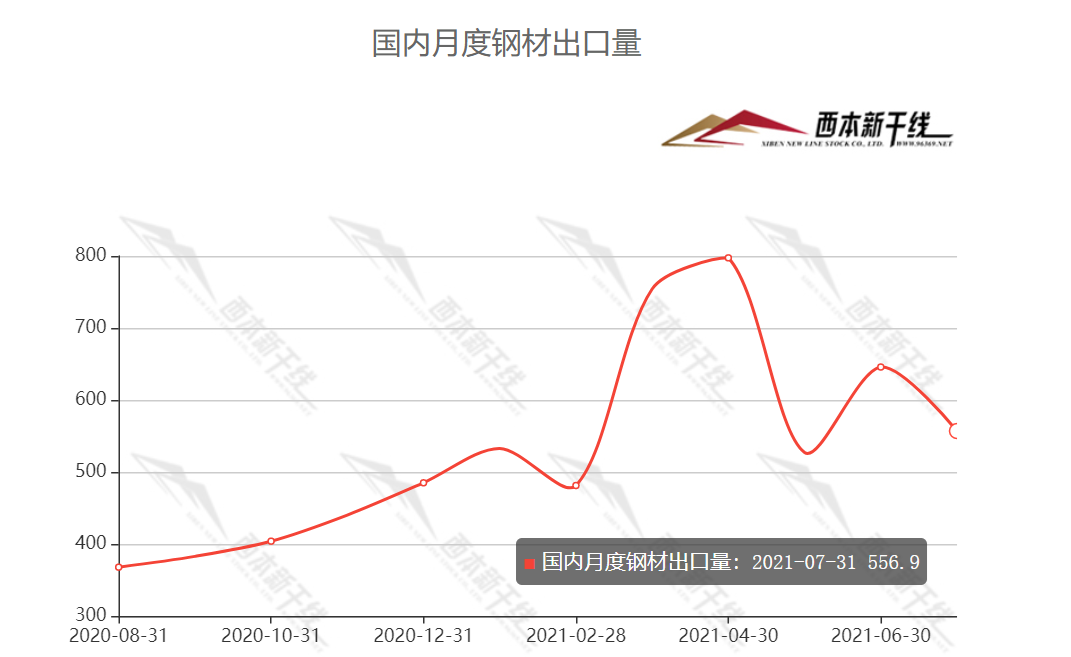

据海关总署数据显示,2021年7月我国出口钢材566.9万吨,同比增长35.6%,环比下降12.2%。1-7月我国累计出口钢材4305.1万吨,同比增长30.9%。7月底,我国再次调整了部分钢材品种出口关税政策,预计会对8月份出口需求造成较大影响。

4、下月建筑钢材供给预期

7月至8月上旬,各地限产比较积极,加上西南等地电力紧张,部分区域螺纹产量出现下降。8月中旬,随着钢厂利润回升,部分钢厂恢复排产,螺纹产量小幅回升。考虑到进入9月后,各地限产政策或出现分化,供给端很难大幅缩减,而因限电而导致的减产现象也减少,因此我们预计九月份国内建材供给量难以继续下滑。

三、需求形势篇

1、沪上建筑钢材销量走势分析

8月份,国内终端需求小幅回暖。上半月,多地疫情复发,加上高温多雨天气影响,工程施工受阻,需求表现疲弱;下半月,随着天气好转,疫情得到控制,需求有复苏迹象。进入9月后,施工进入旺季,市场对于需求释放有较大期待。

四、成本分析篇

1、原材料成本分析

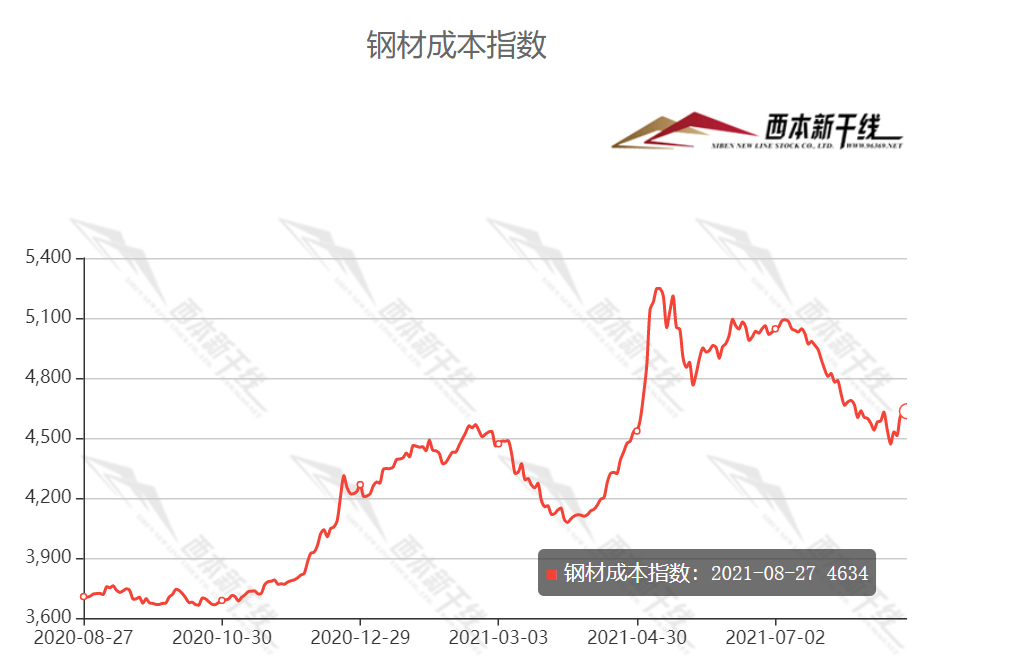

8月份,原料价格涨跌互现。根据西本新干线监测数据,截止8月27日,唐山地区普碳方坯出厂价格4950元/吨,较上月末价格下跌270元/吨;江苏地区废钢价格为3600元/吨,较上月末下跌120元/吨;山西地区二级焦炭价格为3160元/吨,较上月末价格上涨720元/吨;唐山地区65-66品味干基铁精粉价格为1270元/吨,较上月末下跌330元/吨。

本月,进口矿一度大幅下跌,而焦炭价格则出现连续拉涨,原料走势出现分歧,钢厂成本整体回落。

2、下月建筑钢材成本预期

进口铁矿石价格大幅走低后,已经呈现反弹,预计后期会在当前价位震荡盘整;焦炭价格经过连续7轮上调,继续上行空间有限;废钢供需好转,价格或止跌回升。综合来看,预计9月份国内建筑钢成本将震荡上行,成本支撑作用趋强。

五、宏观信息篇

1、统计局:做好大宗商品保供稳价工作

7月份规模以上工业企业利润保持平稳增长态势,但要看到,工业企业效益改善的不平衡性不确定性仍然存在。一是国外疫情持续演变,7月下旬以来国内部分地区出现散发疫情叠加汛情,工业企业效益继续稳定恢复面临考验。二是大宗商品价格总体高位运行,企业成本上升压力逐步显现,尤其是中下游小微企业盈利空间不断受到挤压。下阶段,要深入贯彻落实党中央、国务院决策部署,坚持稳中求进工作总基调,深化供给侧结构性改革,做好大宗商品保供稳价工作,助力企业纾困解难,强化科技创新,提高产业链供应链韧性,不断推动工业经济高质量发展。

2、1—7月份全国规模以上工业企业利润同比增长57.3%

1—7月份,全国规模以上工业企业实现利润总额49239.5亿元,同比增长57.3%,比2019年1—7月份增长44.6%,两年平均增长20.2%。1—7月份,规模以上工业企业中,国有控股企业实现利润总额15837.1亿元,同比增长1.02倍;股份制企业实现利润总额34871.1亿元,增长62.4%;外商及港澳台商投资企业实现利润总额13330.5亿元,增长46.0%;私营企业实现利润总额14267.6亿元,增长40.2%。

3、地方版碳达峰路线图密集出炉

在“双碳”目标指引下,地方版碳达峰路线图正加速浮出水面。根据各地披露的“十四五”规划,上海、北京、江苏等多个省市提出力争率先、提前实现碳达峰的要求。地方层面的具体实施方案近期密集出炉,整体来看,优化产业、能源结构仍是“重头戏”。值得注意的是,在严控“两高”项目的同时,多地也通过建设近零碳排放示范区加大正面引导。

六、国际市场篇

根据西本资讯统计的数据(如上表)显示,8月份国际螺纹钢涨跌互现,中国建筑钢出口不具备明显的价格优势。

据世界钢铁协会统计数据显示,2021年7月份全球64个纳入该机构统计的国家和地区粗钢产量合计为1.617亿吨,同比增长3.3%。

具体来看,2021年7月,中国粗钢产量为8680万吨,同比下降8.4%;印度粗钢产量为980万吨,增长13.3%;日本粗钢产量为800万吨,增长32.5%;美国粗钢生产750万吨,增长37.9%;据估计,俄罗斯已生产670万吨,增长13.4%;韩国粗钢产量610万吨,增长10.8%;德国粗钢产量为300万吨,增长24.7%;土耳其粗钢产量320万吨,增长2.5%;巴西粗钢产量为300万吨,增长14.5%;伊朗估计已生产260万吨,增长9.0%。

从数据看,7月份,除中国外,主要产钢国粗钢产量均有增长。

七、综合观点篇

8月份,国内建筑钢材市场价格震荡运行:月初,受政策面“保供稳价”定调的影响,市场炒作情绪降温,黑色系商品集体下挫,现货价格开启回调走势;随后,多地限产政策逐步落实,供给端收缩给市场带来提振,现货价格一度止跌;中旬以后,宏观经济数据不及预期,多地疫情复发,叠加局部洪涝天气影响,需求迟迟未见起色,市场价格继续调整;进入下旬,恐慌情绪得到释放,黑色系商品一度反弹,现货价格有所回涨。整体来看,8月份国内建筑钢市延续供需两弱格局,价格震荡运行,与我们在7月份的预测基本吻合。进入九月份后,供需面可能会出现一些变化:在供应端,限产政策或有分化,后期继续加压的概率不大,因限电而导致的减产现象会减少,粗钢日均产量很难大幅下降;其次,在需求端,将迎来传统的施工旺季,随着地方政府债券发行的提速,“稳增长”的力度或有加强,终端需求环比应有回暖。另外,在原料端,焦炭经过连续七轮上调后,后期上行空间有限,进口铁矿石在高位回落之后,继续下跌的空间会缩小,我们预计9月份原料价格的起伏将收窄。在出口端,随着关税政策的调整,国内钢材很难继续大量出口,一定程度上能够对冲限产带来的负面影响。考虑到目前社会库存绝对值处于高位,中间需求“蓄水池”作用有限,而政策面对价格大涨也有制约,我们对于9月份市场持相对中性判断:如果需求能够整体转好,国内建筑钢价有望震荡回升;一旦需求被证伪,成本支撑趋弱,市场价格还有调整余地。具体走势判断为“供需试探,波动运行”——预计9月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在5200-5800元/吨区间运行。[文]西本新干线特邀评论员2021-8-27

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

· 2023-07-01证监会同意4家房企再融资项目

· 2023-06-30中天钢铁7月上旬建材价格调整信息

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行