西本要闻

[库存看市场] 库存消化缓慢,钢价震荡回调

2021年08月07日07:24 来源:西本资讯

本周(8月2日—8月6日),西本钢材指数收在5440元/吨,周环比下跌130元。西本资讯监测的数据显示,截止8月6日,全国61个主要市场25mm规格三级螺纹钢平均价格为元5454/吨,周环比下跌129元/吨;高线HPB300φ6.5mm为5759元/吨,周环比下跌132元/吨。

本期,全国各地市场建筑钢材价格震荡下行:其中,东北、西北、华北钢厂被动跟跌,市场整体回落;华中、华东、华南、西南需求受限,价格波动调低。本周西本钢材指数下跌,成本指数下降,表明钢厂利润空间维持;本周螺纹钢期货振幅扩大,左右现货市场情绪。

期货方面,本周黑色系主力合约波动加剧:铁矿石换月下跌,焦炭强势抬升,热卷涨后回调,螺纹大幅走弱。其中,热卷2110合约周五夜盘收5735元,较上周五夜盘下跌113元/吨;螺纹钢RB2110合约周五夜盘收在5341元/吨,较上周五夜盘下跌116元/吨。从全周走势情况看,原料端(铁矿和焦炭)强弱互现,成材端(螺纹和热卷)震荡下行。

回首本期,消息面偏向利空,原料市场矿跌焦涨,螺纹现货价格走弱,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

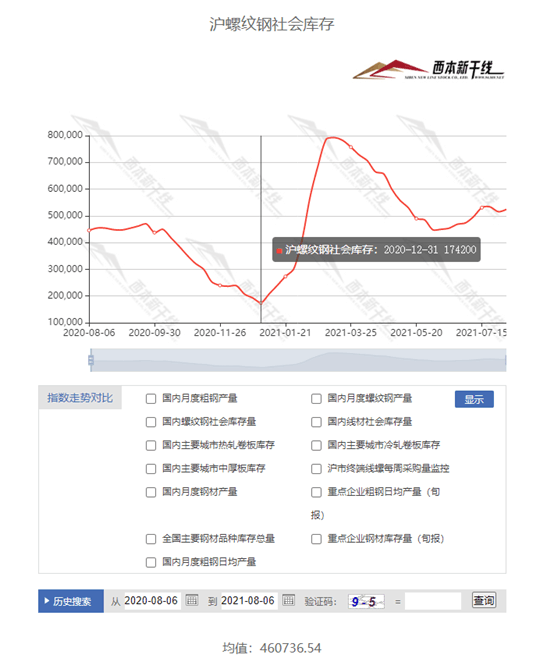

据西本资讯库存监测数据显示:截至8月5日,沪市螺纹钢库存总量为52.41万吨,较上周增加0.86万吨,增幅为1.67%,上海地区库存继上周回落后又现增仓;目前库存量较上年同期(7月30日的44.1万吨)增加7.45万吨,增幅为16.89%。本周库存回升,主要原因是周边钢厂正常到货,加之市场价格下跌,出货受阻。

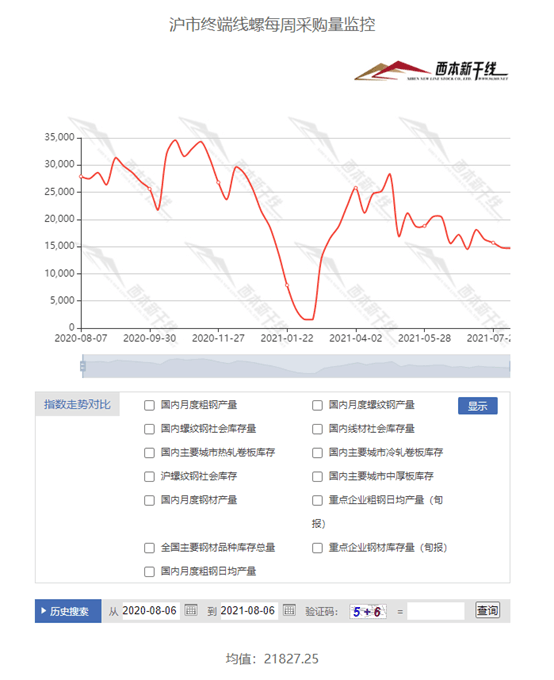

本期,西本资讯监测的沪市线螺周终端采购量为1.47万吨,环比上周下降0.68%;本周终端采购量低位徘徊,主要原因是工地消极备货。从历史数据看,本期终端采购量仍未走出低迷,预计后期会有波动。

本期西本钢材指数震荡下行,市场价格频繁波动:周一,大幅下跌;周二,继续走低;周三,跌后求稳;周四,短暂拉升;周五,小幅回调。当下上海市场现状是:社会库存居高不下,终端需求表现偏弱;期货走势出其不意,商家心态处于忐忑。目前市场行情处于“摸索”状态,预计下周西本钢材指数仍有波动。

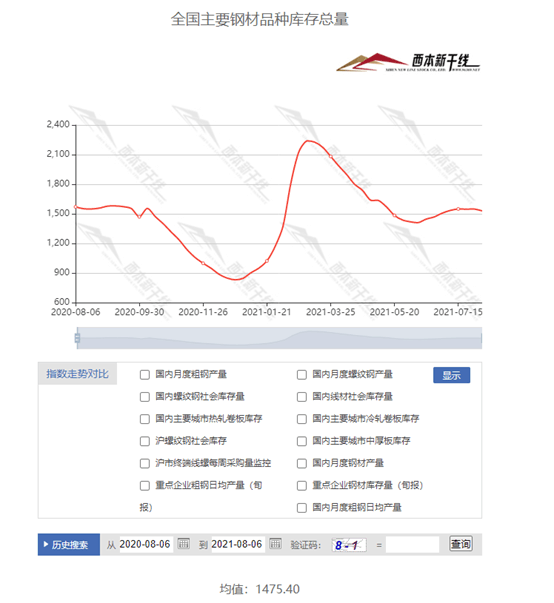

二、库存总结分析

本期全国35个主要市场样本仓库钢材总库存量为1529.60万吨,较上周减少18.54万吨,减幅为1.2%,这是全国样本仓库钢材库存总量再次由增转减,主要原因是部分地区供应端呈现收缩。主要钢材品种中,本期螺纹钢库存量为826.95万吨,环比上周减少8.62万吨,减幅为1.03%;线盘总库存量为158.41万吨,环比上周减少6.7万吨,减幅为4.06%;热轧卷板库存量为296.93万吨,环比上周减少2.75万吨,减幅为0.92%;冷轧卷板库存量为118.34万吨,环比上周减少0.84万吨,减幅为0.70%;中厚板库存量为128.87吨,环比上周增加0.37万吨,增幅为0.29%。

据西本资讯统计的历史数据,当前库存总量较上年同期(2020年8月6日的1570.39吨)减少40.79万吨,减幅为2.30%,但不同区域差异较大。分品种看,本期五大品种库存中,仅中厚板库存小幅增加,其它品种均为减仓。

本周,华东区域建筑钢价格整体回调,其中,山东和安徽市场跌幅稍小,其它省市跌幅接近。目前,安徽市场报价高挂,山东第二,江西市场价格依然最低,安徽与江西区域差价接近400元/吨。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流价格区间在5050-5430元/吨,环比上周下跌150-170元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

统计局:7月中国制造业PMI为50.4%

7月份,中国制造业采购经理指数(PMI)为50.4%,低于上月0.5个百分点,继续位于临界点以上,制造业总体继续保持扩张态势,但步伐有所放缓。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数和新订单指数均高于临界点,原材料库存指数、从业人员指数和供应商配送时间指数均低于临界点。

2021年7月钢铁PMI为43.1%

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,7月份为43.1%,环比下降2.0个百分点。分项指数显示,本月钢材生产有所放缓,市场需求继续偏弱,市场整体下行压力加大。预计8月份,市场需求有所回升,供需两端平衡发展,钢价会有波动。

7月财新中国制造业PMI降至50.3

7月中国制造业继续扩张,但扩张势头进一步放缓。8月2日公布的2021年7月财新中国制造业PMI(采购经理指数)下降1百分点至50.3,为2020年5月以来最低。这一走势与国家统计局制造业PMI一致。统计局公布的7月制造业PMI录得50.4,较6月下降0.5个百分点,为2020年3月以来最低。

7月重卡市场销量惨淡

今年7月,我国重卡市场预计销售各类车型7.2万辆左右(开票数口径),环比下降54%,同比下滑48%,销量比去年同期减少了近7万辆。业内人士普遍认为,随着专项债的密集发放,基建、房地产等项目陆续落地,下半年行业将走出低谷。

地方债发行8月料破万亿元

数据显示,今年前7个月全国共发行新增地方政府债券约18833亿元,发行节奏明显较前两年偏缓。多位研究人士表示,8月地方债计划发行规模已突破万亿元,发行节奏很可能有所加快,年内新增地方债额度大概率会使用完毕。专项债有望带动约2.75万亿元资金投向基建领域,提振基建投资增速,从而护航今年末、明年初的经济增长。

下半年用钢需求增长将减弱

8月2日,中国钢铁工业协会发布的上半年钢铁行业运行情况数据显示,上半年,在国民经济持续稳定恢复的有利环境下,钢铁行业运行态势良好,总体呈现出产销两旺、效益提升的局面。但从钢材市场需求看,由于去年以来促进经济恢复措施持续推行并逐步显效,国内各主要用钢行业普遍存在消费提前透支、基数逐步抬高的问题,下半年增速将放缓,用钢需求增长将相应减弱。

四成房企上半年业绩预亏

截至目前,A股房地产企业共有46家发布业绩预告,其中,26家企业预计上半年归属上市公司股东的净利润是盈利状态,另外还有20家预亏,预亏企业数量占比达到43.48%。从数据来看,今年上半年房企业绩亏损现象相较往年有所增多。业内认为,造成这种情况多半是受“三道红线”制约以及融资监管力度加大的影响,房企预计盈利空间将会受到一定程度的压缩。

提升保供能力完善调控机制 引导大宗商品价格有序回落

鉴于下半年大宗商品价格仍有保持高位运行的趋势,且市场自发调节存在滞后性,建议继续发挥好政府作用,进一步提升调控能力,完善调控机制,引导大宗商品价格有序回落。短期来看,调控的重点在于缓解供需矛盾。一方面,应提升供给弹性。在重点金属和能源矿产开采和冶炼领域,简化相关审批手续,提升优质产能或产量。另一方面,可临时性压减部分需求。从中长期看,应当从提升保供能力和优化定价机制等方面,提高大宗商品价格调控能力,促进价格持续平稳运行。

地方需在10月底前上报2022年首批专项债项目

近期国家发改委下发相关通知,要求地方做好今年下半年和明年上半年专项债项目准备工作。通知提出,要按照“资金跟着项目走”的原则,统筹考虑在建项目和新开工项目资金需求,做好项目储备工作。各地要在10月底前将一批符合条件、已完成前期工作的项目录入重大项目库,确保这批项目具备尽快开工建设的条件。

一大批重大项目密集开工

近来,山东、北京、天津、广东、湖北等地一大批重大项目集中开工建设,投资的结构在优化,高技术制造业投资占比增大。作为基建投资的重要资金来源之一的专项债下半年将加快发行,预计有2.6万亿元新增专项债完成发行,下半年基建投资将触底反弹并加速回升。

年内楼市调控超350次

5日,北京、杭州限购“双响炮”,其中,北京原家庭住房套数超限购,离婚3年内不得买房。中原地产研究中心数据显示,今年前7月全国房地产调控高达352次(去年同期为336次),平均每月调控50次。业内人士指出,下半年房地产市场降温概率增大,尤其体现为一二线重点城市和过热的三四线城市。

学习小组:“减碳”还须实事求是,“碳达峰”不是“碳冲锋”

学习小组发表文章指出,作为“减碳”主战场,能源行业占碳排放总量比重超过80%。在这种背景下,如果采取不分轻重缓急的运动式做法,在“减碳”问题上搞“一刀切”、做“过头事”,不仅会伤及相关产业的“筋骨”,还可能对今后的经济增长和能源安全带来隐患。“减碳”还须实事求是。“碳达峰”不是“碳冲锋”,罔顾实际、一哄而上,无视经济发展需求而轻率冒进的方法不可取,不能只顾眼前利益而不考虑将来。中央要求纠正一些地方的运动式“减碳”,无疑是及时的警示与纠偏。

7月下旬重点钢企粗钢日均产量下降

据中钢协最新数据显示,2021年7月下旬,重点统计钢铁企业共生产粗钢2317.15万吨、生铁2071.03万吨、钢材2327.65万吨。其中,粗钢日产210.65万吨,环比下降3.97%,同比下降3.03%;生铁日产188.28万吨,环比下降1.37%,同比下降2.43%;钢材日产211.60万吨,环比下降0.51%,同比下降2.93%。截至本旬末,重点企业钢材库存量1381.36万吨,比上一旬减少110.41万吨,降幅7.40%。

本周,宏观面消息缺少利好,主要表现在:1、工业经济增长放缓,7月PMI环比下降;2、政策纠偏还在继续,“碳达峰”不是“碳冲锋”;3、中小企业压力渐增,财新PMI数据走弱;4、前7月地方债发行放缓,8月份有望加速;5、稳增长措施跟进,地方重大项目密集开工;6、楼市调控常态化,四成房企上半年业绩预亏;7、下游补货需求减弱,7月重卡市场销量惨淡。

从行业面看,政策对行业的影响明显:“运动式”减碳会得到纠偏,粗钢日均产量下滑的力度或放缓;在压缩产量的过程中,预计用钢需求增长将相应减弱。这一点,从相关数据能得到佐证:据中物联钢铁物流专业委员会发布的钢铁行业PMI数据,7月份为43.1%,环比下降2.0个百分点;分项指数显示,当月钢材生产有所放缓,市场需求继续偏弱:新订单指数为36.8%,虽环比上升2.0个百分点,但连续三个月位于40%以下;生产量指数为43.1%,较上月下降7.6个百分点,为近16个月以来新低;新出口订单指数为30.8%,较上月下降11.5个百分点。另外,从近期职能部门和主流媒体的“风向”看,后期政策的调控重点在于缓解供需矛盾,提升优质产能或产量,提高大宗商品价格调控能力,促进价格持续平稳运行。——总体来看,价格走势会回归供需基本面。

回首本周,期货剧烈起伏,现货震荡走低,局部供应减少,成交处于低位。从行情走势看,全国各地表现基本一致:在北方,钢厂涨少跌多,贸易商不愿囤货;在南方,期货起伏频繁,现货波动走弱;南北市场均呈现大跌小涨态势,区域价差不利于资源流动。总体来看,北方钢厂不甘降价,但需求缺少热度;南方市场跌后拉涨,但反弹高度有限。本周黑色系期货涨跌不一,现货价格整体下行,原料市场涨跌互现,终端需求不及预期,商家很难把握节奏。

期货频繁变换,现货应接不暇,钢厂试图托举,需求仍未放大,这是本周市场的主要特色;接下来,预计终端需求升温缓慢,中间需求积极性不高,资本市场不会平静,出厂价格适当调整。可以看到,当前钢价处于“修正”阶段:消息左右情绪,期货走势不明,需求力度不足,商家比较迷茫。

对于上海地区而言,市场行情处于善变状态:风吹草动,迅速下探;给点念想,马上回涨。当前的利好因素主要有:高温逐渐缓解,钢厂仍在托市,库存缓慢消化;利空因素主要是:铁矿价格回落,需求尚未恢复,厂商并不同心。笔者以为,本周钢价震荡走低,主要动力来自政策面的表态,期货走势左右市场情绪,较弱的需求限制了回涨的高度。预计下周上海市场还会上下求索,期间需要关注的是:供应的变化,期货的变动,需求的表现。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

· 2023-07-01证监会同意4家房企再融资项目

· 2023-06-30中天钢铁7月上旬建材价格调整信息

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

上海建筑钢市日记(等待信号)

2

【4月28日建筑钢市晚报】稳中微调

3

【4月28日建筑钢市前瞻】稳中整理

4

4月28日《人民日报》涉及财经的主要内容

5

4月28日钢厂调价信息汇总

6

央行公开市场净投放20亿元

7

4月28日玉田金州调价信息

8

首钢长钢兼并重组长治钢铁产能

9

4月上中旬重点监测煤炭企业产量10635万吨