西本要闻

8月钢铁PMI显示: 市场需求降幅收窄 企业生产增速放缓

2020年08月31日09:09 来源:西本资讯

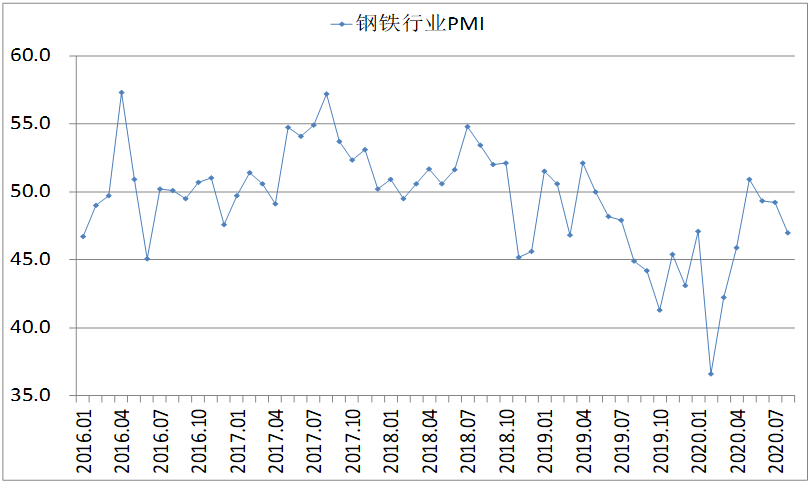

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,8月份为47.0%,较上月下降2.2个百分点。分项指数显示,市场需求整体继续偏紧,钢铁生产相应有所下降,原材料价格高位上升,企业原材料采购和库存活动也有所下降。预计9月份,市场需求有较好保障,钢厂生产高位运行,但原材料成本难以下降,钢材价格或将震荡上行。

图1 2016年以来钢铁行业PMI指数变化情况

一、8月份钢材市场分析

(一)市场需求继续偏紧

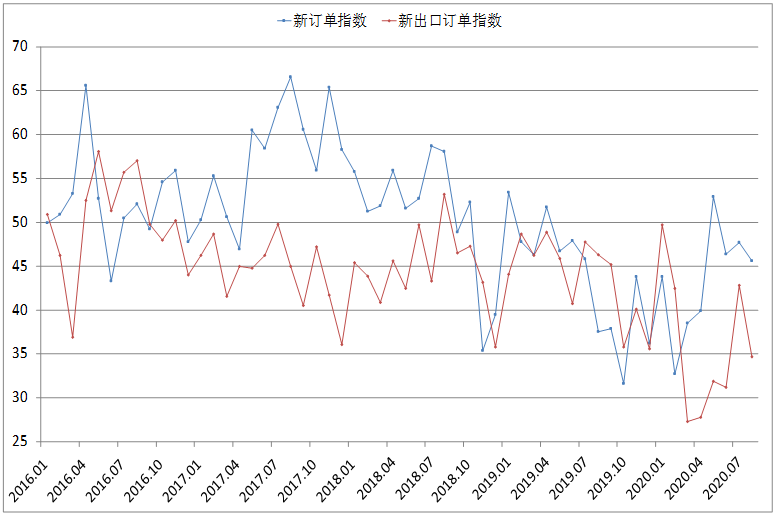

8月份,虽然洪水影响逐渐减弱,但市场需求尚未回升,新订单指数为45.6%,环比下降2.1个百分点,连续3个月位于50%以下。近期,国外也有钢厂复工的消息传出,在当前国内价格高于国外的情况下,钢材出口空间有所压缩,新出口订单指数为34.7%,较上月下降8.1个百分点。

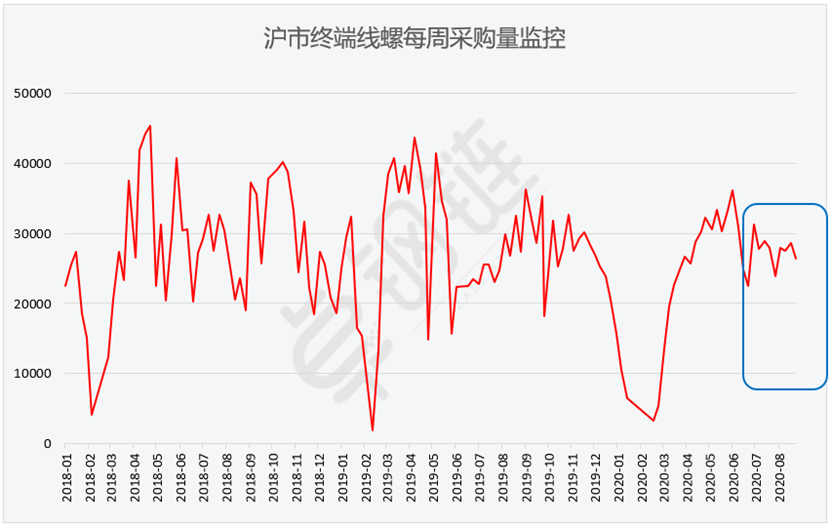

从终端市场来看,8月国内钢市需求不温不火,低于市场预期,但市场价格震荡趋强,使得现货钢市在高库存压力下仍保持坚挺。据上海卓钢链了解,当前国内钢市需求表现各异,建材市场在高温多雨的情况下仍未走出较强需求表现,但板材市场的需求,已经呈现出多品种全面开花迹象,因此市场整体表现也是板强螺弱。从监测的沪市终端线螺采购数据来看,8月份终端日均采购量环比小幅回落1.19%,整体变化不大。

图2 2016年以来新订单指数、新出口订单指数变化情况

图3 2018年以来沪市终端线螺每周采购量监控变化情况

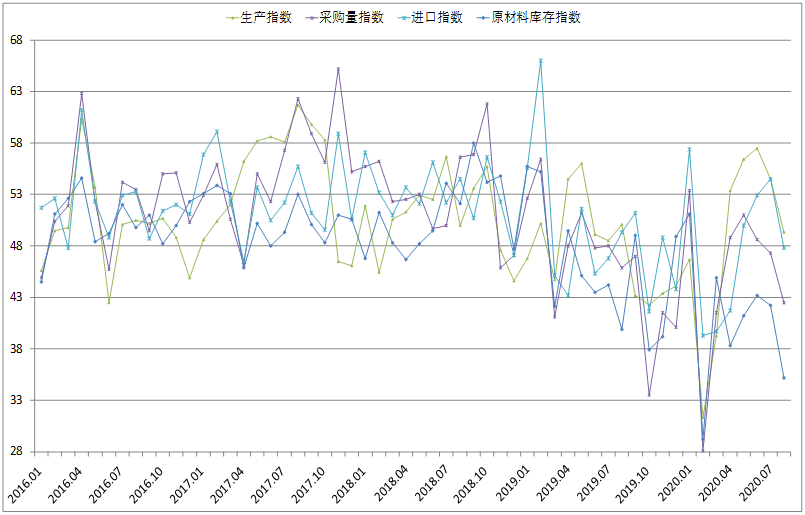

(二)钢厂生产有所下降

8月份,多地钢企集中检修,发布停减产计划,加上需求未达预期,生产整体有所下降,生产指数为49.3%,较上月下降5.2个百分点,在连续4个月运行在50%以上后重回收缩区间。据中钢协估算,8月全国重点统计钢铁企业累计平均日产,粗钢环比减少0.85%、同比增长5.13%,生铁环比增长0.06%、同比增长8.67%,钢材环比减少1.67%、同比增长10.93%。

受供需两端收紧影响,企业原材料采购和储货意愿下降,月内采购量指数为42.5%,较上月下降4.8个百分点,企业采购明显放缓。原材料库存也明显下滑,原材料库存指数为35.2%,较上月下降7.0个百分点。

图4 2016年以来生产指数、采购量指数、进口指数和原材料库存指数变化情况

(三)钢厂库存持续下降

8月份,由于需求不及预期和生产有所收紧,加上社会库存压力持续较大,钢厂的产成品储备意愿下降,产成品库存整体加快出库。产成品库存指数为37.2%,环比下降3.0个百分点。据中钢协统计,8月中旬,重点统计钢铁企业钢材库存量1372.51万吨,比上一旬下降26.66万吨,降幅1.91%。

社会库存也有所下降,库存压力有所缓解。据中钢协统计,8月中旬,20个城市5大品种钢材社会库存1218万吨,比上一旬减少23万吨,下降1.9%;比3月上旬峰值减少803万吨,下降39.7%。分品种来看,螺纹钢库存639万吨,比上一旬减少18万吨;线材库存204万吨,比上一旬减少3万吨;热轧卷板库存169万吨,环比持平;冷轧卷板库存115万吨,比上一旬减少1万吨;中厚板库存83万吨,比上一旬减少1万吨。

图5 2016年以来产成品库存指数变化情况

(四)钢价震荡走强

8月份,钢材价格小幅震荡,上半月钢材需求偏紧,价格有所下降。下半月随着需求逐步释放,钢价小幅上升。卓钢链数据显示,8月3日上海螺纹钢指数为3695元/吨,12日降至月内低点3659元/吨,随后震荡上行,27日上海螺纹钢指数为3688元/吨,呈现走强趋势。预计在铁矿石价格的支撑下,未来钢价仍有上行空间

图6 2018年以来上海螺纹钢价格指数变化情况

(五)原材料价格持续上升

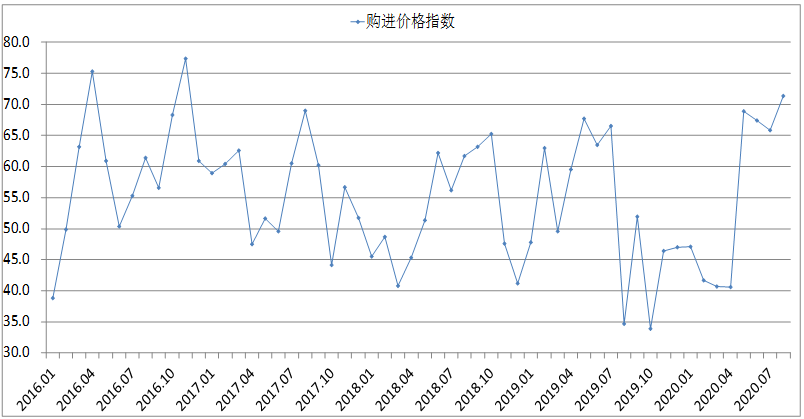

8月份,原材料市场价格保持上升势头,且增速有所加快,各品种均有不同程度上升,企业成本压力持续加大,也在一定程度上抑制了钢厂原材料采购意愿。原材料购进价格指数为71.4%,创出年内高点,环比上升5.6个百分点,且连续4个月在65%以上运行。分品种来看,截至8月28日,河北地区普碳方坯价格为3420元/吨,较上月末上涨10元/吨;重庆地区废钢价格为2640元/吨,较上月末上涨60元/吨;山西地区二级焦炭价格1740元/吨,较上月末上升50元/吨;河南地区65-66品味碱性干基铁精粉价格为1070元/吨,较上月末上升105元/吨;普式62%铁矿石指数为123.25美元/吨,较上月末上升14.75美元/吨。

图7 2016年以来购进价格指数变化情况

(六)资金略有收紧

据央行数据,7月份人民币贷款增加9927亿元 同比少增631亿元。7月份社会融资规模增量为1.69万亿元,比上年同期多4068亿元。7月末M2同比增长10.7%,增速比上月末低0.4个百分点,比上年同期高2.6个百分点;M1同比增长6.9%,增速分别比上月末和上年同期高0.4和3.8个百分点;M0同比增长9.9%。当月净投放现金408亿元。从信贷数据来看,7月份资金环比略有收紧,但相比去年依然保持宽松态势。在上半年国内货币流动性大增的情况下,适当收紧十分必要,毕竟在当前国内经济活动普遍复苏的情况下,持续注入流动性反而会透支经济发展活力。不过在国外经济依然饱受疫情困扰的情况下,国内的货币流动性短期仍将以宽松为主,对大宗商品市场也将起到正向促进的作用。

二、后市研判

(一)后市钢材需求有所保障

九月份即将来临,加上当前影响钢材需求的洪水因素也在逐渐消退,预计后市钢材需求将有较好保障。一方面,在传统的金九银十旺季,基建、房地产等钢材消耗会加快增长,从房地产市场来看,1-7月份,房地产开发投资同比增长3.4%,增速比1-6月份提高1.5个百分点;房屋新开工面积下降4.5%,降幅比1-6月份收窄3.1个百分点;房地产开发企业土地购置面积比同比下降1.0%,降幅比1-6月份扩大0.1个百分点;土地成交价款5382亿元,增长12.2%,增速提高6.3个百分点,表明目前房地产市场进入加速回升状态,给钢铁等大宗商品需求带来了良好的支撑。抗疫特别国债可用于基建的政策也有利于各地基建项目加快推进。此外,汽车制造业加快回升,对相关钢材需求也有所增长。另一方面,8月底长江中下游干流全面退出防汛抗洪警戒,有利于进一步巩固钢市旺季需求。

(二)钢厂生产或将加快回升

随着金九银十旺季到来,需求预计上升,加上从年中的限产政策力度来看,今年采暖季的限产力度大概率会比过去两年更加严格,因此留给企业的充分生产时间相对有限,预计钢厂生产或加快回升。但由于目前原材料价格持续走高,企业成本压力较大,其次社会库存量仍然较大,对企业生产或有一定影响。整体来看,在需求的支撑下,钢材产量预计高位增长。

(三)原材料价格上升势头难以扭转

8月份巴西和澳洲铁矿石发运量逐步增量,预计9月铁矿发运将继续保持增长的势头,但从8月下旬情况来看,欧洲多国钢厂在停产数月后恢复生产,而国内也即将进入金九银十旺季,预计全球对于铁矿石需求趋于增加,9月铁矿石或将保持供需双强运行,铁矿石价格有所支撑。其它原材料在需求回升的情况下也有上涨动力,因此在强基本面的支撑下,钢厂原材料成本上升势头短期内难有明显扭转。

综合来看,8月份,市场需求和钢厂生产两端收紧,原材料价格高位上升,企业原材料采购和库存意愿下降,钢材价格小幅震荡走强。预计9月份,随着金九银十旺季到来,以及洪水影响逐步消退,市场需求有所保障,钢材生产高位运行,但原材料成本短期内难以下降,钢材价格在原材料和需求的支撑下或将震荡上行。(任何转载,必须与中国物流与采购联合会钢铁物流专业委员会取得联系,未经许可,任何单位或者个人不得转载本文)

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅

· 2023-07-01证监会同意4家房企再融资项目

· 2023-06-30中天钢铁7月上旬建材价格调整信息