最新资讯

5月20日西本行业要闻早餐

2020年05月20日06:20 来源:西本资讯

国际动态

1、世界经济论坛:全球经济因疫情面临长期衰退

世界经济论坛周二公布的调查显示,风险经理人预期新冠疫情将导致全球经济长期衰退。三分之二的受访者将全球经济的长期萎缩列为未来18个月的首要关注重点。有半数风险经理人预计会有破产及行业整合、产业未能复苏,以及高失业率,尤其是年轻人的失业率。

2、法德建议欧盟设立5000亿欧元恢复基金

法国和德国领导人18日共同倡议,欧盟设立总额高达5000亿欧元的恢复基金,以帮助经济从新冠疫情冲击中恢复。根据法德的倡议,欧盟委员会将以欧盟的名义从资本市场融资5000亿欧元,并作为欧盟预算支出,提供给受疫情影响最严重的国家。

3、英国宣布脱欧后新关税制度:60%的贸易将免征关税

英国政府周二公布了脱欧后的新关税制度,以取代欧盟共同对外关税,这将包括对汽车和农产品维持10%的关税。根据新关税制度,一个广泛系列的产品的关税将被取消:从2021年1月起,60%的贸易将按照世贸组织条款或通过现有的优惠准入免税进入英国。

4、日本经济学家预计二季度经济萎缩21% 复苏最快也要明年下半年

接受日经新闻调查的经济学家的预测平均值为二季度GDP年率下降21.2%,这将超过全球金融危机后2009年一季度创下的下降17.8%的纪录,为二战后最大降幅。大部分经济学家预计复苏最早也要到“2021年下半年以后”。

5、调查显示德国经济“回归正常”需耗时约一年

德国知名智库伊弗经济研究所18日公布的一份调查报告显示,德国经济若要“回归正常”,需耗时约12个半月。调查还显示,超过半数的受访者表示倾向于缩减企业总投资额,另有42%的受访者表示无意更改投资计划。根据伊弗的数据,总体而言,预计今年德国企业投资额将平均下降42%。

6、美国二季度GDP或下滑38% 失业率在明年前都将维持高位

美国国会预算办公室 (Congressional Budget Office)19日发布预测认为,美国二季度GDP按年率计算将下降38%,失业人数将比2019年底增加2600万;随着对疫情担忧的减弱以及各地放松限制,预计经济将在2020年下半年开始复苏,第三季度的就业情况也将“显著改善”,但是,“持续的社会疏离将使经济活动和劳动力市场在一段时间内受到抑制。” 国会预算办公室认为,美国失业率将在一段时间内保持高位,2021年底有望下降到8.6%。

7、意大利6月2日前21座机场恢复运营 铁路将增加运力

当地时间5月18日,意大利基础设施和运输部部长代米凯利与意大利卫生部部长斯佩兰萨联合签署重启交通运输法令。法令规定,6月2日以前,在意大利全国40座民用机场中,将有21座机场恢复运营,铁路客运将大幅度增加运力和班次,确保乘客保持安全社交距离。

8、受疫情、油价多重影响 俄四月GDP下滑约28%

据俄财政部19日公布的月度预算执行报告,俄罗斯4月份名义GDP约为6.3万亿卢布,同比下降约28%,环比下降约33%。俄媒认为,经济下滑主要受新冠肺炎疫情影响。俄总统普京宣布4月全国放假,俄国内大部分企业停工或转为远程办公。此外,3月初国际油价崩盘也对俄经济打击较大。虽然欧佩克和非欧佩克产油国达成的新减产协议已经于5月1日生效,但是俄专家分析这份协议无力扭转国际原油和石油产品市场供需失衡的状况。

9、美股走低道指跌390点

美股周二收跌,道指结束三连涨,零售与银行股领跌。美联储主席鲍威尔承诺将利用各种工具来支持经济,称国会与美联储均需采取更多支持措施。市场仍密切关注冠状病毒疫苗研发的进展。美国总统特朗普签署放松监管的行政令。道指跌390.51点,或1.59%,报24206.86点;纳指跌49.72点,或0.54%,报9185.10点;标普500指数跌30.97点,或1.05%,报2922.94点。

10、美国6月WTI合约收高2.1% 7月WTI合约收高1%

受到全球供应减少和需求改善的迹象推动,美国基准石油期货周二收高。今日到期的6月WTI期货合约震荡收高。周二,纽约商品交易所6月交割的西德州中质原油(WTI)期货价格收高68美分,涨幅为2.1%,收于每桶32.50美元。7月WTI期货价格上涨31美分,涨幅为1%,收于每桶31.96美元。作为全球原油价格基准的伦敦洲际交易所7月布伦特原油期货价格下跌16美分,跌幅为0.5%,收于每桶34.65美元,录得4个交易日以来的首次下跌。

11、周二黄金期货价格收高0.7%

黄金期货价格周二收高。美联储主席鲍威尔称美联储已准备好采取更多措施支持美国经济,其讲话令金价得到支撑。 周二,纽约商品交易所6月交割的黄金期货价格上涨11.20美元,涨幅为0.7%,收于每盎司1745.60美元。昨日该期货收跌1.3%。

12、美银调查:大多数投资者认为当前市场为“熊市反弹”

美银5月份的基金经理调查显示,超过三分之二的专业投资者对“股市跳脱3月份低点是新牛市的开始”持怀疑态度。受访者们认为,疫苗是V型复苏的最大催化剂,但他们认为市场最大的风险是秋季可能要发生的第二波疫情。

13、欧洲4月新车销售暴跌78.3%

欧洲汽车工业协会周二发布的数据显示,欧洲4月新车注册量下降78.3%,至292,182辆,这是欧洲国家开始广泛实施疫情隔离措施后的首个整月。所有欧盟国家的销量均出现两位数下降,意大利、英国和西班牙受疫情冲击最为严重,新车注册量分别下降97.6%、97.3%和96.5%。德国下降61.1%,法国下降88.8%。

14、纳斯达克将对IPO融资额设置门槛 中概股影响较大

消息人士称,纳斯达克将公布对IPO的一些新要求,例如企业IPO筹资额须达2500万美元以上,或至少达到上市后市值的四分之一。这是纳斯达克首次对IPO规模设定最低数额。有数据显示,2000年以来在纳斯达克上市的155家中国公司中,有40家公司的IPO融资额低于2500万美元。

15、股市及外汇行情一览表

国内财经

1、国务院公布2019年《政府工作报告》量化指标任务落实情况

国务院19日对外公布2019年《政府工作报告》量化指标任务落实情况表,38项指标任务均已完成。报告提出国内生产总值增长6%-6.5%的目标,实际“成绩单”显示,去年国内生产总值达990865亿元,比上年增长6.1%,符合年度预期目标。报告提出,2019年城镇新增就业1100万人以上,城镇登记失业率4.5%以内。落实结果显示,去年全国城镇新增就业1352万人,城镇登记失业率为3.62%,完成年度目标。减税降费方面,报告提出,2019年减轻企业税收和社保缴费负担近2万亿元,制造业等行业现行16%的税率降至13%。实际上,去年全年减税降费超过2.3万亿元,制造业等行业现行16%的税率降至13%。

2、调动社会资本利好政策将出台 为“新基建”提供更多中长期资金

目前,已有20多个省份公布规模达数万亿元的新型基础设施建设计划。为充分发挥“新基建”的乘数效应,除了通过发行专项债、扩大信贷资金支持等政策不断加强对“新基建”的资金支持外,民间投资力量也围绕人工智能、大数据中心等多个重点领域加快集结脚步。据了解,更多调动社会资本的利好政策还将出台,为“新基建”投资供给更多中长期资金。

3、复产复工如火如荼:中国石油需求几乎回升至疫情前水平

了解中国能源业内情的人士透露,中国的石油需求已几乎恢复到全国实施防疫封锁措施前的水平。监测中国石油消费量的高管和交易员表示,目前的日需求量约为1300万桶,仅略低于2019年5月的1340万桶和2019年12月的1370万桶。如果不是航空煤油需求仍远低于一年前的水平,整体的石油需求水平会更高。

4、交通部部长李小鹏:预计新增交通项目投资8000多亿元 可适时开工建设

5月19日,国新办就加快建设交通强国、推动交通运输行业高质量发展有关情况举行发布会。在发布会上,交通运输部部长李小鹏介绍,为对冲疫情影响,交通运输部在现有项目库的基础上,新增储备了一批项目入库,预计新增投资8000多亿元,如果需要可以适时开工建设。

5、交通部:预计到2020年底 全国铁路营业总里程将达到14.6万公里

交通运输部部长李小鹏介绍,预计到2020年底,全国铁路营业总里程将达到14.6万公里,覆盖大约99%的20万人口及以上的城市。其中,高铁(含城际铁路)大约3.9万公里,继续领跑世界。公路总里程将达到510万公里左右,其中高速公路建成里程将达15.5万公里左右,连通了超过99.8%的20万人口及以上的城市。内河航道大约12.7万公里,其中高等级航道里程1.65万公里以上。全国港口万吨级以上泊位将达到2530个,民用运输机场将达到243个。

6、交通部:预计今年全年完成公路水路投资约1.8万亿元

交通运输部副部长戴东昌表示,补短板主要是聚焦薄弱环节和瓶颈制约,加大基础设施补短板的力度,拓展资金来源,继续扩大有效的投资,注重防范化解风险,为国家重大战略实施继续当好先行。预计今年全年完成公路水路投资约1.8万亿元,力争做出更大的贡献。

7、生态环境部拟启动一项大排查 涉及石油、化工等大批企业

生态环境部已计划启动各地工业园区、企业集群、重点管控企业排查,准确掌握挥发性有机物(VOCs)排放情况。目前以臭氧为首要污染物的超标天数占总超标天数的41.8%,仅次于PM2.5(占45%),而挥发性有机物是生成臭氧的主因。记者今天从生态环境部了解到,目前,相关攻坚行动方案已开始征求意见。

8、金融版“消费券”来了 全国81城首次发放贷款免息券

继消费券后,另一项刺激经济的重要举措来了!从5月21日开始,在银保监会指导下,三大政策性银行将联合网商银行,向小微商家和个体工商户发放百亿贷款“免息券”,第一批“免息券”将在全国81个城市发放,有营业执照的小商家可上支付宝领取。

9、特斯拉上海超级工厂Model 3产能提升速度远快于弗里蒙特工厂

据外媒报道,特斯拉上海超级工厂投产已有近半年,其Model 3的产能在投产之后也快速提升,产能提升速度远快于特斯拉在弗里蒙特的工厂。在周一在接受采访时,特斯拉高管陶琳透露,上海超级工厂目前正顺利生产,预计今年6月就可实现每周生产4000辆的目标,距离获准量产仅有8个多月的时间。上海超级工厂获准量产之后不到8个月,Model 3的周产量就有望达到4000辆,也就意味着这一工厂Model 3的产能提升速度,远快于特斯拉弗里蒙特工厂Model 3的产能提升速度。

10、土拍市场升温 流拍率降至年内低点

在深圳等多个城市优质地块高溢价出让的带动下,近期土地市场成交热度再度攀升。克而瑞研究中心数据显示,全国重点城市的平均溢价率已连续5周上涨,上周(5月11日-17日)达到26%,创年内新高。而与溢价率相反的是,监测重点城市的土地流拍率降至3.7%,已是近一年来的最低水平。

11、年内卖地收入超千亿城市达到2个

中原地产研究中心统计,截止5月18日,今年以来全国已经出现了3宗百亿高总价地块,另外合计22宗超过50亿;50大城市合计卖地收入高达14268亿,同比上涨幅度达到了9.8%,其中有超过27个城市卖地超过200亿,有7个城市卖地超过500亿。北京土地市场年内成交金额突破千亿,合计高达1130.9亿,超过杭州(1024亿)成为全国土地成交金额最多的城市。

12、海外发债骤冷 4月房企境内融资规模攀升

受海外资本市场大幅波动影响,4月房企发行美元债热情骤减,境内融资活动更趋积极。亿翰智库近日公布的数据显示,4月受监测的50家典型上市房企信用债融资规模1081.92亿元,环比增长6.4%,同比增加74.9%。

13、杭州4宗地成交42.07亿 出让面积19.57万平方

5月19日,杭州余杭区4宗地块入市交易,其中2宗宅地,2宗商住地,位于崇贤新城、良渚新城以及经济技术开发区,总出让面积19.57万平方米,总规划建筑面积37.9万平方米,起始总价36.62亿元。

14、北京133.9亿元出让3宗地块

5月19日,北京三宗地块集中出让,总起始价97.16亿元。其中2宗地块位于丰台区,1宗位于房山区,总成交价133.9亿元。

证券期货

1、指数高开震荡 光刻胶领涨两市

周二指数全天高开震荡,创业板指表现较强。截至收盘,沪指涨0.81%,报收2898点;深成指涨1.21%,报收11052点;创业板指涨1.38%,报收2144点。沪股通净流入14.7亿,深股通净流入34.5亿。

2、中基协:截至4月底我国公募基金资产净值合计17.78万亿元

中国基金业协会消息,截至2020年4月底,我国境内共有基金管理公司129家,其中,中外合资公司44家,内资公司85家;取得公募基金管理资格的证券公司或证券公司资产管理子公司共12家、保险资产管理公司2家。以上机构管理的公募基金资产净值合计17.78万亿元。

3、三大因素掣肘 债市步入调整

4月底以来,债市持续回调,10年期国债收益率已升至2.7%以上。分析人士认为,市场宽松预期遇冷、地方债供给增加、风险偏好上升,是债市下跌的主要原因。当前基本面复苏预期较强,展望二季度后期,债市仍然承压。

4、年内1400亿元银行股解禁潮来袭

银行股大扩容之后,即将迎来解禁潮。记者根据统计,今年以来有29家银行先后加入解禁队伍,有22家为首发原股东解禁。截至5月19日,已有13家银行解禁,未来还有16家银行待解禁,待解禁数量为249.6亿股,涉及市值1413亿元。

5、多只债基出现“一日售罄”

统计显示,截至5月19日,5月份以来共计发行完毕38只新基金,其中债券型基金达到31只。从募集时间来看,泓德裕瑞三年定开、鹏华尊达一年定开发起、华泰紫金月月购3月滚动以及金信核心竞争力均是“一日售罄”,其中除了金信核心竞争力,其余均为债券型基金。

6、银保监会立案调查 “原油宝”事件

银保监会5月19日消息,针对中国银行“原油宝”事件,银保监会在前期调查的基础上,已于近日启动立案调查程序。银保监会相关部门负责人称,中国银行“原油宝”事件发生以来,银保监会持续高度关注,要求中国银行与客户平等协商,依法依规解决问题。据中国银行披露,该行与客户和解签约率已经超过80%,并正在全面梳理审视产品设计、业务策略和风险管控等环节和流程。

1、国家能源局:一季度全国可再生能源行业发展总体保持稳定

据国家能源局消息,2020年一季度全国可再生能源行业发展总体保持稳定。截至一季度末,我国可再生能源发电累计装机达到8.02亿千瓦,同比增长8.4%。一季度,可再生能源发电量达3923.4亿千瓦时,同比增加38.4亿千瓦时。其中,水电1963亿千瓦时,风电1145.8亿千瓦时,光伏发电527.6亿千瓦时,生物质发电287亿千瓦时。

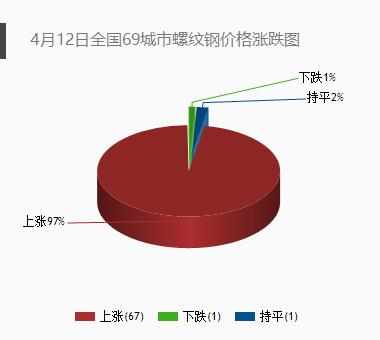

2、商务部:上周钢材价格小幅上涨

据商务部监测,上周(5月11日至17日)全国生产资料市场价格与前一周基本持平,钢材价格小幅上涨。其中热轧带钢、螺纹钢、高速线材和槽钢价格分别为每吨3916元、3792元、3908元和3910元,分别上涨0.5%、0.3%、0.3%和0.1%。

3、中钢协:4月份国内市场钢材价格继续下降,后期将呈小幅回升走势

4月份,我国新冠疫情取得阶段性成效,下游用钢行业复工复产持续推进。由于市场需求尚未全面恢复,而钢铁生产保持较高水平,市场仍呈供大于求态势,钢材价格继续下行。后期随着需求形势的进一步好转,钢价将呈小幅回升走势。

4、 这些地区出台钢铁落后产能退出时间表

1、天津:11月15日前,完成落后产能退出情况总结验收2、山西:11月20日前,将利用环保标准推动落后产能退出;3、宁夏:11月底前完成依法依规关闭退出落后产能工作;4、山东:12月底前,完成落后产能退出情。

5、中国发放2020年第七批废铜进口配额

5月18日,中国固废化学品管理网2020年第七批废铜废铝进口配额公布,其中,涉及铜废碎料核定进口量总计10423吨,铝废碎料核定进口量总计1480吨。此外,第七批废钢铁核定进口量310吨。

6、内蒙古将在包头打造特种钢基地

近日,内蒙古自治区政府新闻办举行工业能源绿色发展新闻发布会,会上表示,内蒙古已制定了先进制造业集群培育计划,重点培育新型化工、钢铁、有色、现代装备制造等9个具有地区比较优势的先进制造业集群,同时配套打造一批高端制造业基地。

7、河北省4月份粗钢产量2046.7万吨 ,同比下降7.6%

据河北省统计局数据显示,4月份河北铁矿石原矿产量2555.5万吨,同比增长9.8%;粗钢产量2046.7万吨,同比下降7.6%;钢材产量2574.8万吨,同比增长2.0%。

8、唐山市丰润区调整5月下半月管控措施

鉴于轧钢企业在全区产业中比重大,对本区经济指标和社会发展影响较大,而且大部分企业完成了环保深度治理,部分企业达到了环保治理“好”的标准,为鼓励企业规模发展、绿色环保发展,经区生态办研究,特准予既属于规模以上企业、又达到环保治理“好”的标准企业以及电加热企业共32家企业在5月份下半月期间达标排放前提下生产。各地和相关部门要加强监管,严防违法违规排放污染行为发生。

9、标普全球评级:中国大宗商品行业曙光初现

标普全球评级5月19日发布名为《中国大宗商品信用观察:勇对疫情后的美丽新世界》的报告表示,二季度中国大宗商品企业的处境可能依旧艰难,但曙光初现。标普全球评级分析师黄晓丹表示,基于全球范围内的疫情将在2020年中达到顶峰,使得全球经济活动缓慢恢复常态的假设,预计更显著的经济复苏将在下半年拉开帷幕。

10、标普:中国水泥产量迅猛反弹 需求提振料将持续

受疫情停工影响,中国一季度水泥产量不到3亿吨,环比下降24%。但四月份,水泥产量迅猛反弹至2.2亿吨以上,高于往年平均水平。同时,四月产能利用率达到88%,较往年持平;库存率也从三月高峰73%降至51%。显示出水泥需求明显回暖。

11、日本2019年度粗钢产量跌破1亿吨

日本钢铁联盟19日公布的2019年度粗钢产量为9842.8万吨,较上年度减少4.3%,自雷曼危机后的2009年度(9644.8万吨)后首次低于1亿吨大关。钢铁联盟负责人表示“新冠疫情前景不明朗,当前的严峻形势没有变化”,2020年度粗钢产量可能低于2019年度。

12、欧盟对土耳其铁、非合金或其他合金热轧扁钢制品进行反倾销立案调查

据商务部消息,2020年5月14日,欧盟委员会发布公告称,应Eurofer代表铁、非合金或其他合金热轧扁钢制品产量占欧盟内同类产品总产量大于25%的生产商于2020年3月31日提出的申请,欧盟委员会对原产于土耳其的铁、非合金或其他合金热轧扁钢制品进行反倾销立案调查。

13、钢铁巨头蒂森克虏伯一季度亏损72.8亿!或出售钢铁业务

蒂森克虏伯2020财年二季度财报(2020年1月1日-3月31日,即今年一季度)显示,其营收为101亿欧元,净亏损9.46亿欧元(约合72.8亿人民币);调整后息税前利润(Adjusted EBIT)为亏损8000万欧元。据报道,目前以Merz为中心的董事会现在希望为钢铁部门寻找投资者。 德国媒体从该集团内部和业界获悉,集团管理层目前正在与其他钢铁生产商的代表就钢铁部门的出售进行谈判。感兴趣的投资者包括中国宝钢,瑞典SSAB(Swedish

14、淡水河谷马来西亚物流中心恢复

矿业集团淡水河谷于巴西里约热内卢时间18日透露,公司已于2020年5月16日恢复马来西亚物流中心(TRMT)的装船作业。2020年3月24日,淡水河谷因暂时无法确保新冠肺炎疫情期间安全运营港口所需的最少资源,暂停了马来西亚物流中心作业。

15、波罗的海干散货运价指数走高

波罗的海干散货运价指数周二上升26点或6.1%,报453点。海岬型船运价指数上升80点或85.1%,报174点,日均获利增加587美元至3462美元。巴拿马型船运价指数不变,报599点,日均获利减少2美元至5390美元。超轻便型运价指数涨6点,报462点。

16、周二,国内期市夜盘涨跌互现

周二,国内期市夜盘涨跌互现,铁矿石收涨1.58%,焦煤、动力煤分别收涨0.69%、1.98%,螺纹收跌0.42%,热卷收跌0.55%,焦炭收跌0.14%。上期所原油期货2006合约夜盘收跌1.54%,报267.70人民币/桶。沪金夜盘收涨0.50%,沪银收涨2.58%。

17、全球商品价格走势一览表

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-017月1日行业要闻早餐

· 2023-07-01[库存看市场]库存整体回升,钢价区间起伏

· 2023-06-306月30日商品期货日盘综述

· 2023-06-30上海建筑钢市日记(上行不畅)

· 2023-06-302023年7月西本钢材价格指数走势预警报告

· 2023-06-306月30日钢厂调价信息汇总

· 2023-06-30[6月30日建筑钢市前瞻]震荡偏强

· 2023-06-306月30日行业要闻早餐

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行