西本要闻

[库存看市场]库存环比下降,钢价震荡向上

2020年03月21日07:36 来源:西本资讯

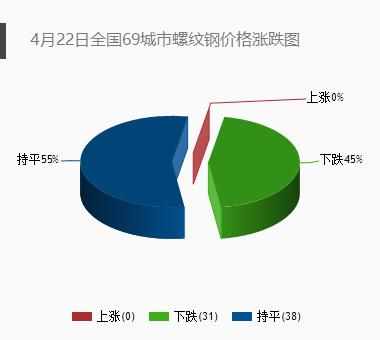

本周(3月16日—3月20日),西本钢材指数周五收在3780/吨,环比上周上涨50元/吨。西本新干线现货交易平台监测的数据显示,截止3月20日,全国61个主要市场25mm规格三级螺纹钢平均价格为3803元/吨,环比上周上涨60元/吨;高线HPB300φ6.5mm为元/吨,环比上周上涨65元/吨。

本期,全国主要市场建筑钢材价格整体上涨,从各地价格走势来看,东北、西北市场表现偏弱,西南、华北、华中、华东和华南地区表现较好。本期西本钢材指数回升,而成本指数盘整,表明钢厂利润空间再次拓展;本周螺纹钢期货波动加剧,对现货市场预期带来一定影响。

期货方面,本期黑色系整体回调:铁矿石震荡小跌,焦炭大幅走弱,热卷跌势明显,螺纹钢被动走弱。其中,热卷2005合约周五收在3368元,较上周下跌167元/吨;螺纹钢合约RB2005周五收在3483元/吨,较上周下跌86元/吨。从全周走势情况看,原料端(铁矿和焦炭)相继走弱,成材端(螺纹和热卷)热卷更弱,期货市场波动幅度加大。

回首本期,消息面比较复杂,期货市场整体回调,原料价格稳中趋弱,螺纹现货上涨受阻。当前行业面出现什么变化?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

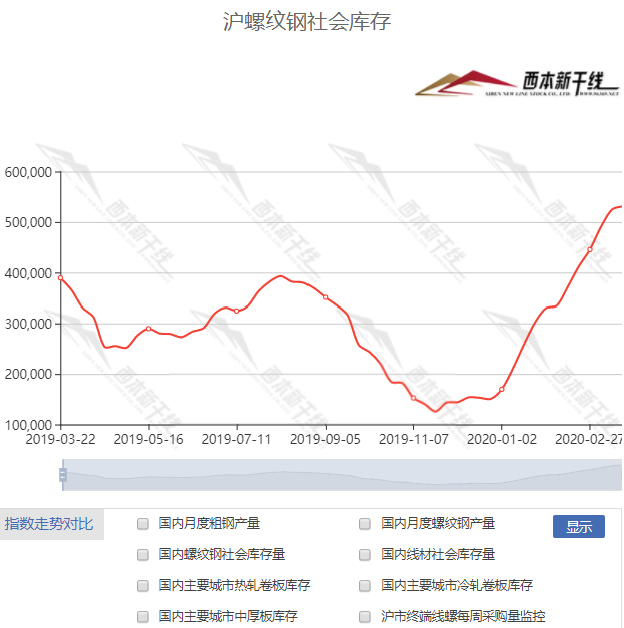

据西本新干线综合库存监测数据显示:截至3月19日,沪市螺纹钢库存总量为53.09万吨,较上周增加0.63万吨,增幅为1.20%;目前库存量较上年同期(38.94万吨)增加14.15万吨,增幅为36.34%。本期,上海地区价格震荡上涨,周边钢厂趁势抬价,下游需求再次提升,环比来看,库存增仓速度大幅放缓。

本期,西本新干线监测的沪市线螺周终端采购量为2.26万吨,环比上周增加15.90%。这也是节后终端采购量连续第四周回升,表明工地逐步恢复常态。从历史数据看,本期日均终端采购量达到正常数量的七成左右,预计后期增速会进一步减慢。

本期西本钢材指数走势先扬后抑,市场价整体回涨:周一,大幅拉涨,周二高价出货,周三平稳为主,周四上蹿下跳,周五稳中有落。当下上海市场现状是:社会库存增仓进入尾声,商家情绪波动频繁;终端需求接近正常,主导钢厂仍在托市;原料价格有所松动,期货市场震荡加剧。目前外部环境比较严峻,供需矛盾稍有缓解,厂商预期不太一致,预计下周西本钢材指数小幅调整。

二、库存总结分析

本期全国35个主要市场样本仓库钢材总库存量为2548.37万吨,较上周减少63.63万吨,减幅2.44%。这是全国样本仓库钢材库存总量连续13周增仓后,首次出现回落。表明供应端增长有限,需求端恢复迅速,去库存化进度加快。对比西本新干线历史数据,本轮库存增长周期与2013年类似,预计后期库存还将继续下降。

主要钢材品种中,本期螺纹钢库存量为1408.44万吨,环比上周减少22.27万吨,减幅为1.56%;线盘总库存量为440.91万吨,环比上周减少17.86万吨,减幅为3.89%;热轧卷板库存量为407.13万吨,环比上周减少8.26万吨,减幅为1.99%;冷轧卷板库存量为148.83万吨,环比上周减少8.71万吨,减幅为5.53%;中厚板库存量为143.06万吨,环比上周减少6.53万吨,减幅为4.37%。

据西本新干线历史数据,当前库存总量较上年同期(2019年3月22日的1687.48万吨)增加860.89万吨,增幅为51.02%,分品种看,本期五大品种库存均为下降。本期,全国主要样本仓库中,华南、西南、华东更多市场库存出现回落。单从库存变化情况看,价格难以大跌。

本期,华东区域价格多数上扬,截至周五,各地市场需求基本恢复;对比来看,除浙江市场价格震荡外,其它区域均有上涨。目前,安徽、江苏、浙江市场价格最高,山东、上海和江西市场价格接近。以各地西本优质品为参照物,目前华东市场螺纹钢主流价格区间在3530-3680元/吨,周环比上涨50-100元。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

1-2月份全国固定资产投资同比下降24.5%

1-2月份,全国固定资产投资(不含农户)33323亿元,同比下降24.5%,其中,民间固定资产投资18938亿元,同比下降26.4%。从环比速度看,2月份固定资产投资(不含农户)下降27.38%。

国家统计局:1-2月份规模以上工业增加值同比下降13.5%

1-2月份,规模以上工业增加值同比实际下降13.5%。从环比看,2月份,规模以上工业增加值比上月下降26.63%。1-2月份,规模以上工业原煤、电力生产下降,原油、天然气生产保持增长。1-2月份,社会消费品零售总额52130亿元,同比名义下降20.5%。其中,除汽车以外的消费品零售额48476亿元,下降18.9%。

今年1月至2月PPI同比下降0.2%

国家统计局新闻发言人毛盛勇表示,1-2月份,全国工业生产者出厂价格同比下降0.2%。分月看,1月份全国工业生产者出厂价格同比上涨0.1%,环比持平;2月份全国工业生产者出厂价格同比下降0.4%,环比下降0.5%。1-2月份,全国工业生产者购进价格同比下降0.4%。

1-2月份全国房地产开发投资额同比下降16.3%

1-2月份,全国房地产开发投资10115亿元,同比下降16.3%。其中,住宅投资7318亿元,下降16.0%。2月份,4个一线城市新建商品住宅销售价格环比持平,上月为上涨0.4%。其中,北京上涨0.1%,上海和深圳持平,广州下降0.1%。二手住宅销售价格环比上涨0.2%,涨幅比上月回落0.3个百分点。

1-2月我国粗钢产量同比增长3.1%

据国家统计局统计,1-2月我国粗钢、生铁和钢材产量分别为15470万吨、13234万吨和16713万吨,同比分别增长3.1%、增长3.1%和下降3.4%。1-2月日均产量分别为257.83万吨、220.57万吨和278.55万吨,日均环比分别下降5.2%、增长2%和下降17.2%。

中钢协:2020年3月上旬钢材社会库存监测旬报

3月上旬,20个城市5大品种钢材社会库存2021万吨,比上一旬增加116万吨,增长6.1%,增幅继续回落;比上年12月增加1339万吨,增长196.3%。分地区来看,华东和西北地区钢材库存比上一旬增加较多,分别增加33万吨和30万吨;七大区域均呈增长趋势,增幅较大的地区是西北,比上一旬增长38.2%,其他区域增幅不大。

国常会:要求加快重大投资项目开复工

李克强主持召开国务院常务会议,要求加快重大投资项目开复工,有效补短板惠民生。会议强调,要把推进重大投资项目开复工作为稳投资、扩内需的重要内容,抓紧帮助解决各类所有制重大项目建设中的用工、原材料供应、资金、防疫物资保障等问题,推动各地1.1万个在建重点项目加快施工进度。加快发行和使用按规定提前下达的地方政府专项债,抓紧下达中央预算内投资,督促加紧做好今年计划新开工的4000多个重点项目前期工作,加强后续项目储备。对重大项目审批核准等开设绿色通道,尽快实现开工建设。

发改委:前2月审批核准固定资产投资项目19个

国家发改委今日举行3月份例行新闻发布会,新闻发言人孟玮表示,今年前2个月,发改委共审批核准固定资产投资项目19个,总投资1853亿元,主要集中在交通、高新技术等行业。其中,深圳机场三跑道扩建工程将更好适应珠江三角洲地区航空量增长需要,对推进国际航空枢纽和粤港澳大湾区世界级机场群建设有重要意义。

发改委:加快推进相关基础设施建设扩大地方政府专项债券规模

发改委回应投资重点领域称,加快推进国家规划已明确的重大工程和基础设施建设,重点加大公共卫生服务、应急物资保障领域投入;加强脱贫攻坚、交通能源、重大水利、农业农村、生态环保、市政设施、社会民生、城镇老旧小区改造等补短板领域建设。扩大地方政府专项债券规模,抓紧准备专项债券项目,支持有一定收益的基础设施和公共服务项目建设。

1-2月份我国钢筋产量同比下降2.2%

国家统计局最新数据显示,2020年1-2月份,我国钢筋产量为3395.8万吨,同比下降2.2%。1-2月份,我国中厚宽钢带产量为2560.4万吨,同比增长10.1%。1-2月份,我国线材(盘条)产量为2151.7万吨,同比下降4.9%。1-2月份,我国铁矿石原矿产量为11119.0万吨,同比下降4.6%。

地方政府专项债为稳投资“撑腰” 年内发行规模将首破1万亿元

根据东方财富Choice数据统计,今年以来截至3月18日,地方债发行规模达13515.27亿元,其中,专项债9952.71亿元,一般债发行3562.56亿元。根据各地信披文件,3月19日计划发行212.6亿元专项债,如此,专项债发行规模年内将首次突破1万亿元。

全国社保减免或超5000亿,企业2月如缴费将退回

国务院发布社保减免政策已满月,从各省上报的2月份减免金额来看,企业可5个月减免5000亿社保成本,减负效果已超决策部门预期。中国社科院世界社保研究中心执行研究员张盈华对第一财经表示,2月份实际减收高于预期,全部减收可能突破预计的5000亿元,6月后社保征缴恢复,在接下来的三个半月里,企业抓住税费减免契机恢复生产经营。

乘联会:3月上半月中国乘用车零售销量同比降低47%

3月第一周(1-8日)的乘用车市场零售表现较强,第一周日均零售16666辆,同比增速下降50%。第一周销量总体恢复明显。3月第二周(9-15日)的乘用车市场零售回升相对平稳。第二周日均零售21696辆,同比增速下降44%。第二周销量总体恢复明显。

本周,宏观面形势依然严峻,主要表现在,前两月国内经济受疫情影响明显:1、全国固定资产投资同比下滑,2、规模以上工业增加值大幅下降,3、工业出厂价格同比环比均下跌,4、房地产行业投资额剧减,5、汽车行业受到强烈冲击。为了对冲经济下行的压力,政府层面也采取了一些措施:1、中央政治局和国务院多次召开会议,加快推进各地复产复工,2、发改委抓紧审批项目,重大交通项目成为稳经济的推手,3、地方债加快发行,保障基础建设所需资金;4、落实社保减免政策,降低企业负担。具体而言,本周国际疫情还在“发酵”,国内“防输入”任务依然繁重,接下来,利空是国际经济遭受重创,国内很难风景独好,利好是各国“救市”政策推出,国内疫情影响基本消除。形势不明,资本市场震荡加剧,在恐慌释放之后,不排除还会出现大的起伏。

从行业面看,1-2月我国粗钢产量同比保持增长,已有数据表明,3月份粗钢日均产量环比由降转升;值得警惕的是,虽然当前社会库存高位回落,但仍然处于历史峰值,而市场价格回涨后,钢厂压力减轻,特别是电炉钢复产进度明显加快。目前,寄希望供应端主动缩减不太现实,如果需求恢复进入“瓶颈期”,去库存的道路就会更加漫长,价格回升之路自然不会顺畅。

回首本周,市场价格震荡向上,终端需求平稳增长,而贸易商的情绪频繁变换:逮到机会就拉升,风吹草动就抢跑——高库存依然压顶,行情在波动中前进。接下来,市场还将延续区间“反复”的走势:价格推涨,缺少持续的动力;价格下挫,迅速释放“抄底”的力量。在这个过程中,两种情绪都不可取:涨了还想涨,一念是贪婪;跌了还怕跌,一念是恐慌。

对于上海市场而言,当前社会库存接近顶点,商家操作比较谨慎,周边钢厂延续强势,在资本市场的引导下,市场情绪容易波动。不过,随着需求端基本恢复,库存“拐点”也正在显现,笔者以为,本周钢价震荡上涨,既是受到期货市场和厂家的影响,更是对供需矛盾得到缓解的反应。在期货市场“动荡”的现状下,预计下周现货价格还会呈现反复,但波动空间有限,期间需要关注:周边钢厂供应的力度,终端需求释放的强度。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-035月份全球新增钢铁产能情况概述

· 2023-07-037月3日唐山方坯晚报

· 2023-07-03上海建筑钢市日记(先抑后扬)

· 2023-07-037月3日商品期货日盘综述

· 2023-07-03【7月3日建筑钢市晚报】消息扰动

· 2023-07-037月3日钢厂调价信息汇总

· 2023-07-036月财新中国制造业PMI降至50.5

· 2023-07-03央行实现净回笼4350亿元