西本要闻

3月24日西本新干线钢材价格指数走势预警报告

2017年03月24日11:25 来源:西本资讯

本期观点:资金紧张 延续跌势

时间:2017-3-27—2017-3-31

预警色标:绿色

●市场回顾:楼市调控货币收紧,现货钢价大幅回落;

●成本分析:铁矿钢坯大幅下跌,钢厂利润仍处高位;

●供需分析:粗钢日产小幅下降,社会库存降幅趋缓;

●宏观分析:楼市调控密集出台,月末资金紧张加剧;

●综合观点:近期宏观层面楼市调控以及资金紧张密集发酵,市场对后市预期转向悲观。而近期钢厂复产增多,社会库存降幅连续趋缓,国内钢市自身供需矛盾也在累积,短期国内钢价下跌趋势或依然难改。基于此,对下周市场维持偏消极评价——绿色预警。具体来说,西本指数下周将在3780-3880元/吨区间震荡下行。

一、行情回顾

1、西本指数

2、本周上海螺纹钢价格情况

本周申城建材价格大幅下跌。截至3月23日,西本指数报在3880元/吨,较上周末下跌90元/吨;同期,沪上优质品三级螺纹钢代表规格报在3670元/吨,较上周末下跌100元/吨;而沪上优质盘螺代表规格报价3880元/吨,较上周末下跌100元/吨。

市场反馈,本周申城以阴雨天气为主,成交持续低位徘徊,加上期螺破位下跌,拖累现货由强转弱,市场报价整体下挫近100元/吨。期间沙钢三月下旬调价出台,其中螺纹保持不变,盘螺、高线上调50元/吨,但钢厂挺价对低迷的市场走势于事无补。连日疲软的成交,使得市场心态逐步转弱,商家降价出货意愿较强,市场报价竞相下调。目前看来,库存下降速度放缓,高位成交差强人意。而国内货币政策呈收紧迹象,月末资金紧张加剧,各地楼市调控加码升级,房地产市场面临降温预期,市场悲观心态弥漫。预计短期申城建材价格仍有下行压力。

那么,下周钢价走势将如何变化?近期国内楼市调控密集来袭,房地产市场会否出现降温?季末市场资金持续紧张,对钢价走势会否形成明显利空?带着诸多疑问,一起进入本期行情分析。

3、全国市场方面

根据国内知名商品现货交易平台——西本新干线的交易监控数据显示,本周国内钢价全面下跌,华东、华北及西部地区多数市场跌幅均超过100元/吨,市场悲观情绪蔓延。具体如下:

北京市场:本周北京建筑钢材价格大幅下跌,累计跌幅达150-160元/吨。现河北钢铁HPB300高线8-10mm价格为3940元/吨;河钢HRB400EФ12mm小螺纹3690元/吨,Ф14mm小螺纹3670元/吨,Ф18-22mm大螺纹3660元/吨;HRB400盘螺3750元/吨。

市场反馈,本周尽管主导钢厂仍在挺价,河北钢铁3月下旬价格维持不变。但在期螺持续下行、外围市场普遍下跌的影响下,北京市场商家出现恐慌心理,普遍加速抛售库存,价格大幅下跌。至周四成交才有所好转,价格在低位逐步企稳。当前华北市场价格高于华东,河北地区钢厂资源南下减少,以投放京津冀地区为主,而前期停产的唐钢据了解建材生产线已经恢复,市场供应逐步增多。预计下周北京建筑钢材价格仍有下跌压力。

杭州市场:本周杭州市场建筑钢材价格大幅下跌,累计跌幅近150元/吨。现杭州市场沙钢16-25mm螺纹钢主流报价在3630元/吨,永钢、中天、新兴、申特等同规格资源报价3600-3630元/吨;永钢、中天、萍钢等盘螺和线材价格3820元/吨左右。合格品螺纹售价在3570-3600元/吨,线材和盘螺3700元/吨左右。

市场反馈,周初,沙钢、永钢、中天等主导钢厂公布3月下旬价格政策,其中沙钢对螺纹价格平盘,对线材和盘螺纹上调50元/吨;永钢对建材价格保持平盘,对贴息上调2元/吨,完成全月计划量对中旬价格统补30元/吨;中天对建材价格保持平盘,完成协议量对中旬补差20元/吨。不过,房地产调控政策密集出台、市场资金紧张的局面下,本周期螺持续破位下行,钢厂挺价也于事无补,商家纷纷加速抛售库存,价格大幅下跌。至周四随着期螺回稳,杭州市场成交才有所改善,但商家对后市仍显悲观,以加快出货为主。预计下周杭州建筑钢材价格仍将小幅走低。

广州市场:本周广州市场建材价格先强后弱,其中,螺纹和盘螺盘整,高线小幅下跌。现螺纹钢韶钢Ф18-25mmHRB400E规格资源主流报价在4260元/吨,广钢、冷钢、裕丰、粤钢、湘钢HRB400EФ18-25mm规格资源报价在4120-4240元/ 吨 ;韶钢HPB300Ф6.5-10mm高线主流价格在4200-4230元/吨;广钢、珠海粤钢、湘钢同规格高线售价4030-4080元/吨。湘钢、萍钢Ф8-10mmHRB400盘螺报价元4180-4220/吨。

市场反馈,前半周,黑色期货大幅跳水让厂商继续拉涨的愿望化为泡影,国内多数市场价格出现回落,不过,因为本地主导钢厂挺价,广州市场主流报价小幅上涨;后半周,受天气影响,需求持续回落,加之周边市场跌幅扩大,钢厂推涨乏力,经销商心态趋弱,市场价格整体下行;全周保持盘整态势。出货方面,本周广州地区雨水不断,市场总体成交不佳。据统计,大户日均出货量在1000吨到1400吨,出货量较上周有所下滑。库存方面,本周样本仓库库存总量约91.7万吨,较上周再降6.4万吨,其中,螺纹钢下降4.7万吨。随着库存的不断下降,贸易商的资金压力也得到缓解。另外,据市场传闻,广西柳钢在扩大建材产量后,富余产能将主要投放广州市场,目前已有资源抵达,市场售价较韶钢明显偏低。综合来看,虽然本地钢厂挺价为主,但周边省外低价资源也会陆续流入,对市场价格形成一定冲击,一旦需求放缓,贸易商出货压力也会增加。预计下周广州市场价格或趋弱运行。

二、成本分析

1、本周钢厂调价

本周国内钢价大幅下跌,各区域钢厂价格也以下调为主,其中西南地区钢厂下调幅度较大。值得注意的是,本周华东地区主导钢厂沙钢、华北地区主导钢厂河北钢铁均对3月下旬价格维持不变,山东地区钢厂对商家继续限价,显示当前钢厂挺价意愿依然较强。不过由于价格倒挂,钢厂库存已出现一定的上升趋势,中钢协统计的3月上旬末会员钢铁企业粗钢库存量1412.74万吨,比上一旬末增加104.02万吨,增幅7.95%,后期钢厂价格面临的下调压力将越来越大。

从钢厂生产情况来看,据中钢协统计,2017年3月上旬,重点钢铁企业粗钢日均产量168.8万吨,较上一旬减少4.99万吨,降幅2.87%。3月上旬粗钢日产下降,或许和两会期间华北地区钢厂限产直接关联。当前国内钢厂高利润已持续了相当长一段时,许多停产已久的钢厂相继复产,尤其是建材利润巨大,具有产能转移条件的钢厂均优先将铁水用于生产建材。加之出口大幅下降,据海关数据,2月全国出口钢铁棒材166万吨,同比下降46.0%;1-2月出口钢铁棒材361万吨,同比下降50.1%,出口资源回流增多。后期国内钢材市场供应压力逐步增大。

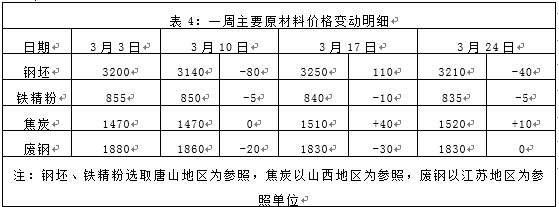

2、原材料

本周国内原料价格表现不一,其中进口矿价大幅下跌,国产矿、钢坯价格也震荡趋弱,焦炭价格延续涨势,废钢价格基本平稳。分品种来看:

钢坯市场:本周唐山钢坯价格冲高回落,周一再次上冲至3310元/吨,但伴随着螺纹钢期货走弱以及宏观政策利空的影响,成品材现货持续走跌,钢坯价格跟随进入下行通道,周二、周三两日跌幅达120元/吨。当前各地出台房产限购令,加上央行收紧流动性,造成资金紧张,黑色产业链承压运行,市场情绪较为悲观。预计下周唐山钢坯价格继续小幅下跌。

焦炭市场:本周国内焦炭价格继续上涨,山西、华东主流地区价格上涨10-100元/吨不等,焦企出货情况向好,库存下降。当前钢厂利润颇高,对焦企提涨焦炭价格认可度上升。山西省从3月20号至8月30号,开展为期5个月的专项检查整治行动,据了解到省、市“四不两直”突击检查已责令吕梁地区5家煤矿立即停止生产,撤出井下全部作业人员,停产整顿,或限期整改,由于检查不提前通知,突击检查,当地目前气氛较为紧张,一些不达标的煤企可能会主动停产自查问题,后期重点关注安全突击检查对焦煤产量的影响程度,或将支撑当前焦煤价格。预计下周国内焦炭价格继续偏强运行。

废钢市场:本周国内废钢价格以稳为主。当前废钢价格运行在低位,钢厂到货压车现象得到一定的缓解,钢厂库存也略微减少。不过钢厂对废钢质量要求依旧苛刻,优等废料成交通畅,刨花等轻薄料却鲜有人问津。目前国内废钢市场观望态势依旧较为浓郁,需求清淡。在成品材表现低迷的情况下,预计下周国内废钢价格将小幅下跌。

铁矿石市场:本周河北地区铁精粉价格小幅下跌。近日进口矿价大幅下跌,钢厂对国内矿采购稍有放缓,市场价格略有松动。统计局数据显示,去年11月国产铁矿石产量同比开始由负转正,且增速不断扩大,今年1-2月产量同比更是大幅增长15.3%,显示国内矿山复产逐步加快。预计下周河北地区铁精粉价格仍将小幅下跌。进口矿价格大幅下跌,再次失守90美元/吨关口。截止3月23日,普氏62%铁矿石指数报85.9美元/吨,较上周末大跌6.1美元/吨。一季度是传统的供给淡季,但在高价刺激下,矿山发运量持续处于高位,临近季末发运量继续趋势性增大,港口库存连攀新高。据西本新干线监测,截止3月24日,全国主要港口铁矿石库存量达到13230万吨,较上周增加180万吨,再创历史新高。巴克莱在23日发布的研究报告中预测,由于盈利能力或出现下降,中国钢铁企业将转而使用供应充裕的低品位铁矿石,导致铁矿石价格下个季度很可能回落至每吨70美元,下半年铁矿石价格波动区间可能在每吨50-60美元。预计下周进口矿价格仍将震荡下跌。

海运市场:3月23日,波罗的海干散货运价指数(BDI)收报1196点,较前一交易日上涨6点或0.5%。最近24个交易日,波罗的海干散货指数(BDI)已累计上涨近74%。这一幕似曾相识:去年2月,BDI指数从历史低点开始,持续反弹约9个月,累计涨幅超过330%。美国经济复苏态势良好,特朗普的财政刺激政策即将上马,市场预估大宗商品需求旺盛。中国铁矿石和原油进口居高不下,带动了贸易和航运明显增长。预计下周BDI指数或将有所回落。

三、供给和需求分析

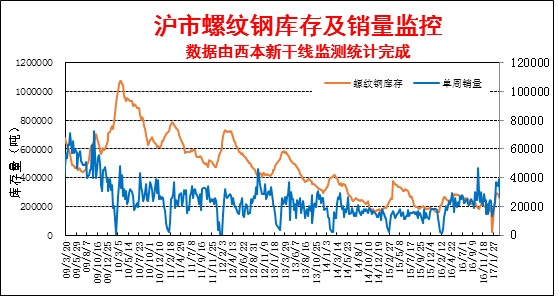

西本新干线交易平台数据显示,本周申城以阴雨天气为主,加之钢价大幅下跌,终端用户普遍减少采购,除周一市场出货量相对较多外,其他几个交易日成交均相当低迷,市场整体出货量较上周明显下降。而随着价格转入跌势,中间商补库需求趋弱的态势更加明显,市场整体成交清淡。

而从库存情况来看,本周沪市建材库存小幅下降,随着江苏小钢厂恢复生产加快,市场资源规格齐全,东北地区部分钢厂到货也相对集中。而从全国钢材库存来看,本周全国钢材市场库存连续第五周下降,不过下降幅度连续第二周出现趋缓。钢厂复产增多,加上出口下降,国内市场供应呈上升趋势,库存消化缓慢。

四、宏观分析

1、统计局3月18日公布的数据显示,中国2月份56座城市新建商品住宅价格环比上涨,1月为45座上涨。67座城市新建商品住宅价格同比上涨,1月为66座。中国2月70个大中城市新建住宅销售价格同比上升11.8%。北京2月新建商品住宅价格环比下跌0.1%,上海2月份新建商品住宅价格环比上涨0.2%。

2、2017年2月全国居民消费价格总水平同比上涨0.8%,数据显示,31省区市中CPI涨幅超过全国水平的有14地,无一地进入”3时代”,处于“2时代“”的仅西藏、天津两地。其中,西藏 CPI同比涨幅2.4%位居全国第一,而山西、福建、陕西三地CPI出现负增长,同时这也是年内地方CPI涨幅首次出现负增长现象。

3、今年前2个月,华北地区规模以上工业增速明显放缓。除了北京以外,山西、河北、天津、内蒙古的工业增速在全国靠后,其中内蒙古、河北、天津的规模以上工业增速分别为2.8%、3%、6.7%,均创下国家统计局有数据可查的17年来的单月最低。

4、据统计局21日消息,数据显示,2月全国铁路货运量同比增19.4%至2.8121亿吨,1-2月全国铁路货运量同比增14.5%至5.9178亿吨。

5、发改委印发关于深入推进农业供给侧结构性改革实施意见的通知。意见要求,继续加强水利工程建设。加快推进重大水利工程建设,力争2017年再开工云南滇中引水等15项工程,使在建重大水利工程投资总规模达到9000亿元以上。

6、一位央行人士透露,央行日前下发今年信贷工作意见,要求将住房信贷政策作为调控房地产一揽子政策的组成部分,合理搭配使用最低首付比例、贷款利率优惠幅度和最长贷跨年限等住房信贷政策,严格按照相关程序及时对辖区内住房信贷政策做出适度调整。该央行人士称,“楼市一定程度上也是货币推动的,累积的泡沫风险应该也到了不得不重视阶段,所以经济工作会议也明确了要先从宏观上管住货币,通过信贷抑制过旺需求。”

前两月国内部分城市房价涨幅依然较快,引发限购限贷政策再度加码。近期各地旋风般推出新一轮房地产调控,在17日至今的短短7天,13个城市升级了楼市调控政策,其中既有一二线城市,也有部分三四线城市。尤其是北京连续发布认房认贷、非京籍购房纳税记录进一步从严、离婚一年内贷款按二套房执行等限制措施,成为新一轮楼市调控的风向标。自2016年9月30日至今,全国范围内已有超过37个城市出台了112余次楼市调控收紧举措。与上一轮调控相比,本轮调控范围更大、力度更强、措施更严。尤其是央行窗口指导房贷增速逐月下降,多地商业银行提高房贷利率,信贷政策收紧对整体房地产市场将会形成明显的降温影响。严控之下,国内房地产销售及投资都将逐步呈现降温趋势,使得国内钢市中长期预期趋于悲观。

资金方面,本周前三个交易日央行累计净投放1100亿元,周四净投放量为零,周五净回笼300亿元,全周央行在公开市场净投放800亿元。在上周央行上调公开市场操作利率后,受严格的MPA考核、货币政策收紧预期和季末因素等影响,近期资金面持续紧张,资金利率继续攀升。据西本新干线监测,截止3月23日,沪大额银行承兑汇票贴现率为4.23‰,较3月16日回升2.92%。从3月份开始,央行逆回购便连续实施资金净回笼,直至20号才有少许净投放,包括一连串近期出台的房地产限贷政策信号已显示出央行货币政策转向“稳通胀、控风险”,资本市场等去杠杆的步伐开始加快。加之今年美联储预计今年还将加息2次或更多,这也将直接刺激国内货币政策的持续收紧。后续随着MPA考核的来临,即使银行流动性恢复,银行内部也会收紧对非银的拆借,资金面在3月底仍然会持续紧张。

五、综合观点

本周沪上钢价大幅下跌,对于下周市场行情,提醒大家关注如下几个方面:

其一、需求因素。本周申城以阴雨天气为主,加之钢价大跌,市场整体成交清淡。近期多项数据都显示经济增长稳中向好,除上周公布的1-2月份地产、基建投资数据超预期外,本周公布的1-2月份铁路货运量和全社会用电量数据也持续向好,经济整体回暖的态势基本确立,也印证当前国内钢市需求处于高位。不过,与此同时,房地产新一轮楼市限购政策密集启动、央行货币政策转向“防风险、去杆杠”,加剧了市场对远期需求悲观的氛围。

其二、供给因素。3月上旬重点企业粗钢及钢材日均产量环比明显回落,但更多可能是受两会期间华北地区钢厂限产影响。当前国内钢厂高利润已持续了相当长一段时间,许多停产已久的钢厂相继复产,尤其是建材利润巨大,具有产能转移条件的钢厂均优先将铁水用于生产建材,加之出口大幅下降,市场供应正在逐步增多。而本周市场库存量尽管维持下降态势,但降幅连续两周出现收窄,市场供应压力有所显现。

其三、成本因素。本周进口矿价大幅下跌,焦炭价格小幅上涨,钢厂成本小幅下降。本周西本钢材指数下跌90元/吨,同期成本指数下跌36元/吨,目前国内螺纹钢生产企业平均毛利达到892元/吨,依然处在相当高的水平。当前铁矿石港口库存高企,进口矿到货量增多,国产矿复产也逐步加快,后期矿价仍有下行压力。而当前各地主导钢厂出厂价格与市场价格倒挂的局面普遍,钢厂价格面临越来越大的下调压力。成本对钢价的支撑力度继续趋弱。

其四、资金层面。在上周央行上调公开市场操作利率后,受严格的MPA考核、货币政策收紧预期和季末因素等影响,近期资金面持续紧张,shibor利率连续攀升至近几年新高。从3月份开始,央行逆回购便连续实施资金净回笼,直至20号才有少许净投放,包括一连串近期出台的房地产限贷政策信号已显示出央行货币政策转向中性偏紧,资本市场等去杠杆的步伐开始加快。加之今年美联储预计今年还将加息2次或更多,这也将直接刺激国内货币政策的持续收紧。下周既是月底又是一季度末,资金层面可能会更加紧张,对钢价走势将形成压制。

综合概括而言,近期宏观层面楼市调控以及资金紧张密集发酵,市场对后市预期转向悲观。而近期钢厂复产增多,社会库存降幅连续趋缓,国内钢市自身供需矛盾也在累积,短期国内钢价下跌趋势或依然难改。基于此,对下周市场维持偏消极评价——绿色预警。具体来说,西本指数下周将在3780-3880元/吨区间震荡下行。[文]西本新干线特邀撰稿人 2017/3/24

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-036月财新中国制造业PMI降至50.5

· 2023-07-03央行实现净回笼4350亿元

· 2023-07-036月份中国物流业景气指数为51.7%

· 2023-07-037月3日行业要闻早餐

· 2023-07-03公募基金总规模创历史新高

· 2023-07-03中指研究院:6月百城新建住宅销售均价环比跌幅与上月持平

· 2023-07-02中钢协:5月钢铁产品进出口月报

· 2023-07-01我国上半年重大水利工程已开工24项

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行