西本要闻

12月23日西本新干线钢材价格指数走势预警报告

2016年12月23日11:22 来源:西本资讯

本期观点:需求萎缩 震荡下行

时间:2016-12-26—2016-12-30

预警色标:绿色

●市场回顾:市场预期渐显悲观,期现钢价震荡下跌;

●成本分析:原料价格稳中有降,钢企盈利仍处高位;

●供需分析:环保限产影响有限,社会库存连升五周;

●宏观分析:中央定调楼市调控,央行投放资金增多;

●综合观点:近期宏观层面频频传出将严防资产泡沫及金融风险的信息,货币政策以及楼市调控政策都面临从紧可能,螺纹钢期货价格快速跌至3000元/吨一线,对现货价格走势形成明显压制。而临近年末,终端需求逐步萎缩,商家普遍以加快出货回笼资金为主,对后市整体信心不足,短期钢价仍面临继续下行的压力。基于此,对下周市场维持偏消极评价——绿色预警。具体来说,西本指数下周将在3480-3580元/吨区间震荡下行。

一、行情回顾

1、西本指数

2、本周上海螺纹钢价格情况

本周申城建材价格大幅下跌。截至12月23日,西本指数报在3580元/吨,较上周末下跌100元/吨;同期,沪上优质品三级螺纹钢代表规格报在3330元/吨,较上周末下跌130元/吨;而沪上优质盘螺代表规格报价3620元/吨,较上周末下跌60元/吨。

市场反馈,环保利好炒作不敌需求渐行渐弱,本周申城建材价格震荡走低。周初在期螺大幅下挫以及现货成交疲软的拖累下,申城建材价格出现明显下跌。周中沙钢调价正式出台,对螺纹钢上调100元/吨、盘螺上调150元/吨、高线上调150元/吨,一度对市场价格形成短暂提振。但终端需求持续减弱,价格位高后市场采购积极性愈发不足。而期螺价格破位下行至3000元/吨一线,市场悲观氛围蔓延。预计下周申城钢价仍将震荡下行。

那么,下周钢价走势将如何变化?中央连续提及抑制资产泡沫,房地产市场是否将进一步降温?年末临近市场资金面持续偏紧,对钢价走势会否形成抑制?带着诸多疑问,一起进入本期行情分析。

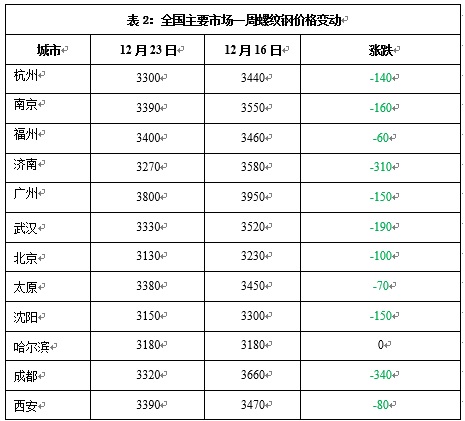

3、全国市场方面

根据国内知名商品现货交易平台——西本新干线的交易监控数据显示,本周国内钢价全面下跌,尤其是西南及山东地区钢价单周暴跌300元/吨以上,其他地区多数市场价格跌幅也都超过100元/吨。具体如下:

北京市场:本周北京建筑钢材市场钢价震荡下跌,全周跌幅近100元/吨。现河北钢铁HPB300高线8-10mm价格为3410元/吨;河钢HRB400EФ12mm小螺纹3230元/吨,Ф14mm小螺纹3230元/吨,Ф18-22mm大螺纹3130元/吨;HRB400盘螺3370元/吨。

市场反馈,本周上半周北京发布重污染天气红色预警,货车运输受限,下游工地多数停工,市场成交惨淡。在期螺及钢坯价格大跌的影响下,商家对后市心态悲观,报价大幅下跌。下半周北京红色预警解除,但部分不赶工项目年内已没有复工打算,终端需求整体表现依然疲弱。随着到货的逐步增多,商家库存呈上升趋势,对后市整体悲观。预计下周北京建筑钢材市场价格仍将震荡下跌。

杭州市场:本周杭州钢市报价整体大跌,全周跌幅达130-150元/吨。现杭州市场沙钢16-25mm螺纹钢主流报价在3300元/吨,永钢、中天、新兴、申特等同规格资源报价3250-3300元/吨;永钢、中天、萍钢等盘螺和线材价格3620元/吨左右。合格品螺纹售价在3170-3240元/吨,线材和盘螺3460元/吨左右。

市场反馈,周初,期螺大幅下跌,终端采购需求放缓,钢市成交清淡,多数商家跌价促销,市场报价大幅下跌。周中,沙钢对螺纹上调100元/吨,线材和盘螺上调150元/吨。另外,中天12-3期销售计划量中,对线材和盘螺打6折,螺纹钢打5折,带钢打5折。沙钢价格大幅上调,市场信心一度得到恢复,市场报价止跌探涨。但无奈终端需求低迷,期螺空头打压强劲,市场报价在短暂企稳后继续弱势走低。临近年终,商家以尽量出货回笼资金为主,对后市仍显悲观。预计下周杭州市场建材价格仍将震荡走低。

广州市场:本周广州市场建材价格大幅下跌,各品种累计跌幅130-150元/吨。现螺纹钢韶钢Ф18-25mmHRB400E规格资源主流报价在3800元/吨,广钢、冷钢、裕丰、粤钢、湘钢HRB400EФ18-25mm规格资源报价在3670-3760元/吨 ;韶钢HPB300Ф6.5-10mm高线主流价格在3800-3830元/吨;广钢、珠海粤钢、湘钢同规格高线售价3620-3700元/吨。湘钢、萍钢Ф8-10mmHRB400盘螺报价3810元/吨。

市场反馈,因上周末出货不畅,本地民营钢厂出厂价多有下调,周一开市后,期货大幅下跌,主导钢厂价格也陆续松动,本地经销商心态趋弱,市场报价顺势跟跌。价格下跌后,下游用户采购意愿减弱,市场交易清淡;周二,经销商继续降价出货,本地成交略有好转;周三,黑色商品期货止跌走稳,市场心态稍有提振,午后市场价格报稳;周四,期货再度回调,经销商暗降出货,市场报价整体回落。到货方面,因环保检查,省内中小钢厂均未复产,到货以韶钢、柳钢,以及东北地区钢厂为主,入库数量不算太多。不过,由于多数工地也处于停工状态,本地需求也非常稀少,据跟踪统计,本周大户日均销量只有600吨到1000吨,为正常水平的五到六成。综合来看,随着年关的临近,后期供应量有增加趋势,而需求很难出现持续放大,经销商对后市持谨慎态度。预计下周广州市场价格仍将盘整偏弱。

二、成本分析

1、本周钢厂调价

本周国内钢价大幅下跌,除旬度定价的钢厂外,紧贴市场定价的钢厂整体以下调为主,尤其西部地区陕钢、德胜等钢厂对出厂价格下调幅度超过200元/吨。值得注意的是,在出厂价格与市场价格倒挂的情况下,华东地区主导钢厂沙钢对下旬出厂价格再度上调100-150元/吨,华北地区河钢集团也对线材价格上调50元/吨,螺纹价格不变,显示当前钢厂挺价意愿依然较强。不过在现货市场需求逐步萎缩,期货持续大跌的局面下,钢厂挺价对现货钢价整体走势支撑有限。随着市场价格与钢厂价格倒挂幅度的不断加剧,后期钢厂价格将面临大幅补跌的压力。

从供应层面来看,据中钢协统计,12月上旬重点钢企粗钢日均产量171.24万吨,环比上一旬减少0.72万吨,下降0.42%。据此估算,本旬全国粗钢日均产量225.63万吨,旬环比减少0.84万吨,下降0.37%。截止12月上旬末,重点钢企钢材库存为1281.81万吨,比上一旬增加42.16万吨,增幅3.40%。可见钢厂产量下降仍不明显,库存则出现上升趋势。当前钢厂利润仍维持在较高水平,随着京津冀及周边地区天气好转后限产的解除,钢厂高炉开工率将会出现上升,后期市场供应压力将有所加大。

2、原材料

本周国内原料价格弱势整体,钢坯价格大幅下跌,进口矿、焦炭价格震荡下行,国产矿基本平稳,废钢价格则小幅上涨。分品种来看:

钢坯市场:上周双休日,因高价出货不畅,钢坯价格累计下跌80元/吨。进入本周,随着下游成品材持续阴跌,钢坯价格缺少支撑,继续连续下跌,周四价格跌幅达50元/吨。截止当前,钢坯价格从最高价位回落至2860元/吨,已有250元/吨的跌幅。由于铁矿石、焦炭等原材料价格并没有出现大幅度松动,目前的价格已经到了钢坯厂家成本线附近,钢厂压力大增。在年底环保和资金两面施压下,预计下周钢坯市场将继续弱势运行,价格以小幅调整为主。

焦炭市场:本周国内焦炭价格弱势运行,山西和河北部分地区价格继续下跌,幅度有所扩大,华东地区价格跟随小幅下跌。数据显示,自9月份以来,煤炭产能释放不断加大,10、11月份煤炭产量环比连续增加,11月份产量为3.08亿吨,环比增加2616万吨,增长9.3%,预计全年产量约34.5亿吨。主流钢厂焦炭库存上升明显,焦化厂因为环保限产焦炭库存在可控范围,当前市场看跌气氛依然很浓,钢厂方面欲继续打压焦炭,部分焦炭厂家已经接受新一轮降价。预计下周国内焦炭价格仍将小幅下跌。

废钢市场:本周国内废钢价格逆势上涨,其中,在沙钢螺纹提价100元后,江浙地区废钢贸易商普遍惜售挺价,部分中小钢厂率先将废钢采购价格上调30-50元/吨。近期中频炉检查风波暂告一段落,部分钢厂电炉生产开始复产,对废钢需求回升。相对于转炉炼钢,目前电炉炼钢成本优势非常明显,钢厂对开启电炉生产积极性高涨。在市场资源偏紧的形势下,一些废钢贸易商对后市上涨预期提高。预计下周国内废钢价格有望继续小幅补涨。

铁矿石市场:本周河北地区铁精粉价格基本平稳,成交一般。受近期进口矿价格持续回落影响,内外矿价差有所收窄,导致国产矿价格也有小幅波动,但暂未对矿山出货造成影响。受环保和安检的影响,中小矿上复产难度较高,资源紧缺局面一时难有改变,加上近期进口矿高品溢价偏高,使得国产矿价格较为坚挺。预计下周河北地区铁精粉价格仍将以稳为主。进口矿价先涨后跌,80美元/吨关口得而复失,截止12月22日,普氏62%铁矿石指数报77.95美元/吨,较上周末下跌2.85美元/吨。全球最大的铁矿石和球团矿生产商淡水河谷12月20日宣布,已于巴西时间17日正式启用了采矿行业有史以来最大的S11D项目,并将于明年1月开始商业运营;逐步达产后,2020年,淡水河谷总年产能将在4亿吨至4.5亿吨。后期铁矿石供应进一步宽松的态势确立,市场对后市预期总体悲观。在近期成品材价格回调情况下,钢厂采购情绪放缓,库存处于高位的钢厂仍以消耗库存为主。预计下周进口铁矿石价格以震荡趋弱为主。

海运市场:12月22日,波罗的海干散货运价指数(BDI)收报928点,较前一交易日上涨2或0.22%,连续第2个交易日小幅上涨,此前连续12个交易日出现下跌。受航运市场低迷影响,我国三大造船指标继续下降,造船业陷入生存危机。中国船舶工业行业协会数据显示,今年前11月,全国造船完工3183万载重吨,同比下降12.1%;承接新船订单1994万载重吨,同比下降14%;11月底,手持船舶订单10301万载重吨,同比下降20.4%,比2015年底下降16.3%。明年大多数船厂或将面临无船可造的局面。预计下周BDI指数仍将偏弱整理。

三、供给和需求分析

西本新干线交易平台数据显示,本周申城气温明显下降,工地施工放缓,整体成交活度明显下降,除在周二成交一度有所放量外,其他几个交易日成交均相当低迷,全周出货量较上周大幅回落。而随着钢价大幅下跌,市场悲观氛围逐步蔓延,中间商囤货积极性也在下降,市场整体成交明显萎缩。

而从库存情况来看,本周沪市建材库存出现增加,三类钢厂近期到货逐步增多,部分北方材资源也相继到货,不过江苏地区一、二类钢厂资源规格依然不齐。而从全国钢材库存来看,本周全国钢材市场库存连续第五周上升,尤其是螺纹钢库存量较去年同期已经增加约22%。在需求低迷,商家出货困难的情况下,目前市场库存已经进入被动上升的阶段,对钢价走势将形成一定压制。

四、宏观分析

1、国家发改委官方数据显示,中国11月铁路货运量为连续第4个月实现增长。11月,全国铁路完成货运量3.049亿吨,同比增长13.9%。不过,货运量较10月3.07亿吨的21个月新高略有减少。前11个月,全国铁路累计完成货运量30.2亿吨,同比下降1.8%。

2、11月,在全国70个大中城市中,55个城市新建商品住宅价格环比上涨,10月为62个,价格持平的有4个,价格下跌的有11个。环比下跌的城市包括深圳(下跌0.3%)、杭州(下跌0.4%)和厦门(下跌0.2%)。同比而言,厦门涨幅为43.9%,排在第二位,仅落后于安徽省会合肥,后者为47.6%。65个城市同比上涨,5个城市同比下跌。国家统计局城市司高级统计师刘建伟解读称,在因地制宜、因城施策的调控政策作用下,15个一线和热点二线城市房地产市场迅速降温,房价走势明显趋稳。11月份70个大中城市一二线城市房价走势继续呈现积极变化,三线城市总体较为稳定。

3、社科院经济蓝皮书指出,预计2016年中国经济可以实现年初预期的经济增长目标,增长6.7%左右,继续保持在经济增长的合理区间。蓝皮书还预测,2017年CPI将同比上涨2.2%,PPI上涨1.6%,全年GDP增长6.5%左右。

4、据水利部网站12月22日消息,近日,水利部党组书记、部长陈雷主持召开部党组(扩大)会议,传达贯彻中央经济工作会议精神。陈雷在会上强调,加快推进重大水利工程建设,全力做好项目前期工作,要确保2017年再新开工15项重大工程,在建投资规模超过9000亿元。

5、2016年1至11月中国铁路总公司完成固定资产投资6999.09亿元,比上年同期增282.63亿元,同比增长4.2%。中铁总近日公布《2016年1-11月国家铁路主要指标完成情况》披露上述信息。中铁总的年度固定资产投资峰值在2010年,为8426.52亿元。也就是说,2016年12月,中铁总固定资产投资完成1427.43亿元以上就会破记录。2012年至2015年,中铁总12月固定资产投资额分别为1240.11亿元、1524亿元、1925.37亿元和2400亿元。

上周召开的中央经济工作会议强调2017年是去产能攻坚年,要更加严格控制新增产能,更加坚决淘汰落后产能,更加严厉打击违法违规行为,说明明年钢铁去产能力度不会放松。后期去产能及环保治理推进,仍将是支撑明年钢价的重要因素。不过,中央经济工作会议同时也释放出了不少对钢价利空的消息,一是淡化了经济增速目标,注重提质增效;二是货币政策强调“防风险”为重,确认将边际收紧;三是房地产调控强化因城施策,着眼长效机制。而12月21日召开的中央财经领导小组会议再次明确提出要“抑制房地产泡沫”,也是今年以来中央第四次提及资产泡沫相关问题。“抑制房地产泡沫”与强调“房子是用来住的、不是用来炒的”共同构成了明年房地产调控的主基调,确认明年房地产调控政策将进一步收紧,后期房地产销售及投资增速进一步下行的可能性加大。

资金方面,央行周五在公开市场进行了900亿元7天期、500亿元14天期和50亿元28天期逆回购操作,当日净回笼50亿元,公开市场本周累计净投放3750亿元,上周累计净投放2500亿元。12月14日到22日,央行公开市场7个交易日累计净投放达10240亿元,尤其在12月16日没有MLF到期的情况下向市场投放3940亿MLF。此外还有消息称,央行指导大型银行通过X-REPO往外释放流动性。在央行持续提供大额流动性支持情况下,银行间市场资金面延续本周有所回暖,市场资金利润在周三以后连续回落。从市场流动性角度,年末时点考核、跨年资金准备、2017年春节较早等因素叠加下流动性需求仍大。再加上海外央行政策趋紧,人民币贬值压力仍存,对资金面会形成持续压力,流动性结构性问题仍值得关注。到明年春节后,流动性才有望迎来更明显的改善。

五、综合观点

本周沪上钢价大幅下跌,对于下周市场行情,提醒大家关注如下几个方面:

其一、需求因素。在季节性需求减弱以及钢价大跌的情况下,本周终端市场成交大幅萎缩,市场悲观情绪蔓延。近期中央密集提及抑制房地产资产泡沫,武汉、郑州等市场楼市调控政策进一步收紧,加重了市场对于房地产市场将进一步降温的预期。而当前距离春节仅距一个月左右的时间,后期需求继续大幅萎缩已是必然。

其二、供给因素。12月上旬重点钢企粗钢日均产量环比下降0.42%,但12月上旬末重点钢企钢材库存环比增加3.40%。同时,全国钢材库存量自11月下旬以来已经连续五周上升,目前螺纹钢全国库存量较去年同期增加近22%。随着京津冀及周边地区天气好转后限产的解除,钢厂高炉开工率将会出现上升,后期市场供应压力将有所加大。

其三、成本因素。本周铁矿石、焦煤、焦炭价格震荡下跌,但跌幅明显小于钢价,钢企利润空间有所收窄。本周西本钢材指数下跌100元/吨,同期成本指数下跌52元/吨,目前国内螺纹钢生产企业平均毛利达到491元/吨,依然处在较高水平。淡水河谷S11D项目已正式确定将于明年1月开始商业运营,后期铁矿石供应进一步宽松的态势确立。而随着煤炭产能释放的加快,当前煤焦市场供应紧张局面也基本得到缓解,价格转入下降通道。短期原材料价格弱势运行的可能性较大,成本端对钢价走势依然难以形成支撑。

其四、宏观层面。近期宏观层面重大消息不断,美联储加息并上调明年加息次数预期、11月份房地产及基建投资增速下行、中央经济工作会议释放出货币政策收紧及加大房地产调控的预期等,整体大宗商品都经历了一轮大幅回调,黑色商品期货在本周也出现破位下行。螺纹钢期货主力合约跌至3000元/吨关口,相对于现货大幅贴水,对后期现货钢价走势将形成不利影响。

综合概括而言,近期宏观层面频频传出将严防资产泡沫及金融风险的信息,货币政策以及楼市调控政策都面临从紧可能,螺纹钢期货价格快速跌至3000元/吨一线,对现货价格走势形成明显压制。而临近年末,终端需求逐步萎缩,商家普遍以加快出货回笼资金为主,对后市整体信心不足,短期钢价仍面临继续下行的压力。基于此,对下周市场维持偏消极评价——绿色预警。具体来说,西本指数下周将在3480-3580元/吨区间震荡下行。[文]西本新干线特邀撰稿人 2016/12/23

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-035月份全球新增钢铁产能情况概述

· 2023-07-037月3日唐山方坯晚报

· 2023-07-03上海建筑钢市日记(先抑后扬)

· 2023-07-037月3日商品期货日盘综述

· 2023-07-03【7月3日建筑钢市晚报】消息扰动

· 2023-07-037月3日钢厂调价信息汇总

· 2023-07-036月财新中国制造业PMI降至50.5

· 2023-07-03央行实现净回笼4350亿元

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行