西本要闻

3月20日西本新干线钢材价格指数走势预警报告

2015年03月20日12:00 来源:西本资讯

本期观点:大涨过后 回稳整固

时间:2015-3-23—2015-3-27

预警色标:蓝色

●市场回顾:需求回暖情绪好转,现货钢货大幅上涨;

●成本分析:进口矿价再探新低,钢厂价格小幅上调;

●供需分析:环保抑制产能释放,社会库存转入下降;

●宏观分析:经济下行压力加大,政策利好纷至沓来;

●综合观点:当前国内供需形势继续改善,钢价震荡偏强的格局已基本确立。但考虑到近十天钢价上涨幅度较大,库存资源的获利套现将给市场带来一定的调整压力,而铁矿石、煤焦等原料价格继续下行,也对商家心态形成一定影响。短期国内钢价或将回稳整固。基于此,对下周市场维持偏中性评价——蓝色预警。具体来说,西本指数下周将在2500-2560元/吨区间震荡运行。

一、行情回顾

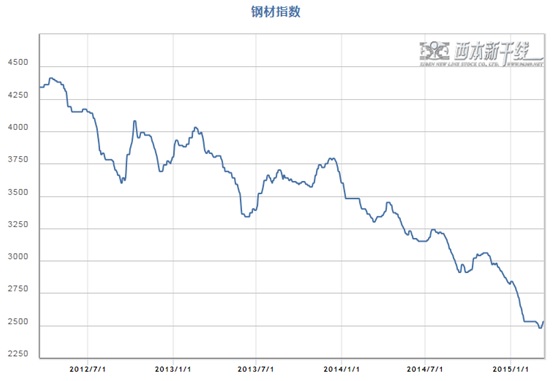

1、西本指数

2、本周上海螺纹钢价格情况

本周申城建材价格大幅上涨。截至3月20日,西本指数报在2530元/吨,较上周五上涨50元/吨;同期,沪上优质品三级螺纹钢代表规格报价2380元/吨,较上周五上调50元/吨;而沪上优质盘螺代表规格报价2540元/吨,较上周五上涨40元/吨。

市场反馈,受天气回暖成交好转带动,上周申城钢价止跌回升,商家情绪改善。本周尽管阴雨天气较多,但商家拉涨意愿依然较强,价格一路攀升,尤其是三线钢厂资源受环保制约近期几乎无新货入库,价格上涨幅度领先,二三线钢厂资源价差也迅速缩小。不过近期矿价表现低迷,普氏指数刷新前期低点,铁矿石期货在周三更是出现跌停,在一定程度上影响了市场心态,下半周现货钢价涨势暂缓。考虑到近期价格上涨幅度较大,前期库存已经普遍有一定利润空间,部分商家获利套现意愿增强,短期申城建材价格或将回稳整理。

那么,下周钢价走势将如何变化?终端需求启动情况如何?原料价格怎么变化?带着诸多疑问,一起进入本期行情分析。

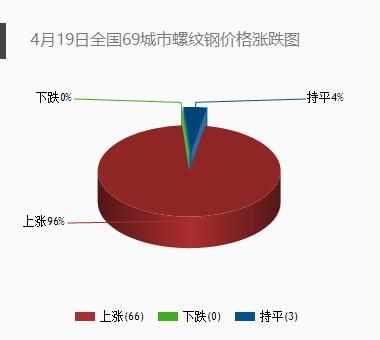

3、全国市场方面

根据国内知名钢铁现货交易平台——西本新干线的交易监控数据显示,本周全国钢价普遍上涨。

北京市场:本周北京建筑钢价先跌后涨,累计较上周末仍上涨30-50元/吨。现河北钢铁HPB300高线6.5-10mm价格为2400元/吨;河钢HRB400E螺纹钢Ф12mm小螺纹2420元/吨,Ф14mm小螺纹2410元/吨,Ф18-25mm大螺纹2320-2340元/吨;HRB400盘螺2440元/吨。

市场反馈,上周末至本周一,北京市场建筑钢材价格冲高回落,不过随后在资源减少及华东区域价格上涨带动下,周二市场价格再度上涨,且幅度加大。从目前的情况来看,随着京津冀大气污染调查即将展开,钢厂开工率或将出现下降,市场库存有望继续得到消化,供需形势进一步改善。不过18日北京住建部发布通知,要求3月20日零时至3月31日24时,全市所有施工工地停止土石方、渣土运输等作业(抢险抢修工程除外),施工现场的渣土、砂石运输车严禁上路行驶,对3月下旬市场需求将形成一定不利影响。预计下周北京市场价格将小幅盘整。

杭州市场:本周杭州市场稳步上涨,主导钢厂资源报价累计上涨50-70元/吨。现沙钢、永钢产Ф16-25mmHRB400螺纹主流报价在2440-2460元/吨,中天、新兴、长达、西城产Ф16-25mmHRB400螺纹主流报价在2380-2430元/吨;线材方面,现高线主流中天,九江报价在2450-2490元/吨;盘螺方面,现沙钢、中天、西城和新兴铸管Ф8-10mmHRB400盘螺报2450-2510元/吨。

市场反馈,上半周终端需求回升和钢厂投放资源减少鼓舞,市场成交量逐步放大的推动下,杭州市场报价稳步上涨,周累计涨幅50-70元/吨。下半周受雨水影响及涨价后市场观望心态加重,本期钢厂出厂价临近等因素影响,市场成交量回落,观望气氛加重,现货涨势趋缓。考虑目前杭州市场成交较好,库存有所下降,预计3月下旬主导钢厂出厂价将小幅拉涨,杭州市场下周稳中趋强为主。

广州市场:本周广州市场主流价格小幅上涨,幅度为30-50元/吨。现韶钢Ф16-25mmHRB400螺纹主流报价2660-2680元/吨,广钢、裕丰Ф16-25mmHRB400螺纹主流报价在2560-3580元/吨,其余广东大兴、开盛、粤韶等钢厂Ф16-25mmHRB400螺纹主流报价在2530-2550元/吨;线材方面,现高线主流粤钢、湘钢等报价在2440-2460元/吨;盘螺方面,现湘钢、萍钢Ф8-10mmHRB400盘螺报2620-2640元/吨。

市场反馈,本周北京、上海、杭州等主流市场价格都出现上涨,广州市场受外围市场以及钢坯调价刺激,商家报价都有上涨。韶钢、广钢等一线资源涨幅较小,本地民营小厂资源涨幅较大,主要由于民营小厂节后刚刚复产,市场资源不多,加之下游需求尚可,信心较足。据商家反应,本周上半周市场成交尚可,商家纷纷上调价格,下半周由于期货、原材料表现不佳,成交转差,商家报价多持稳观望,上涨阻力较大。预计短期市场价格持稳观望为主。

二、成本分析

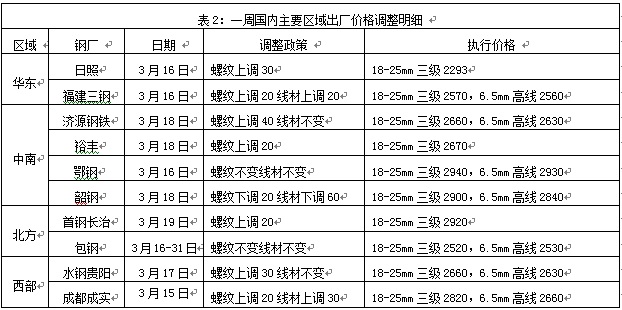

1、本周钢厂调价

本周国内建筑钢价全面上涨,除个别钢厂价格滞后下调外,多数对价格进行调的钢厂均以小幅上调为主。随着市场价格的大幅上涨,钢厂价格与市场价格倒挂的局面已基本结束,预计本周末出台3月下旬政策的沙钢、中天等华东主导钢厂出厂价格将会全面上调。不过据中钢协统计,3月上旬末重点企业钢材库存旬环比增加23.74万吨至1736.53万吨,增幅为1.39%,已连续7旬保持增长,并创下2010年1月以来的新高,部分钢铁企业去库存压力依然较大。

从钢厂生产情况来看,据中钢协统计,3月上旬重点大中型钢铁企业日均粗钢产量为168.15万吨,旬环比下降5.05%;日均生铁产量163.73万吨,旬环比下降5.68%。考虑到2月下旬由于天数少的原因粗钢日均产量环比出现大幅增长,有一定的失真因素,整体看一季度钢厂产量维持在相对低位。两会前后国家环保治理力度明显加大,河北、江苏、山东地区不少中小钢厂均受环保检查制约产能无法正常释放,部分钢厂遭到按日罚款、差别用电甚至限期停产整改等惩罚,而本周市场传出攀成钢将关闭180万棒线材产能的消息,意味着国内钢铁行业受环保约束去产能正在加速进行。今年国内粗钢产量出现负增长的可能性很大,环保题材也将成为影响国内钢价走势的一个重要因素。

2、原材料

本周国内原料价格弱势运行,唐山钢坯价格先涨后跌,进口矿价再创新低,国产矿、废钢及焦炭价格稳中有降。

钢坯市场:本周初唐山钢坯续涨20元/吨,但高价出货困难,周三再次出现下跌。本周三唐山燕钢普方坯中标价2033元/吨,较上期高31元/吨,比当前本地出厂价低27元/吨,为近几年所罕见,这使得厂商对钢坯后市信心大减。当前唐山钢坯库存依然处于高位,对价格上涨形成较强阻力。不过在环保治理力度加强的情况下,下游带钢、型材价格仍有上涨趋势,预计短期唐山钢坯价格将盘整趋强。焦炭市场:本周华北地区焦炭价格弱势运行,河北、山西主流地区市场价格下调10-30元/吨,市场成交依旧疲软。目前市场悲观气氛浓厚,焦企、贸易商对后市多看跌,市场运行也较为低迷,钢企对原材料打压情绪较为明显,采购意愿偏低,陆续要求焦企下调出厂价格,焦企相对被动。在市场供需失衡、钢厂压价的制约下,短期华北焦炭市场将持续弱势。废钢市场:本周华东地区废钢价格弱稳,个别地区小幅波动。据了解,上海、广东等地区在小厂对废钢采购量价提升的带动下,当地市场报价小幅上扬,但大部分主流地区平稳运行。近期江苏地区环保治理力度加大,部分电炉钢企业停产,对废钢需求形成压力,商家对后市依旧不看好。预计短期国内废钢价格小幅调整为主。

铁矿石市场:本周河北地区铁精粉价格趋弱。据统计,春节后部分国产矿恢复生产,开工率有所上升。在进口矿价连创新低的影响下,钢厂对国产矿价格继续打压,贸易商观望心态浓。预计短期河北铁精粉价格将偏弱整理。进口矿价格再创新低,3月19日62%品位普氏铁矿石指数报55.5美元/吨,较上周五下跌3美元/吨。近期国内环保治理力度加大,部分钢厂减产甚至关停,对铁矿石需求形成利空影响,而四大矿在二季度新增产能将集中投放,市场供求矛盾将出现加剧,矿价加速下跌。不过当前的进口矿价已触及四大矿中FMG的生产成本,海外非主流矿退出将会出现加速,后期价格继续向下的空间已相当有限。预计短期进口矿价将弱稳运行。

海运市场,3月18日波罗的海干散货运价指数(BDI)报584点,上涨13点,涨幅2.28%,连续五个交易日出现上涨。作为大宗物资需求第一大国,中国经济增速放缓导致干散货供给与需求疲软是造成BDI指数一蹶不振的主要原因。今年航运供需矛盾仍严重,整体运价面临下行压力,中小航企融资难度加大,资金雄厚的大型航企或有逆势扩张的机遇。

三、供给和需求分析

西本新干线交易平台数据显示,本周申城时有阴雨天气,但气温继续回升,市场刚性需求加快释放,市场成交量上半周较好,下半周有所回落,总体较上周继续放量。

而从库存情况来看,本周沪市建筑钢材库存继续上升,其中螺纹钢、盘螺库存上升较为明显,线材库存有所下降。近期市场主要是二类资源到货量相对较多,三类资源受环保治理影响到货量很少,使得市场上二、三类资源价差明显缩小,华东本地材与北方材资源价差也在缩小。而从全国钢材库存来看,在经过此前连续八周的库存攀升之后,本周全国钢材库存首次出现下降,意味着国内钢材市场已经进入库存消化区间。目前全国钢材库存较去年同期仍低21%,低库存对钢价整体走势将形成较强支撑。

四、宏观分析

(1)3月16日,国家能源局发布2月份全社会用电量等数据显示,2月份,全社会用电量3595亿千瓦时,同比下降6.3%。用电量继2014年8月份以来再次出现下滑状态。累计来看,1-2月,全国全社会用电量累计8454亿千瓦时,同比增长2.5%。

(2)据财政部统计,1-2月份财政收入2.57万亿元人民币,增长3.2%;中国1-2月份财政支出1.89万亿元人民币,同比增长10.5%。1-2月份财政盈余6852亿元人民币。

(3)2月份全国70大中城市新建住宅价格与上月相比,价格下降城市有66个,上涨城市有2个,持平城市有2个。环比价格变动中,最高涨幅为0.2%,最低为下降1.3%。与去年同月相比,70大中城市中,价格下降城市有69个,持平城市1个。2月,同比价格变动中,最高为持平,最低为下降10.8%。

(4)央行3月18日公布数据显示,2月末金融机构外汇占款余额为293429.99亿元,环比增加422.14亿元,结束两连降。;财政性存款余额为37591.24亿元,环比减少4705.38亿元。

(5)国务院总理李克强3月18日主持召开国务院常务会议,明确《政府工作报告》的部门责任和分工,确保完成全年经济社会发展主要目标任务;部署推进农业可持续发展,加快农业现代化;确定改进口岸工作政策措施,促进扩大开放和外贸稳定发展。

(6)2月,我国实际使用外资金额526.6亿元(折合85.6亿美元),同比增长0.9%。1-2月,实际使用外资金额1381.9亿元(折合224.8亿美元),同比增长17%。

(7)3月下旬,环保部将在京津冀及周边地区开展大气污染防治专项检查。国家组织10个督查组对重点地区进行督查,将利用卫星遥感、无人机飞行等方式锁定污染源,检查结果将作为对地方政府考核的依据。省级环保部门对市县进行指导、监督,市县级环保部门实施专项检查。检查将不定时间、不打招呼、不听汇报、直奔现场、直接督查、直接曝光,严肃查处不正常使用防治污染设施、超标排放、偷排漏排等环境违法行为,以保持执法检查的高压态势。

(8)财政部发布通知,3月20起,开展为期一个月的对地方盘活财政存量资金有关情况的专项检查。财政部监督检查局重点对西藏、新疆生产建设兵团以及存量资金较大、问题较多的地区进行现场督导。

在经济开局下行压力加大的情况下,近期政策层面宽松正在发力,各项政策利好纷至沓来。本周三召开的国务院常务会议确定了今年政府工作12个方面62项重点任务和责任单位,确保完成经济社会发展主要任务。会议强调要确保经济运行在合理区间,抓紧实施积极财政政策加力增效措施,灵活有效运用货币政策工具。跟踪分析经济运行新情况,做好政策储备和应对预案,加大定向调控力度,及时预调微调,保持经济平稳增长。扩大公共产品和服务供给,抓紧中西部铁路、重大水利、棚户区和危房改造等重点项目建设,围绕改善民生补短板,推动装备走出去和国际产能合作,增添发展新动能。本次会议突出了稳增长的重要性和紧要性,决策层正在积极采取应对措施。另据报道,住建部正在酝酿发布关于稳定住房消费的相关文件,其中包括两条重要意见:一是将使用公积金购买首套房的首付比例降至两成;二是下调二套房商贷首付比例,下调房贷利率。该文件目前已得到财政部和央行支持。此外,在财政收入增速大幅放缓的背景下,1-2月份财政支出增速逆势同比提高2.3 个百分点至10.5%,显示2015 年实施积极财政政策的决心。1-2 月份基建固定资产投资仍然保持着20%以上的增速,而备受关注的“一带一路”规划有望在博鳌论坛前后公布,全年基建仍然有望成为托底经济的重要动力。

资金方面,本周二和本周四央行在公开市场分别进行了200亿元和150亿元的逆回购操作,本周公开市场有600亿元逆回购到期,本周央行实现资金净回笼250亿元,为春节后连续第四周净回笼。此前三周净回笼资金规模分别为1450亿元、1420亿元和530亿元。值得注意的是,本周二央行将逆回购招标利率小幅下调10bp至3.65%,这是自今年1月22日央行重启逆回购以来,第二次下调招标利率,并在本周二增量续作5000亿MLF向市场注入流动性,显示央行释放价格宽松信号,有利于货币市场利率下行。据西本新干线监测,3月19日沪大额银行承兑汇票贴现率为4.85‰,较3月13日回升0.21%。2月末金融机构外汇占款增加了422.14亿元,在连续两个月负增长后转为正增长,增量规模创出去年10月份以来的新高,但仍维持在较低水平。1-2月各项数据仅出口反弹,其他经济指标均下滑,经济开局低迷,下行压力巨大。2月信贷和CPI虽然短期反弹,但持续性存疑。预计货币政策放松力度仍将继续加码以对抗通缩风险。

五、综合观点

本周沪上钢价大幅上涨,对于下周市场行情,提醒大家关注如下几个方面:

其一、需求因素。本周申城尽管时有阴雨天气,但气温继续回升,市场刚性需求加快释放,市场成交量上半周较好,下半周有所回落,总体较上周继续放量。目前多数工地已经开工,资金也陆续到位,市场依然处于需求释放阶段,下周终端需求仍有望继续好转。

其二、供给因素。一季度重点企业粗钢日均产量总体维持在170万吨左右的较低水平,显示出受环保及亏损制约,钢厂生产积极性降低。近期国家环保治理力度明显加大,河北、江苏、山东地区不少中小钢厂均受环保检查制约产能无法正常释放,部分钢厂遭到按日罚款、差别用电甚至限期停产整改等惩罚,而本周市场传出攀成钢将关闭180万棒线材产能的消息,意味着国内钢铁行业受环保约束去产能正在加速进行。当前国内社会库存已经转入下降通道,供需形势后期将有望进一步改善。

其三、成本因素。受钢厂环保限产以及海外矿山产能继续释放影响,当前铁矿石市场悲观氛围依然浓厚,本周三铁矿石期货出现跌停,普氏指数也再度刷新前低;煤炭、焦炭等原料价格在钢厂打压的情况下,也继续弱势运行。总体看钢厂生产成本有所降低,钢厂亏损幅度减小,华东部分钢厂已经扭亏为盈,成本对钢价支撑有所趋弱。不过随着钢价上涨,本周末即将出台价格政策的华东地区主导钢厂预计将全面上调3月下旬出厂价格,对市场信心将形成一定提振。

其四、政策因素。在经济开局表现低迷的情况下,近期政策层面的宽松正在逐步发力。本周召开的国务院常务会议强调要确保经济运行在合理区间,抓紧实施积极财政政策加力增效措施;1-2月份财政支出增速逆势同比大幅提高,财政部并发文本周五起开展为期一个月的对地方盘活财政存量资金有关情况的专项检查;住建部正在酝酿发布关于稳定住房消费的相关文件;备受关注的“一带一路”规划有望在博鳌论坛前后公布;而国家对《新环保法》政策执行力度明显加大,环保部组织10个督查组对重点地区进行大气污染专项检查,不少钢铁企业产能释放受限。总体看,政策层面利好正在逐步聚集,对国内钢市将形成利好。

综合概括而言,笔者认为,当前国内供需形势继续改善,钢价震荡偏强的格局已基本确立。但考虑到近十天钢价上涨幅度较大,库存资源的获利套现将给市场带来一定的调整压力,而铁矿石、煤焦等原料价格继续下行,也对商家心态形成一定影响。短期国内钢价或将回稳整固。基于此,对下周市场维持偏中性评价——蓝色预警。具体来说,西本指数下周将在2500-2560元/吨区间震荡运行。[文] 西本新干线特邀撰稿人 2015/3/20

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-037月3日行业要闻早餐

· 2023-07-03公募基金总规模创历史新高

· 2023-07-03中指研究院:6月百城新建住宅销售均价环比跌幅与上月持平

· 2023-07-02中钢协:5月钢铁产品进出口月报

· 2023-07-01我国上半年重大水利工程已开工24项

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行