西本要闻

[库存看市场]库存出现拐点,价格大幅下挫

2019年12月07日07:03 来源:西本资讯

本周(12月2日—12月6日),西本钢材指数周五收在4220元/吨,周环比下跌120元/吨。西本新干线现货交易平台监测的数据显示,截止12月6日,全国61个主要市场25mm规格三级螺纹钢平均价格为4180/吨,周环比下跌98元/吨;高线HPB300φ6.5mm 为4276元/吨,周环比下跌117元/吨。

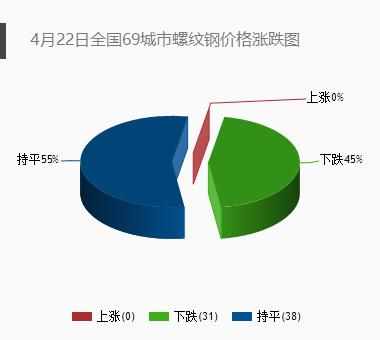

本期,全国主要市场建筑钢材价格下跌,其中东北、西北和西南跌幅较小,华北、华中、华东和华南地区跌幅更大,从各地价格来看,自南向北的下行趋势已经确定,高价位区域回归的脚步加快。具体来看,周一有稳有跌,周二多数下行,周三继续下调,周四再次下探,周五跌多稳少。在这个过程中,北方需求继续趋淡,南方地区需求环比也有下滑:周一不火,周二回落,周三下降,周四更弱,周五提升。本期西本钢材指数大跌,成本指数小涨,表明钢厂利润空间继续收缩,而螺纹钢期货主力合约移仓,对现货市场“示范”作用减弱。

期货方面,本期黑色系期货震荡回涨:铁矿石强势上行,焦炭稳步回升,热卷和螺纹钢低位反弹。其中,热卷2001合约周五夜盘收在3666元,较上周五夜盘上涨142元/吨;螺纹钢合约RB2001周五夜盘收在3633元/吨,较上周五夜盘上涨61元/吨(周四以后,主力合约移仓)。从全周走势情况看,不同品种涨幅不一,螺纹钢与热卷近月合约与现货在修复贴水:铁矿石易涨难跌,焦炭表现偏强,螺纹区间整理,热卷得到提振。

回首本期,消息面未见利空,期货市场总体趋强,原料价格相对平稳,螺纹现货大幅下跌。当前行业面出现什么变化?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

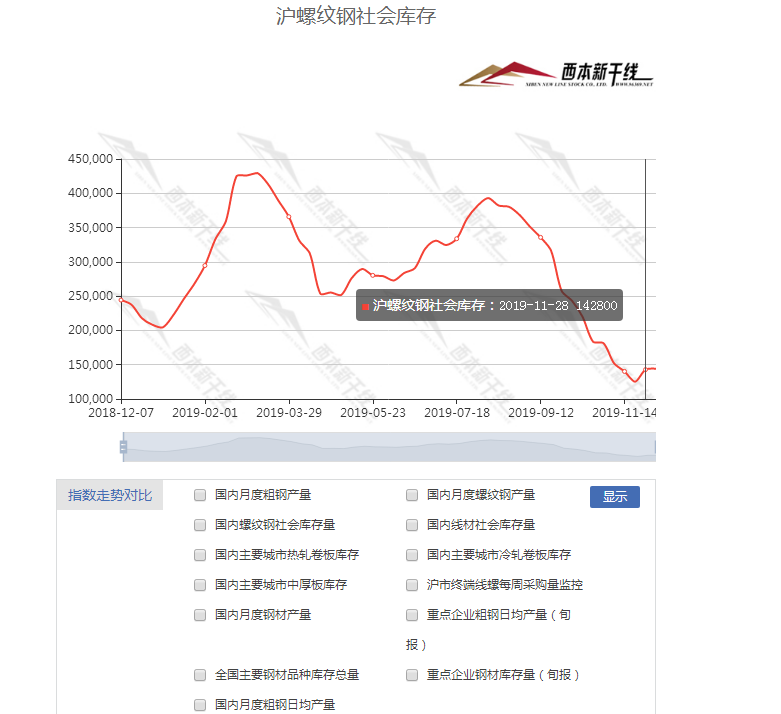

据西本新干线综合库存监测数据显示:截至12月6日,沪市螺纹钢库存总量为14.41万吨,较上周增加0.13万吨,增幅为0.91%,这也是上海社会库存环比连续两周增加;目前库存量较上年同期减少8.45万吨,降幅为37.18%。本周,上海地区价格大幅下挫,各大码头到货以盘螺为主,资源分流并不顺畅,所以区域螺纹钢库存量环比上升,但增幅有限。

本期,西本新干线监测的沪市线螺周终端采购量为2.69万吨,环比上周减少4.95%。本期终端采购量环比下降,主要原因是价格大跌后,工地备货积极性有所下降。从历史数据看,本期日均终端采购量处于正常偏低水平,预计后期很难大幅提升。

本期西本钢材指数走势具体为:周一,指数下跌,市场普跌;周二,指数暂稳,市场先稳后跌;周三,指数下调,市场大跌;周四,指数再跌,市场乱跌;周五,指数补跌,市场续跌。当下上海市场现状是:社会库存继续回升,规格缺货缓解;终端需求强度下降,周边钢厂被迫跟跌;原料价格盘整,期货市场区间波动。目前供强需弱逐渐成为趋势,价格下跌空间要看矛盾积累程度,预计下周西本钢材指数还将补跌。

二、库存总结分析

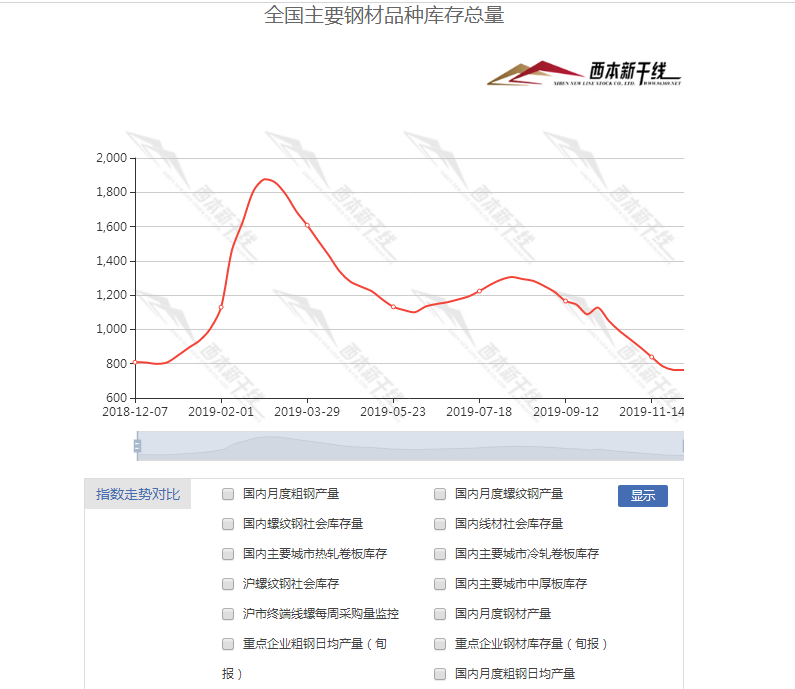

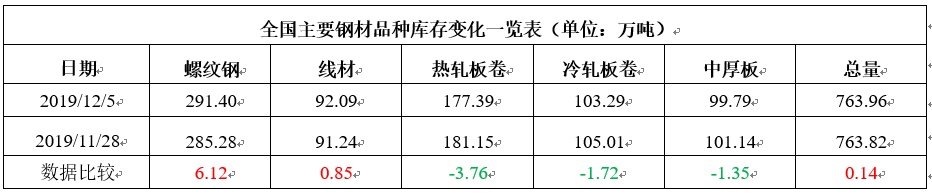

本期全国35个主要市场样本仓库钢材总库存量为763.96万吨,较上周增加0.14万吨,增幅为0.02%。这是国庆长假后,全国样本仓库钢材库存总量首次由降转增。

主要钢材品种中,螺纹钢库存量为291.40万吨,环比前期增加6.12万吨,增幅为2.15%;线盘总库存量为92.09万吨,环比前期增加0.85万吨,增幅为0.93%;热轧卷板库存量为177.39万吨,环比前期减少3.76万吨,减幅为2.08%;冷轧卷板库存量为103.29万吨,环比前期减少1.72万吨,减幅为1.64%;中厚板库存量为99.79万,环比前期减少1.35万吨,减幅为1.33%。从分项数据看,库存增量主要来自建筑钢材。

据西本新干线历史数据,当前库存总量较上年同期(2018年12月7日的808.44万吨)减少44.48万吨,减幅为5.5%,同比降幅逐步收窄。分品种看,本期五大品种库存量中板材库存继续减少,螺纹钢、线材库存增加。

本期,全国主要市场样本仓库中,多数区域库存回升,其中,华北、西北、华中和华南地区增加,华南增幅最大;华北、华东和西南地区下降,但降幅很小。单从库存变化情况看,华南、华中地区价格下跌压力更大,东北、西北和华北市场跌幅会收窄。

本期,华东区域价格全面下行。截至周五,除安徽市场外,其它市场跌幅均超过百元,目前,华东区域价差又有拉大,山东市场最低,福建市场最高,二者螺纹钢价格差距达350元/吨。以各地西本优质品为参照物,目前华东市场螺纹钢主流价格区间在3800-4150元/吨,环比下跌90-120元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

中国11月官方制造业PMI创3月份以来新高

中国11月官方制造业PMI 50.2,创3月份以来新高,预期49.5 ,前值49.3。中国11月官方非制造业PMI 54.4,为3月份来新高,预期53.1,前值52.8。中国11月综合PMI 53.7,预期53.1,前值52。

到三季度末 全国PPP项目投资金额超1.4万亿元

在我国大力推动新型城镇化建设的背景下,据不完全统计,在财政部PPP(政府和社会资本合作)综合信息平台的项目管理库中,已落地的开发性PPP及类似项目近400个,在各类PPP项目中总量排名第四,投资额超过1.4万亿元,占落地PPP项目总投资规模15%;项目主要集中在产业新城、产业园区和城镇综合开发等领域。

机构:40城土地成交溢价率连降五个月

12月2日,易居房地产研究院发布报告显示,11月,40城土地成交建筑面积4803.4万平方米,环比增长18.8%,同比增长12.2%。今年1至11月,40城土地成交建筑面积48307.4万平方米,同比下降2.9%,降幅小幅收窄。当月,40城移动平均土地成交均价为5009.7元/平方米,环比下跌1.6%;同比上涨19.5%,涨幅继续收窄。这是40城土地成交溢价率连续第五个月下降。

工信部:研究有利于废钢铁规模化、高值化利用的产业政策

11月28日,2019年全国废钢铁大会在福建省福州市召开。工信部节能司一级巡视员李力强调,要高度重视废钢铁资源综合利用,积极推动废钢铁加工行业健康可持续发展,加快优化废钢铁加工产业布局,进一步提高产业集中度,着力培育行业骨干企业,大力提升行业技术装备水平,研究有利于废钢铁规模化、高值化利用的产业政策,加快推动废钢铁行业高质量发展。

江苏省11市启动重污染天气黄色预警

受不利气象条件影响,江苏省大气扩散条件较差,截至12月3日8时,沿江8市空气质量以中度—重度污染为主,其他城市以轻度污染为主,预计空气质量将维持或进一步加重,达到《江苏省重污染天气应急预案》黄色预警的启动条件。自12月3日12时起,南京、无锡、徐州、常州、苏州、南通、淮安、扬州、镇江、泰州和宿迁11市启动重污染天气黄色预警。

山东、甘肃、湖南、河南、江苏、河北等地发布新一轮治超政策

近日,山东、甘肃、湖南、河南、江苏、河北等地发布新一轮治超政策。其中,山东、甘肃、湖南自12月1日起禁止违法超限超载运输车辆通行高速公路。河南自明年(2020年)1月1日起实行高速收费站入口称重劝返,也就是说再过1个月,河南超限超载货车将无法再走高速。

基建投资补短板仍有较大空间

受2019年以来,尽管基建投资增速总体较2018年末有所抬升,但仍显改善乏力,由1至2月的4.3%小幅回落至1至10月的4.2%。展望2020年,基建投资增速有望缓慢回升,托底稳增长。2020年是全面建成小康社会和GDP实现翻番目标的收官之年。从政策支持层面看,2020年逆周期调节政策将进一步加码,对基建投资支持力度加大。

钢价上涨或引焦炭二次提价 山西主要焦企提议焦炭吨价上调50元

目前受年末钢铁需求上涨影响,高炉开工维持高位,焦炭需求旺盛,焦炭供应偏紧运行。为了争取焦企合理利润空间、维护焦炭市场健康发展,山西省重点焦化企业提议从2019年12月5日起对焦炭价格上调50元/吨。上月底,山东省多地焦企已经提价一次,提价幅度为50元/吨。

央地加力为制造业融资广引“活水”

近日,央行、银保监会等多部门密集部署多项政策,引导金融业加大对制造业的支持力度。提高制造业中长期贷款和信用贷款占比、发展直接融资、运用保险市场等一揽子措施渐次落地。在政策的引导下,大型商业银行、中小银行以及产业基金等多路资金正在加速流向制造业。

万亿元新增专项债提前落地 专家预计大基建是投资主线

财政部12月4日公布的数据显示,今年前11个月,地方债券发行43244亿元,完成全年发行任务的99%,其中,发行新增专项债券21297亿元。随着今年新增债券发行渐近尾声,财政部提前下达了2020年部分新增专项债务限额1万亿元。专家认为,随着2020年部分新增专项债的提前下达,预计明年初将迎来新增专项债的快速发行,将提振基建投资。

11月中旬重点钢企粗钢日均产量199.62万吨

据中国钢铁工业协会统计数据显示,2019年11月中旬重点钢企粗钢日均产量199.62万吨,旬环比增加0.88万吨,增长0.44%;截至2019年11月中旬末,重点钢铁企业钢材库存量为1210.4万吨,旬环比减少16.36万吨,下降1.33%。

中共中央政治局12月6日召开会议

中共中央政治局12月6日召开会议,会议指出,2020年是全面建成小康社会和“十三五”规划收官之年,要实现第一个百年奋斗目标。要办好“推动高质量发展,加快建设现代化经济体系,坚决打赢三大攻坚战,全面做好“六稳”工作,统筹推进稳增长、促改革、调结构、惠民生、防风险、保稳定,保持经济运行在合理区间,确保全面建成小康社会和“十三五”规划圆满收官“等七件大事。明年要坚决打好三大攻坚战,确保实现脱贫攻坚目标任务,确保实现污染防治攻坚战阶段性目标,确保不发生系统性金融风险。

综合来看,本周宏观面消息偏利多,主要表现在:1、政治局召开会议,强调保持经济运行在合理区间;2、11月官方制造业PMI重上荣枯线,创3月份以来新高;3、PPP项目大量落地,投资额超过1.4万亿元;4、40城土地成交面积环比增长,1至11月同比降幅收窄;5、逆周期调节政策将进一步加码,基建投资补短板仍有较大空间;6、多部门密集部署多项政策,引导金融业加大对制造业的支持力度;7、万亿元新增专项债提前落地,资金不会出现断档;8、秋冬季空气污染加剧,环保制约产量提升。

对于行业面来说,前期高利润带来了增产“后遗症”:焦炭、铁矿等原料价格难以打压,部分钢厂库存压力加大,而各地治理超载也会增加产销成本。从中钢协数据看,近期重点企业粗钢日均产量处于200万吨的“平衡值”,但非会员企业增产不容小觑,而且后期钢厂尚无大面积减产计划。展望后市,虽然当前建筑钢价高位回落,但供需矛盾还会继续积累,市场倒逼钢厂“让利”的过程并未结束。

目前有利条件不多,虽然价格大跌释放了一定风险,部分区域需求也保持韧性,但季节性成交已经趋淡,资源分流还会加速,只有价格“到位”才能激发备货需求;另外,螺纹钢期货主力合约移仓,对现货市场的引导作用也有减弱。回首本周,价格持续下跌,销量环比下降,全国性的价格与销量同步走低,意味着行情“回头”趋势已经确立。库存增加是需求转弱的后果,价格下跌是信心丧失的结果,接下来,市场价格还会自我“修复”,但下跌不会没有“底线”,甚至不排除局部会呈现反复。厂商应该关注的,不是价格最终会跌到哪里,而是低价能否“唤醒”中间需求。

对于上海市场而言,当前社会库存处于上升通道,贸易商“抢跑”现象比较明显,而周边钢厂检修并不及时,出厂价格也被迫跟跌;随着缺货现象的消失,市场挺价的根基不复存在,一旦需求再次下滑,悲观预期就会弥漫。笔者以为,本周钢价大幅走低,下周很难出现“反转”,或呈现“间歇式”下跌。期间关注两个重要指标的变化:社会库存增加的速度,主导钢厂补跌的幅度。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-03上海建筑钢市日记(先抑后扬)

· 2023-07-037月3日商品期货日盘综述

· 2023-07-03【7月3日建筑钢市晚报】消息扰动

· 2023-07-037月3日钢厂调价信息汇总

· 2023-07-036月财新中国制造业PMI降至50.5

· 2023-07-03央行实现净回笼4350亿元

· 2023-07-036月份中国物流业景气指数为51.7%

· 2023-07-037月3日行业要闻早餐