库存观市

[库存看市场]库存处于低位,价格再次上行

2019年11月16日08:20 来源:西本资讯

本周(11月11日—11月15日),西本钢材指数周五收在4160元/吨,周环比上涨2.46%。西本新干线现货交易平台监测的数据显示,截止11月15日,全国61个主要市场25mm规格三级螺纹钢平均价格为4074 /吨,周环比上涨50元/吨;高线HPB300φ6.5mm为4222元/吨,周环比上涨43元/吨。

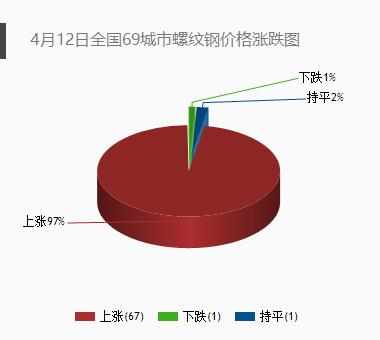

本期,全国主要市场建筑钢材价格上涨,但各地表现也有差异,其中东北、西北市场涨幅不大,华北市场跟涨为主,华中、西南、华东和华南地区涨幅较大,从各地价格来看,“南强北弱”的特征更加明显。具体来看,周一多数走弱,周二平稳为主,周三部分拉升,周四有稳有涨,周五全面抬高。在这个过程中,南北需求差异明显,华东市场环比有所回升:周一偏淡,周二回升,周三较弱,周四恢复,周五增量。本期钢材指数与成本指数走势呈现背离,表明钢厂利润空间增大,而螺纹钢期货再次反弹,对现货市场形成推动效应。

期货方面,本期黑色系期货整体上行:铁矿石探底回升,焦炭震荡上涨,热卷和螺纹钢大幅反弹。其中,热卷2001合约周五夜盘收在3474元,较上周五夜盘上涨155元/吨;螺纹钢合约RB2001周五夜盘收在3551元/吨,较上周五夜盘上涨189元/吨。从全周走势情况看,不同品种表现不一:铁矿石是止跌回涨,焦炭是跟风上调,螺纹和热卷是领头羊。

回首本期,消息面偏向利好,期货市场强势回升,原料价格相对偏弱,螺纹现货再次走高。当前行业面出现什么变化?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

据西本新干线综合库存监测数据显示:截至11月14日,沪市螺纹钢库存总量为14.02万吨,较上周减少1.19万吨,降幅为7.82%,降幅环比收窄;目前库存量较上年同期减少6.12万吨,降幅高达30.38%。本周,上海地区价格大幅上扬,虽然各大码头到货量有所增加,但周边价格拉升后,客户配货困难,资源分流也很顺畅,所以区域螺纹钢库存量环比和同比继续下降。

本期,西本新干线监测的沪市线螺周终端采购量为2.93万吨,环比上周增加6.55%。本期终端采购量环比回升,主要原因是本埠需求恢复,加之天气良好,部分终端工地集中补货。从历史数据看,本期日均终端采购量维持在正常水平,从环比趋势看,后期大幅提升的可能性不大。

本期西本钢材指数走势具体为:周一,指数下跌,市场普跌;周二,指数小跌,市场趋稳;周三,指数回涨,市场大涨;周四,指数续涨,市场再涨;周五,指数补涨,市场乱涨。当下上海市场现状是:社会库存继续下降,外地资源补充缓慢;终端需求保持强度,周边钢厂控制供应;原料价格仍在走弱,厂家生产利润提升;资本市场推波助澜,商家情绪波动频繁。目前市场供求矛盾尚未缓解,价格回调缺少动力,预计下周西本钢材指数还有补涨空间。

二、库存总结分析

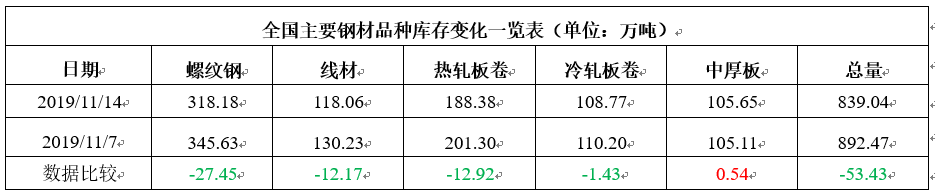

本期全国35个主要市场样本仓库钢材总库存量为839.04万吨,较上周减少53.43万吨,降幅为5.99%。这也是国庆长假后,全国样本仓库钢材库存总量第五周环比下降。

主要钢材品种中,螺纹钢库存量为318.18万吨,环比前期减少27.45万吨,减幅为7.94%;线盘总库存量为118.06万吨,环比前期减少12.17万吨,减幅为9.35%;热轧卷板库存量为188.38万吨,环比前期减少12.92万吨,减幅为6.42%;冷轧卷板库存量为108.77万吨,环比前期减少1.43万吨,减幅为1.30%;中厚板库存量为105.65万,环比前期增加0.54万吨,增幅为0.51%。

据西本新干线历史数据,当前库存总量较上年同期(2018年11月16日的872.18万吨)减少33.14万吨,降幅为3.8%。分品种看,本期中厚板库存总量由降转升,其它品种继续下降。本期,全国主要市场样本仓库中,所有地区库存都有下降,其中,东北市场小幅下降,但港口压货现象更明显。环比来看,华东和西南等地降幅较大,东北、西北和华中市场降幅较小。单从库存变化情况看,西南和华东地区处于强势,东北和西北市场难有提振。

本期,华东区域价格整体上涨。截至周五,江苏、上海、浙江、江西和福建市场环比涨幅均较大,山东和安徽地区涨幅较小。目前,华东区域价差继续收窄,福建市场处于最高位,山东市场价格最低,其它市场差距不大。以各地西本优质品为参照物,目前华东市场螺纹钢主流价格区间在3880-4100元/吨,环比上涨100-150元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

2019年10月社会融资规模增量统计数据报告

初步统计,1-10月社会融资规模增量累计为19.41万亿元,比上年同期多3.21万亿元。10月份社会融资规模增量为6189亿元,比上年同期少1185亿元。其中,对实体经济发放的人民币贷款增加5470亿元,同比少增1671亿元;对实体经济发放的外币贷款折合人民币减少10亿元,同比少减790亿元;委托贷款减少667亿元,同比少减282亿元;信托贷款减少624亿元,同比少减742亿元;未贴现的银行承兑汇票减少1053亿元,同比多减600亿元;企业债券净融资1622亿元,同比多99亿元;地方政府专项债券融资净减少200亿元,同比多减1068亿元;非金融企业境内股票融资180亿元,同比多4亿元。

中汽协:中国10月乘用车销量193万辆 同比下降5.8%

中汽协发布数据显示,中国10月乘用车销量193万辆,同比下降5.8%。其中,中国10月新能源汽车销量同比下降45.6%。从10月产销数据完成情况看,产销量继续回升,但回升的幅度仍较小。其中乘用车市场消费需求没有明显改善,商用车在各地加快更新淘汰及投资拉动等因素的影响下,本月继续保持较好的增长势头;新能源汽车则连续4个月同比呈现下滑。

李克强主持召开经济形势专家和企业家座谈会

李克强主持召开经济形势专家和企业家座谈会强调,要保持宏观政策稳定,更有效运用好宏观政策逆周期调节工具。完善财政、货币、就业、区域等政策,适时适度调控,完善政策协同、传导和落实机制,增强有效性和可持续性。加强对实体经济特别是小微、民营企业支持,提振市场信心。优化地方政府专项债使用,带动社会资金更多投向补短板、惠民生等领域,扩大有效投资,增强发展内生动力。

2020年提前批地方债申报基本结束

一位协助地方专项债申报的咨询人士透露,根据某省的文件,当地提前批专项债申报工作在11月上旬结束。另有两位地方财政人士告诉记者,当地也结束了专项债申报工作。为了充分发挥专项债资金稳增长、补短板效应,国务院早在9月就明确提前下达2020年专项债部分新增额度,重点用于交通、能源、农林水利、生态环保、民生服务、市政和产业园区等基础设施重大项目。市场预计2020年提前下达的专项债额度约为1.29万亿元。

交通挑大梁 地方密集启动特大型项目 基建投资加码力保四季度稳增长

近期,无论是从国家发改委核准批复的项目来看,还是从地方密集启动开工的项目看,长周期、特大项目明显增多,交通基建项目占据大头,投资额达数千亿。与此同时,冲刺四季度稳投资目标,新一轮的中央地方对重大投资项目的摸底调研也正在紧锣密鼓推进。业内专家指出,近段时间,中央到部委到地方,都对稳增长频频发声,并对重大项目展开密集调研,稳投资的重要性更加凸显。在此背景下,重大投资项目的启动将为稳投资提供助力,提振作用将逐步显现。

长三角地区2019-2020年秋冬季大气污染综合治理攻坚行动方案印发

国家发展和改革委员会、工业和信息化部、财政部、生态环境部等发布关于印发《长三角地区2019-2020年秋冬季大气污染综合治理攻坚行动方案》的通知。主要目标:稳中求进,推进环境空气质量持续改善,长三角地区全面完成2019年环境空气质量改善目标,协同控制温室气体排放。秋冬季期间,PM2.5平均浓度同比下降2%,重度及以上污染天数同比减少2%。

《汾渭平原2019-2020年秋冬季大气污染综合治理攻坚行动方案》印发

生态环境部印发《汾渭平原2019-2020年秋冬季大气污染综合治理攻坚行动方案》,深入推进重污染行业产业结构调整;推进工业炉窑大气污染综合治理;提升VOCs 综合治理水平。高标准实施钢铁行业超低排放改造:各地要按照《关于推进实施钢铁行业超低排放的意见》有关要求,加快制定本地钢铁行业超低排放改造计划方案,确定年度重点工程项目,系统组织开展工作。各地要督促实施改造的企业严格按照超低排放指标要求,全面实施有组织排放和无组织排放治理、大宗物料产品清洁运输;积极协调相关资源,为企业超低排放改造尤其是清洁运输等提供有利条件。2019年12月底前,山西省完成钢铁行业超低排放改造1500万吨;2020年3月底前,陕西省完成龙门钢铁公司265平方米烧结机超低排放改造。

国常会决定完善固定资产投资项目资本金制度

一是降低部分基础设施项目最低资本金比例。将港口、沿海及内河航运项目资本金最低比例由25%降至20%。对补短板的公路、铁路、生态环保、社会民生等方面基础设施项目,在收益可靠、风险可控前提下,可适当降低资本金最低比例,下调幅度不超过5个百分点。二是基础设施等项目可通过发行权益型、股权类金融工具筹措不超过50%比例的资本金。三是严格规范管理,强化风险防范。项目借贷资金等不得作为资本金,筹措资本金不得违规增加地方政府隐性债务,不得拖欠工程款。

2019年10月份规模以上工业增加值增长4.7%

2019年10月份,规模以上工业增加值同比实际增长4.7%(以下增加值增速均为扣除价格因素的实际增长率),比9月份回落1.1个百分点。从环比看,10月份,规模以上工业增加值比上月增长0.17%。1—10月份,规模以上工业增加值同比增长5.6%。

2019年1-10月份全国固定资产投资(不含农户)增长5.2%

2019年1—10月份,全国固定资产投资(不含农户)510880亿元,同比增长5.2%,增速比1—9月份回落0.2个百分点。从环比速度看,10月份固定资产投资(不含农户)增长0.40%。其中,民间固定资产投资291522亿元,同比增长4.4%,增速比1—9月份回落0.3个百分点。

2019年1-10月份全国房地产开发投资和销售情况

2019年1-10月份,全国房地产开发投资109603亿元,同比增长10.3%,增速比1-9月份回落0.2个百分点。几大核心指标中,1-10月商品房销售面积同比增长0.1%,增速今年以来首次由负转正;房屋新开工面积185634万平方米,增长10.0%,增速加快1.4个百分点;其中,住宅新开工面积136937万平方米,增长10.5%;1-10月份,房地产开发企业房屋施工面积854882万平方米,同比增长9.0%,增速比1-9月份加快0.3个百分点;房屋新开工面积185634万平方米,增长10.0%,增速加快1.4个百分点;房屋竣工面积54211万平方米,下降5.5%,降幅收窄3.1个百分点。

10月我国粗钢日均产量262.97万吨

2019年10月我国粗钢产量8152万吨,环比下降4.69%,同比下降0.6%;1-10月粗钢产量82922万吨,同比增长7.4%。2019年10月我国钢材产量10264万吨,环比下降1.66%,同比增长3.5%。

10月50城环比上涨 4个一线城市环比上涨0.1%

国家统计局数据显示,中国10月70大中城市中有50城新建商品住宅价格环比上涨,9月为53城。环比看,西宁涨幅2.8%领跑。初步测算,4个一线城市新建商品住宅销售价格环比上涨0.1%,涨幅比上月回落0.3个百分点。其中,北京和广州分别下降0.2%和0.1%;上海和深圳均上涨0.4%,涨幅比上月分别回落0.1和0.8个百分点。

综合来看,本周宏观面消息偏向利好,主要有:1、总理主持召开经济形势座谈会,扩大有效投资是必备手段;2、国务院下调部分固定资产投资项目资本金比例,重大民生工程得以“加杠杆”;3、10月社会融资规模增量同比下滑,但前10月累计增量巨大;4、2020年提前批地方债申报基本结束,部分工程资金得到保障;5、固定资产投资增速放缓,但房地产核心数据超出预期;6、地方密集启动项目,基建投资还会加码;7、多地秋冬季大气污染综合治理攻坚行动方案印发,地方政府环保压力没有减轻。总体来看,当下离年底只有一个多月,政策面“暖风”频吹,高层“稳增长”的态度更加明确,预计需求端只会区域分化,很难呈现全面下滑。

对于行业面来说,在环保和检修的影响下,钢铁产能释放也受到一定压制,从统计局的数据看,10月份国内粗钢和钢材产量均环比回落,真正恢复需要一个过程;随着各地社会库存量的不断下降,后期库存累积更依赖于需求端的缩减。当前有利条件是:各地库存处于低位,南方天气利于施工,钢厂销售比较顺畅;不利因素是:北方需求继续减弱,南北价差还在拉大,资源分流更加迫切。需要提醒的是,近期多地市场价格大幅拉涨,在“恐高”情绪影响下,中间商“蓄水池”的作用也在减弱,一旦有风吹草动,“急涨”也容易转变为“速跌”。

具体到当下,本期国内主要市场建筑钢价走高,但“强弱”的分界线也很明显:东北、西北和华北弱,华东、西南和华南强,而且更多是后者带动前者上涨。可以预见的是,后期这种趋势不会逆转,且弱者还会更弱,强者很难更强,“传帮带”的力度会逐步下降。接下来,钢厂还会挺价,商家还会被动,但“情绪化”的拉涨将渐行渐弱,理智与冲动的对决会成为常态。涨价很爽,落袋为安。

对于上海市场而言,当前社会库存一再下降,贸易商主动囤货意愿更弱,而周边厂库资源较少,客户采购比较困难,钢价仍然具有较强的支撑;当前外地资源补充缓慢,本地钢厂还在控制产销节奏,区域性的供需“错配”尚未改变。笔者以为,本周钢价大幅上扬,下周还有走高的惯性,但空间或将收缩;“激情”容易燃烧,“疯狂”不会持久,也要警惕拉涨后出现回调;期间关注两个重要指标的变化:螺纹钢期货配合的程度,本地需求释放的强度。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-01[库存看市场]库存整体回升,钢价区间起伏

· 2023-06-17[库存看市场]库存顺利消化,钢价震荡提升

· 2023-06-10[库存看市场]库存继续下降,钢价底部回升

· 2023-06-03[库存看市场]库存延续下降,钢价低位反弹

· 2023-05-27[库存看市场]库存降速趋缓,钢价低位修整

· 2023-05-20[库存看市场]需求处于弱势,钢价低位震荡

· 2023-05-13[库存看市场]供应有所减少,钢价低位反复

· 2023-04-29[库存看市场]厂商携手降库,钢价无力托举

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行