西本要闻

[库存看钢市] 库存消化放慢,反弹难以延续

2019年05月18日07:26 来源:西本资讯

一、行情回顾

上周(5月13日—5月17日)西本——钢材指数价格下跌,周五收在4260元/吨,环比前期下跌70元/吨。西本新干线现货交易平台监测的数据显示,截止5月17日,全国61个主要市场25mm规格三级螺纹钢平均价格为4305元/吨,周环比下跌37元/吨;高线HPB300 φ6.5mm为4445元/吨,周环比下跌33元/吨。

上周,全国主要市场建筑钢材价格先跌后涨,没有呈现单边下挫行情。具体来看,周一大跌,周二续跌,周三阴跌,周四低位回升,周五继续小涨。在这个过程中,需求表现反复无常:周一放量,周二减量,周三低量,周四少量,周五降量;值得注意的是,期货市场走高并未刺激需求释放——最终,市场未能收复“失地”。

期货方面,本期黑色系期货多数上涨:铁矿石大幅推高,焦炭震荡走低,热卷区间波动,螺纹低位回升。其中,热卷1910合约周五夜盘收在3681元,较上周五夜盘收盘上涨11元/吨;螺纹钢合约RB1910收在3779元/吨,较上周五夜盘收盘上涨42元/吨。从全周走势情况看,铁矿石境外供应减量,国内需求强劲,受到资金热捧;焦炭前期涨幅较大,本期出现调整,后期更多看环保“脸色”;热卷和螺纹强弱已分,因与现货贴水成常态,下跌总是有所顾忌。

回首上周,宏观面没有太多变化,资本市场低位反弹,原料价格局部走高,现货市场跌幅收窄。当前行业面出现什么变化?后期钢价走势如何?一起看看西本新干线现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

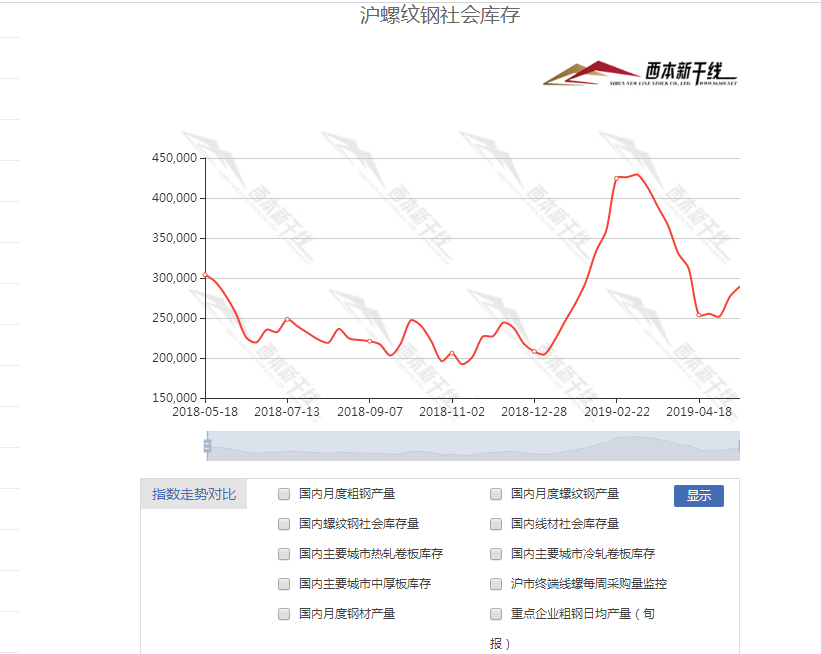

据西本新干线综合库存监测数据显示:截至5月17日,沪市螺纹钢库存总量为28.96万吨,较上周增加1.32万吨,增幅为4.78%;较上年同期减少1.46万吨,减幅为4.80%。本期,因需求环比放缓,库存消化减速,上海市场社会库存量继续增仓,且同比降幅明显收窄,显示库存回升渐成趋势。

本期,西本新干线监测的沪市线螺周终端采购量为3.47万吨,环比前一周下降16.51%,不过,如果扣除工作日的差异(上期六个工作日,本期5个工作日),日均采购量环比降幅不是很大。从历史数据看,本期终端采购量低于三、四月平均水平,显示需求强度整体趋弱。本期沪市社会库存增仓,主要原因是周边钢厂正常到货,而本地需求减少,加上周边市场补跌之后,区域价差缩小,导致资源分流受阻。总体来看,本期市场价格震荡走低,销量出现回落,后期供求矛盾很难缓解。

上周西本钢材指数走势具体为:周一,指数暂稳,市场盘中下跌;周二,指数补跌,市场续跌;周三,指数再跌,市场弱稳;周四,指数小涨,市场探涨;周五,指数与市场同步上涨。目前,上海市场社会库存继续增仓,经销商并无囤货意愿,而周边中小钢厂贴近市场波动定价,拉高出货意图明显,市场价格反弹的动力不强。整体来看,螺纹期货主力合约难以破位上行,现货供需压力客观存在,预计本期西本钢材指数还会上下震荡。

三、库存总结分析

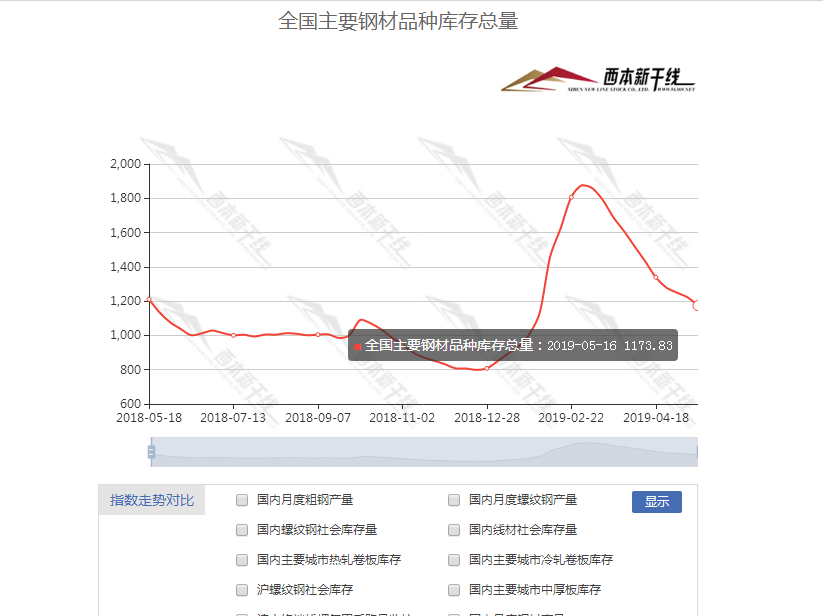

本期全国35个主要市场样本仓库钢材总库存量为1173.83万吨,较上周减少48.75万吨,减幅为3.99%。这也是全国样本仓库钢材库存总量连续第十一周回落,因统计周期差别的原因(上周是4天,本期是7天),降幅较前一周有所扩大。

主要钢材品种中,螺纹钢库存量为600.37万吨,周环比下降34.78万吨,减幅为5.47%;线盘总库存量为152.12万吨,较上期减少8.23万吨,减幅为5.41%;热轧卷板库存量为207.32万吨,环比增加7.95万吨,增幅为3.69%;冷轧卷板库存量为117.43万吨,环比增加1.26万吨,增幅为1.08%;中厚板库存量为104.82万吨,环比增加0.95万吨,增幅为0.91%。

据西本新干线历史数据,当前库存总量较上年同期(2018年5月18日的1210.29万吨)减少36.46万吨,减幅为3.01%,同比降幅继续放缓。分品种看,本期五大品种库存中,螺纹、线材、热轧卷板下降,冷卷及中厚板库存增加。

本期,全国样本仓库中,不同区域库存变化并不一致,其中,东北和华中需求偏强,库存大降;西北市场供需平衡,降幅不大;华北、西南、华南和华东各地市场增减不一,供应量提升。从库存变化情况看,东北、华中和西北地区价格有较强支撑,其他市场存在变数。

本期,华东区域市场涨跌基本同步,区域价差有所变动,环比上周五,安徽、江西两地价格变化不大,山东、江苏、上海、浙江和福建市场价格整体走低。截至周五,安徽地区价格最高,浙江、江苏和福建地区次之,上海和山东比较接近,江西市场仍为华东低谷。目前,华东市场螺纹钢主流价格区间在3920-4160元,品牌价差非常明显。

本期,影响市场走势的行业资讯主要有(以时间为序)

2019首轮环保强化监督14日统一进驻

涉及25个省区市的2019年生态环境保护统筹强化监督(第一轮)开启,强化监督工作组将于14日统一进驻。记者注意到,今年的强化监督与以往的强化督查发生了很大变化:“督查”变成了“监督”,“督查组”改称“工作组”,体现了监督的“既促又帮”,既关注环境质量改善目标,又关注治理任务进展,切实督促各项措施落地见效,提高监督的科学性、针对性和实效性。进驻时间也由以往的两周改为不超过10天。

中汽协:中国1-4月汽车销量同比降12.1% 4月同比降14.6%

中国1-4月汽车销量同比-12.1%, 中国4月汽车销量同比-14.6%。中国4月份乘用车销量158万辆,中国4月份乘用车销量同比下降17.7%。

中钢协:2019年一季度会员钢铁企业利润同比下降30.2%

中钢协数据显示,2019年一季度,全国生产生铁1.95亿吨,同比增长9.29%,生产粗钢2.31亿吨,同比增长9.92%,生产钢材2.69亿吨,同比增长10.82%。但同时,由于进口铁矿石等原燃材料价格大幅上涨,行业也出现了效益明显下降的局面。会员钢铁企业实现利润总额375亿元,同比下降30.2%;销售利润率3.87%,同比下降2.39个百分点。

五月流动性重回宽松,“麻辣粉”或回归常态

从Wind数据统计,受TMLF、定向降准等其他货币工具使用的影响,2019年以来至4月16日央行才重启MLF操作,并在4、5月均按期续作,中期借贷便利(MLF)或将回归常态。四月流动性有所收紧后,进入5月以来财政投放和资金需求压力减轻的情况下,市场流动性再度转向宽松。但市场人士多认为,未来依然存在流动性扰动因素,但大概率将平稳跨月。

4月下旬重点钢铁企业粗钢日均产量200.31万吨

据中钢协最新数据显示,4月下旬重点钢铁企业粗钢日均产量200.31万吨,较上一旬下降0.26万吨,降幅为0.13%;截至4月下旬末,重点钢铁企业钢材库存量1169.65万吨,较上一旬末下降112.87万吨,降幅为8.8%。

中钢协:今后控钢铁产量重点应在华北、华东

中钢协公布的会员企业第一季度粗钢增产情况显示,第一季度粗钢产量达17332.89万吨,同比增1181.27万吨,增幅为7.31%。根据所在区域将会员企业划分为华北、华东、中南、西南、西北、东北6个区域。这6个区域的会员企业今年第一季度粗钢增产量分别为691.72万吨、223.95万吨、36.11万吨、51.68万吨、46.04万吨、131.78万吨,粗钢增幅分别为14.75%、3.93%、1.48%、5.72%、3.61%、7.17%。从粗钢增幅角度看,华北、东北两个区域的粗钢产量存在快速增长的现象,预示今后控产量的重点应在华北、华东区域。

统计局:4月份国民经济运行在合理区间

4月份,各地区各部门以习近平新时代中国特色社会主义思想为指导,认真贯彻落实党中央、国务院各项决策部署,坚持稳中求进工作总基调,坚持推动经济高质量发展,坚持以供给侧结构性改革为主线,统筹稳增长、促改革、调结构、惠民生、防风险,狠抓稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期政策落实,经济运行保持在合理区间,延续了总体平稳、稳中有进发展态势。

国家统计局:2019年4月份一二三线城市商品住宅销售价格稳中略升

一线城市新建商品住宅和二手住宅销售价格环比涨幅均略有扩大;二线城市新建商品住宅销售价格涨幅扩大,二手住宅涨幅回落;三线城市新建商品住宅销售价格涨幅回落,二手住宅涨幅微扩。

2019年1-4月份全国固定资产投资(不含农户)增长6.1%

2019年1-4月份,全国固定资产投资(不含农户)155747亿元,同比增长6.1%,增速比1-3月份回落0.2个百分点。从环比速度看,4月份固定资产投资(不含农户)增长0.45%。其中,民间固定资产投资93103亿元,同比增长5.5%,增速比1-3月份回落0.9个百分点。

2019年1-4月份全国房地产开发投资和销售情况

2019年1-4月份,全国房地产开发投资34217亿元,同比增长11.9%,增速比1-3月份提高0.1个百分点。其中,住宅投资24925亿元,增长16.8%,增速回落0.5个百分点。住宅投资占房地产开发投资的比重为72.8%。

4月粗钢日均产量创历史新高

据国家统计局数据显示,4月份我国粗钢、生铁和钢材产量分别为8503万吨、6983万吨和10205万吨,同比分别增长12.7%、增长10.1%和增长11.5%;日均产量分别为283.43万吨、232.77万吨和340.17万吨,日均环比分别增长9.4%、增长9.1%和增长7.7%;粗钢、生铁和钢材日均产量均创历史新高。

发改委:加大金融对实体经济的支持力度

发改委发布做好2019年降成本重点工作的通知。通知要求降低增值税税率,落实好将制造业等行业16%的税率降至13%;加大金融对实体经济的支持力度,积极支持符合条件的企业扩大直接融资,实施好民营企业债券融资支持工具,适时启动股权融资支持工具;持续降低制度性交易成本;取消或降低一批公路、铁路、民航、港口收费。将与相关部门加强逆周期举措,维持流动性充裕。将采取措施鼓励消费,加快政府主导的投资。将适度降低对基建项目的资本金比例要求。

发改委:坚定不移将化解钢铁过剩产能的各项任务落实到位

发改委表示,总体来看,当前钢铁行业运行还是比较平稳,产能利用率继续保持在合理区间。下一步,将密切关注钢铁行业整体运行情况。一方面,继续坚持市场化、法治化原则,坚定不移将化解钢铁过剩产能的各项任务落实到位,对违法违规产能始终保持零容忍的高压态势,巩固化解过剩产能成果。另一方面,继续充分发挥行业协会作用,加快行业创新发展,加强行业协调和自律,做好行业监测分析,及时采取有效措施,促进钢材市场平稳运行。

从以上资讯,可以得出几点预判。在宏观面,积极因素与消极因素同在:1、环保强化监督仍在进行,但力度已经明显减弱;2、4月份国民经济运行在合理区间,但固定资产投资增速低于预期;3、5月流动性重回宽松,但“放水”不会成为常态;4、金融对实体经济的支持力度将加强,但具体措施有待落实。在行业面,利空因素没有完全消除:1、汽车行业出现颓势,没有政策刺激很难扭转;2、房地产行业比较给力,但政策调控制约其回暖空间;3、粗钢产量处于高位,钢铁企业很难主动减产;4、铁矿石对外依存度很高,生产成本居高难下。

总体而言,宏观面存在一定的不确定性:“稳增长”是前提,但怎么增长不明确;“基本面”没问题,但局部矛盾突出——当前利好与利空相互交织,对行情走势的影响偏向中性。而行业面应对的挑战较多:一方面,供应量处于历史峰值,显示环保压制作用在减弱;另一方面,下游需求缺少有效的“刺激”,恐难保持前期的强度。综合各方因素,钢价震荡趋弱仍是大概率事件,偶尔的反复无法改变最终的趋势。短线反弹,很难转化成长期反转。

对于上海市场来说,后期也面临着不少压力:社会库存持续增仓,贸易商心态更加谨慎;随着市场价格的回落,预计主导钢厂也会补跌;更多中小钢厂出货为主,品牌价差比较明显;刚性需求节奏再缓,拉涨很难带来成交放量;既要警惕期货市场的“反水”,也要关注下游的资金情况。笔者以为,经过前期的回调之后,本周上海市场建筑钢价很难顺利拉涨,震荡还将继续,价格或呈现前高后低。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-035月份全球新增钢铁产能情况概述

· 2023-07-037月3日唐山方坯晚报

· 2023-07-03上海建筑钢市日记(先抑后扬)

· 2023-07-037月3日商品期货日盘综述

· 2023-07-03【7月3日建筑钢市晚报】消息扰动

· 2023-07-037月3日钢厂调价信息汇总

· 2023-07-036月财新中国制造业PMI降至50.5

· 2023-07-03央行实现净回笼4350亿元

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行