西本要闻

9月9日西本新干线钢材价格指数走势预警报告

2011年09月09日12:37 来源:西本资讯

本期观点:需求疲软 震荡偏弱

时间:2011-9-13—2011-9-16

预警色标:蓝色

●市场回顾:成交清淡,钢价小幅下跌;

●成本分析:铁矿石价格持续上涨,钢厂价格小幅下调;

●供需分析:粗钢产量小幅回落,市场库存由降转升;

●宏观分析:节能减排新政出台,央行连续八周资金净投放;

●综合观点:节后终端需求出现明显放大的可能性不大,预计国内钢价仍将呈震荡偏弱走势。

1、西本指数

2、本周上海螺纹钢价格变化情况

本周沪市钢市小幅下跌。截至9月9日,西本指数报在4800元/吨,较上周五下跌20元/吨;同期,沪上优质品二级螺纹钢代表规格调整至4720元/吨,较上周五下跌20元/吨;沪上优质品三级螺纹钢报价调整至4810元/吨,较上周五下跌40元/吨。

客观来讲,尽管国内市场已进入9月份传统的消费旺季,但受制于高铁建设放缓以及房地产市场低迷等因素影响,9月份终端需求量较8月份并无明显好转。加之资金持续紧张以及融资成本高企,对终端需求以及中间需求均形成抑制。缺少了需求的重要支撑,8月下旬以来国内市场库存已由降转升,市场供应压力逐步显现。目前成本已成为支撑国内钢价的唯一利好因素,此前市场人士期盼的金九旺季价格上涨的愿望只怕已难以实现。

那么,下周是国内钢价将如何演变?市场需求能否出现好转?8月份经济数据的出台是否会引起政策面出现调整?带着诸多疑问,一起进入本期行情分析。

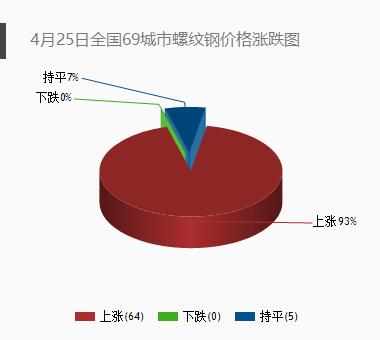

3、全国市场方面

根据国内知名钢铁现货交易平台——西本新干线的交易监控数据显示,本周国内钢价小幅下跌,多数市场跌幅在10-30元/吨。

北京市场:本周北京建筑钢价小幅下跌,单周价格下跌20元/吨。现高线8mm价格5020元/吨,二级小螺纹价格5220元/吨,二级大螺纹5030元/吨,三级小螺纹5410元/吨,三级大螺纹5110元/吨,盘螺价格5130元/吨。

市场反馈,近日市场成交较弱,大户成交量多在1500-2000吨之间,商家报价总体小幅阴跌。商家表示前期北京地区保障房开工率不低,目前市场需求还不错,工程工地等终端以及外地用户均有采购。不过目前中间商是以快进快出销售方式为主,市场中商需求疲弱。商家表示后期走势不够明朗,对后市较为迷茫。钢厂方面,唐钢计划本月对一棒生产线进行为期8天的检修,预计影响螺纹钢产量约3万吨。预计下周市场仍将稳中有跌。

杭州市场:本周杭州建筑钢材价格小幅阴跌,单周价格下跌20元/吨。现沙钢产Ф16-25mmHRB335螺纹主流报价在4920元/吨,永钢产Ф16-25mmHRB335螺纹主流报价在4900元/吨,其余钢厂主流报价在4820-4840元/吨;三级钢方面,现西城主流报价在4780元/吨;线材方面,现高线主流报价在5100-5120元/吨;盘螺方面,现永钢Ф8-10mmHRB400盘螺报5250-5310元/吨。

市场反馈,本周上半周市场成交低迷,商家心态不佳,报价小幅松动。下半周需求释放有所好转,加之成本处于高位,市场价格又有所企稳。今年以来,市场长期高位运行,加之资金紧张,市场中间商倒贷积极性不高。从出库情况来看,GJY码头9月6日全天出库3379件,当前螺纹钢库存9.98万吨,码头出库量相对较好。预计近期市场维持弱势运行态势。

广州市场:本周广州建筑钢材价格小幅阴跌,幅度为20元/吨。线材方面,韶钢Q235Ф8-10mm高线主流售价5190元/吨左右,萍钢、珠海粤钢同规格资源市场价格分别在5180元/吨、5170元/吨。螺纹钢方面,韶钢HRB335Ф18-25mm规格主流价格5110元/吨,广钢、裕丰HRB335Ф18-25mm规格报价在5050-5090元/吨;三级钢方面,韶钢HRB400Ф18-25mm规格市场价格在5270元/吨。

市场反馈,尽管目前市场库存量处于低位,但市场需求清淡的行情正在逐渐消磨市场信心,部分商家已开始流露悲观情绪。目前二级、三级钢Ф18mm、Ф20mm等规格相对较为缺货,市场价格普遍高于Ф22-25mm资源30-50元/吨,商家出货一般。永达、开盛等小钢厂资源近日价格坚挺,经销商表示出货较好。钢厂方面,受限电及坯料不足的影响,湘钢两条棒材生产线轮流生产预计下周市场价格仍将弱势运行。

二、成本分析

1、本周钢厂调价

随着市场价格转入小幅下跌走势,本周部分建筑钢材厂家下调出厂价格,其中华东、华南地区对价格进行下调的钢厂相对较多,北方、西部地区只有个别钢厂调整了出厂价格。近期市场需求持续低迷,加之资金使用成本高企,商家难以看到盈利空间,订货积极性明显降低,部分钢厂合同组织压力加大,短期内钢厂价格仍将以稳中下调为主。

从钢厂生产情况来看,据中钢协统计,8月下旬76家重点企业粗钢日均产量为159.3万吨,旬环比下降2.47%。据此估算,8月下旬全国生产粗钢日均产量190.53万吨,旬环比下降2.13%。8月份全月粗钢日均产量为193.51万吨,环比7月份增长1.16%。以目前的市场价格和钢厂价格比较来看,多数钢厂仍略有盈利,加之铁矿石、焦炭等原材料供应相对充足,后期国内钢厂出厂明显减产的条件并不具备。

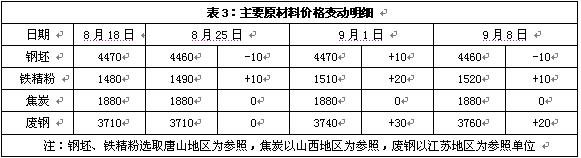

2、原材料

本周原材料价格稳中有涨,铁矿石、废钢保持上涨局面,钢坯小幅调整,焦炭整体平稳。

具体来看,钢坯市场:唐山地区钢坯价格先涨后跌,累计较上周末下跌10元/吨。唐山本地市场下游成品材继续显弱,型材高位价格回落调整,市场心态稍差,调坯厂家备料犹豫。下游调坯厂价格下调后利润空间再度缩小,市场整体采购不温不火,观望较多。焦炭市场:本周华北地区焦炭价格继续保持平稳,近日河北钢铁集团上调9月份焦炭采购价格30元/吨,部分钢厂表示将接受焦炭价格小幅上调,但具体执行日期未定。废钢市场:本周华东地区废钢价格继续上涨20元/吨。近日废钢市场整体成交一般,受两节来临影响,废钢商家惜售心态明显。部分钢厂表示废钢价格短期回落无望,从而提高高炉使用量。河北、山东、江苏等地均有钢企表示9月份暂停对废钢采购,以使用铁块或矿石为主,主要原因还是废钢价格过高,使钢企成本压力偏大。

铁矿石市场:本周河北地区铁精粉价格继续上涨,幅度为10元/吨。据了解,迁西县内矿山停产一个月左右,造成当地资源持续紧张,当地钢厂也不得不转向周边地区采购,钢厂抢购资源,矿山报价不断拉涨,涨至目前高价位,不少矿山担心价格下跌,出货意愿增强。外盘价格小幅上涨, 63.5%印粉外盘报价在189美元/吨,较上周末上涨1美元/吨。近期各大钢厂为了减少成本投入,采用国产铁精粉与进口低品位矿石搭配的采购方式,导致国产铁精粉价格一路上扬并超过进口矿,从而使进口高品位矿石重新赢得市场青睐。

海运市场,波罗的海干散货运价指数(BDI)9月8日上涨2.18%,报1782点,创下年内新高。近期国际干散货运输市场反弹延续,铁矿石货盘继续活跃推升BDI指数。但受制于运力过剩及需求压力,BDI指数反弹的持续性值得忧虑。

三、供给和需求分析

西本新干线交易平台数据显示,本周是进入9月份后的第一个完整的交易周,终端需求释放较8月下旬略有好转,但整体出货量远不及往年同期,市场成交主要集中在低价资源,高价资源成交相当低迷。终端需求迟迟不见释放,使得原本寄望于在销售旺季进行囤货操作的中间商更加谨慎,市场中间需求依然疲软,整体市场交易气氛低迷。

从库存情况来看,根据西本新干线综合库存监测数据显示,本周沪市螺纹钢库存变化不大,线材、盘螺库存量则继续上升。值得注意的是,近期三类钢厂资源到货明显增加,以及市场上锈蚀资源占的比例在加大,这些资源的低价对市场整体走势形成了较大影响。而从全国库存来看,近两周库存量连续出现上升,市场供应压力已开始逐步显现。

四、宏观分析

(1)汇丰中国公布的数据显示,8月汇丰中国服务业采购经理人指数(PMI)从7月的53.5降至50.6,险些跌破50的荣枯线,此指数创下2005 年11月调查历史以来的新低。

(2)2011年8月30日,工业和信息化部在京组织召开了铁矿石保障协调机制工作组第一次会议。铁矿石保障协调机制工作组成立的主要目的是具体推动我国铁矿石资源保障体系建设,促进钢铁工业健康发展。

(3)国际货币基金组织(IMF)9月7日表示,下调2011年全球经济增长预期至4.0%,下调2012年全球经济增长预期至4.2%;下调2011年欧元区经济增长预期至1.7%,2012年欧元区经济增长预期下调至1.3%。IMF还表示,下调意大利2012年经济增长预期至0.5%,此前预期增长0.7%;并称,维持2011年意大利经济增长率在0.8%不变。

(4)国家副主席习近平5日会见了世界银行行长佐利克,双方就国际经济形势、中国与世界银行合作等问题交换了意见。习近平指出,当前,中国政府将继续加强和改善宏观调控,实施积极的财政政策和稳健的货币政策,着力稳定物价总水平,加快推进结构调整和节能减排。

(5) 国务院日前下发《“十二五”节能减排综合性工作方案》。《工作方案》明确,到2015年,全国万元国内生产总值能耗下降到0.869吨标准煤(按2005年价格计算),比2010年的1.034吨标准煤下降16%,比2005年的1.276吨标准煤下降32%。“十二五”期间,我国将实现节约能源6.7亿吨标准煤。

(6) 国家统计局7日公布了去年我国国内生产总值(GDP)的初步核实数据,2010年我国GDP现价总量为401202亿元,比初步核算数增加3219亿元,按不变价格计算的增长速度为10.4%,提高0.1%。按此计算,去年我国三次产业结构为:第一产业占10.1%,第二产业占46.8%,第三产业占43.1%。另外,人均GDP达到29940元。

7日召开的国务院常务会议强调必须把污染治理和生态保护摆在更加重要的位置。同日,国务院下发《“十二五”节能减排综合性工作方案》, 指出“十二五”期间全国单位生产总值能耗降低16%。同时,针对“十一五”末突击节能减排的做法,《方案》明确提出坚决防止出现节能减排工作前松后紧的问题。作为高耗能、高污染的钢铁企业,在历次国家节能减排的行动中都被作为首要调控对象。尽管后期再度出现去年9、10月份那样强行拉闸限电的可能性不大,但节能减排很可能会作为一项长效措施,对钢铁行业落后产能释放将形成一定抑制。

本周央行向公开市场净投放资金高达1000亿,创下近两个月来的纪录。截至本周,央行已连续八周净投放,累放投放资金3440亿元,相当于下调了0.5个百分点的存款准备金率。不过本周四大行、交行和邮储银行已开始补缴存款准备金。据测算,9月份需要补缴1500亿左右,而10月份和11月份需要补缴的规模最大,达到2200亿,12月份最低为800亿,明年1-2月份各需要补缴1100亿左右。对比相应月份的公开市场到期资金量,9月到期资金3510亿元,而10-12月到期资金分别只有2980亿元、1550亿元和60亿元。进入四季度以后市场资金缺口明显拉大,国内市场资金紧张的局面仍将延续。

五、综合观点

本周国内钢市小幅下跌,而对于下周市场走势,提醒大家关注以下几个方面:

其一、需求因素。西本新干线交易平台数据显示,本周终端采购量尽管较8月下旬小幅回升,但总体出货量仍处于低位,且进入下半周后市场预期的用户节前备货并没有出现,市场成交持续低迷。中秋节后终端用户将有一定的补充库存需求,但考虑到目前高铁项目需求基本停滞、房地产需求低迷以及资金紧张的局面,节后终端需求出现明显回升的可能性并不大。

其二、供给因素。8月下旬受部分钢厂检修影响,国内粗钢产量环比出现回落,但整个8月份粗钢产量较7月份仍有所上升。目前钢厂生产总体保持微利,需要进一步增产来降低成本,加之目前铁矿石、焦炭等原料供应相对充足,预计钢厂产能释放将继续保持在较高水平。而从8月下旬以来,国内建筑钢材库存已连续三周出现上升,市场供应压力逐步显现。

其三、成本因素。国内钢市需求旺季不旺,铁矿石需求却似乎“淡季不淡、旺季更旺”,7月份以来无论是国产矿和进口矿价格均持续上涨,并已接近年内最高水平。从目前情况来看,四季度进口矿协议价格与三季度将会基本持平,焦炭价格小幅上涨的可能性较大,而近期铁合金、废钢等原材料价格连续上涨,国内钢厂仍面临成本继续上升的压力。可以说成本已成为支撑目前国内钢价的最重要因素。

其四、资金因素。在公开市场上,央行已经连续第八周实现净投放,累计释放流动性3440亿元。本周公开市场净投放量更是高达1000亿元,创下近两个月的新高。不过目前中小企业资金紧张的局面并没有得到改善,而各地涌现的“全民放贷”现象也表明目前国内资金缺口依然很大。加之融资成本过高,无论对终端需求还是中间需求释放均形成了明显的抑制影响。

综合概括而言,笔者认为,节后尽管终端用户存在一定的补充库存需求,但在高铁投资增速放缓、房地产低迷以及资金紧张的局面下,国内市场需求整体低迷的局面仍将难以改变,预计节后国内钢市仍将以弱势调整为主。基于此,对下周市场行情给予偏中性的评价—蓝色预警。具体来说,西本指数下周将在4780-4820元/吨区间震荡整理。 [文] 西本新干线特邀撰稿人 五岳归来/特瑞2011/9/9

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-02中钢协:5月钢铁产品进出口月报

· 2023-07-01我国上半年重大水利工程已开工24项

· 2023-07-017月1日沙钢出台7月上旬建材价格政策

· 2023-07-017月1日行业要闻早餐

· 2023-07-01WTI原油周五收高1.1%

· 2023-07-01黄金期货周五收高0.6%

· 2023-07-01夜盘收盘焦煤涨超1%

· 2023-07-01BDI指数录得四周来最大周线跌幅